Résultats des entreprises et croissance économique ont tout à gagner d’une plus grande féminisation de la finance numérique

L’avènement des services financiers numériques (tels que les applications mobiles ou Internet, qui permettent d’effectuer des transactions financières) change la vie de bien du monde, car il offre à toute une population jusque-là mal desservie un vrai accès aux services financiers. Mais tous n’en bénéficient pas de la même manière.

Dans la finance comme dans les technologies, les femmes sont toujours largement sous-représentées. Prenons les services financiers classiques : des études ont décrit la corrélation positive entre proportion de femmes dans les conseils d’administration des banques commerciales et résilience et stabilité du système bancaire. Las ! Les femmes occupent moins de 25 % des sièges aux conseils d’administration des établissements bancaires et des organismes de supervision bancaire (Sahay et Čihák, 2018). L’augmentation de l’accès des hommes et des femmes aux services financiers classiques réduit les inégalités de revenu dans les pays, mais les avantages sont plus importants lorsqu’elle concerne davantage de femmes (Čihák et Sahay, 2020). Malgré ces gains substantiels pour les pays, les écarts entre les genres en matière d’inclusion financière persistent. À l’échelle mondiale, 65 % des femmes possèdent un compte bancaire, contre 72 % des hommes, ce qui reflète les obstacles socioéconomiques, culturels et technologiques auxquels les femmes continuent de se heurter dans l’accès aux services financiers (Demirgüç-Kunt et al., 2018).

Les conclusions de notre nouvelle étude sur les services financiers numériques calquent celles sur les services financiers classiques : une plus grande inclusion des femmes en tant qu’utilisatrices des services et que dirigeantes des sociétés présente des avantages qui vont au-delà de la promotion de l’égalité des genres. D’après nos observations, la réduction de l’écart femme–homme au niveau de la direction favoriserait une meilleure performance des sociétés de services financiers numériques — un facteur critique pour la croissance économique.

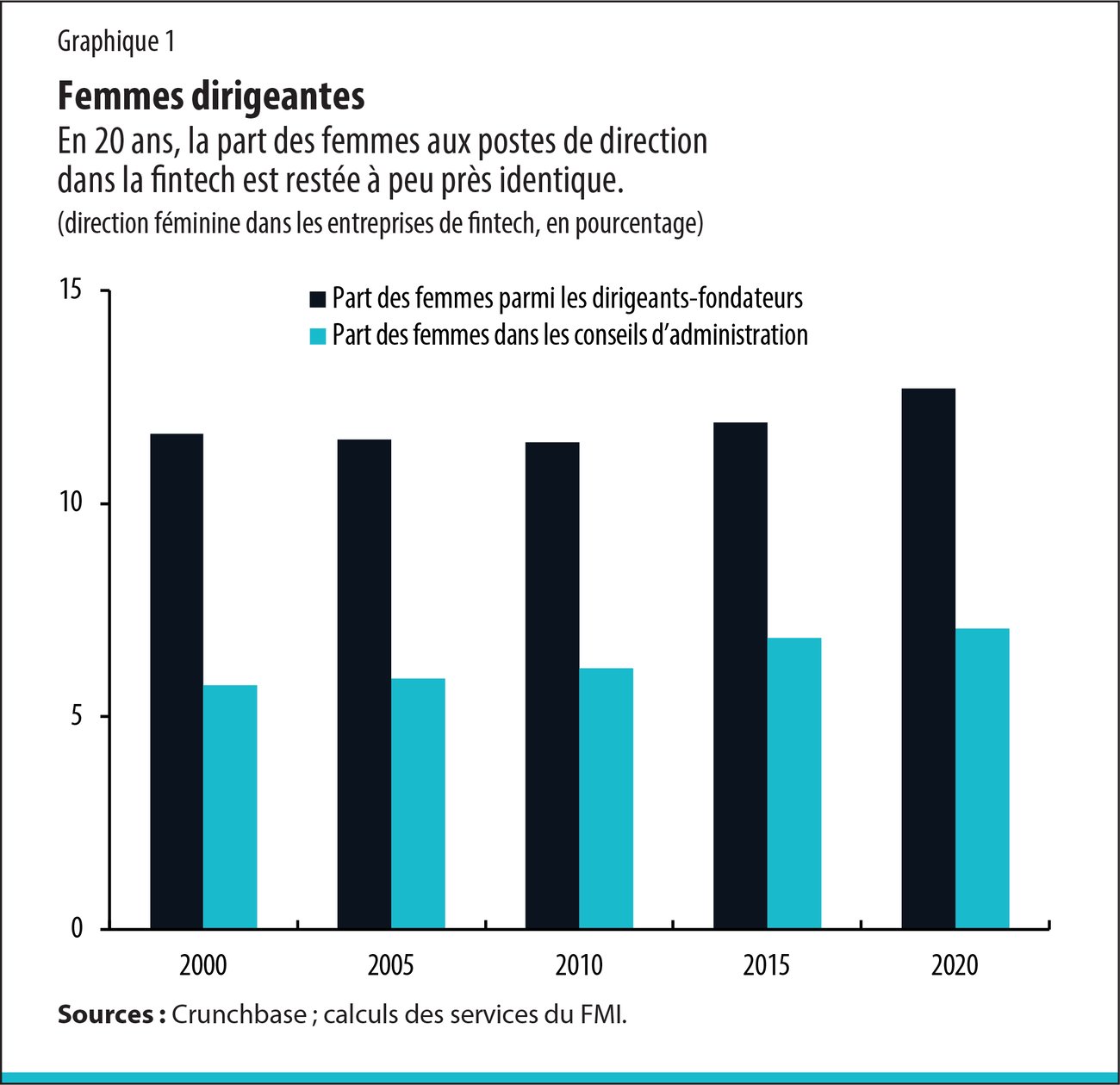

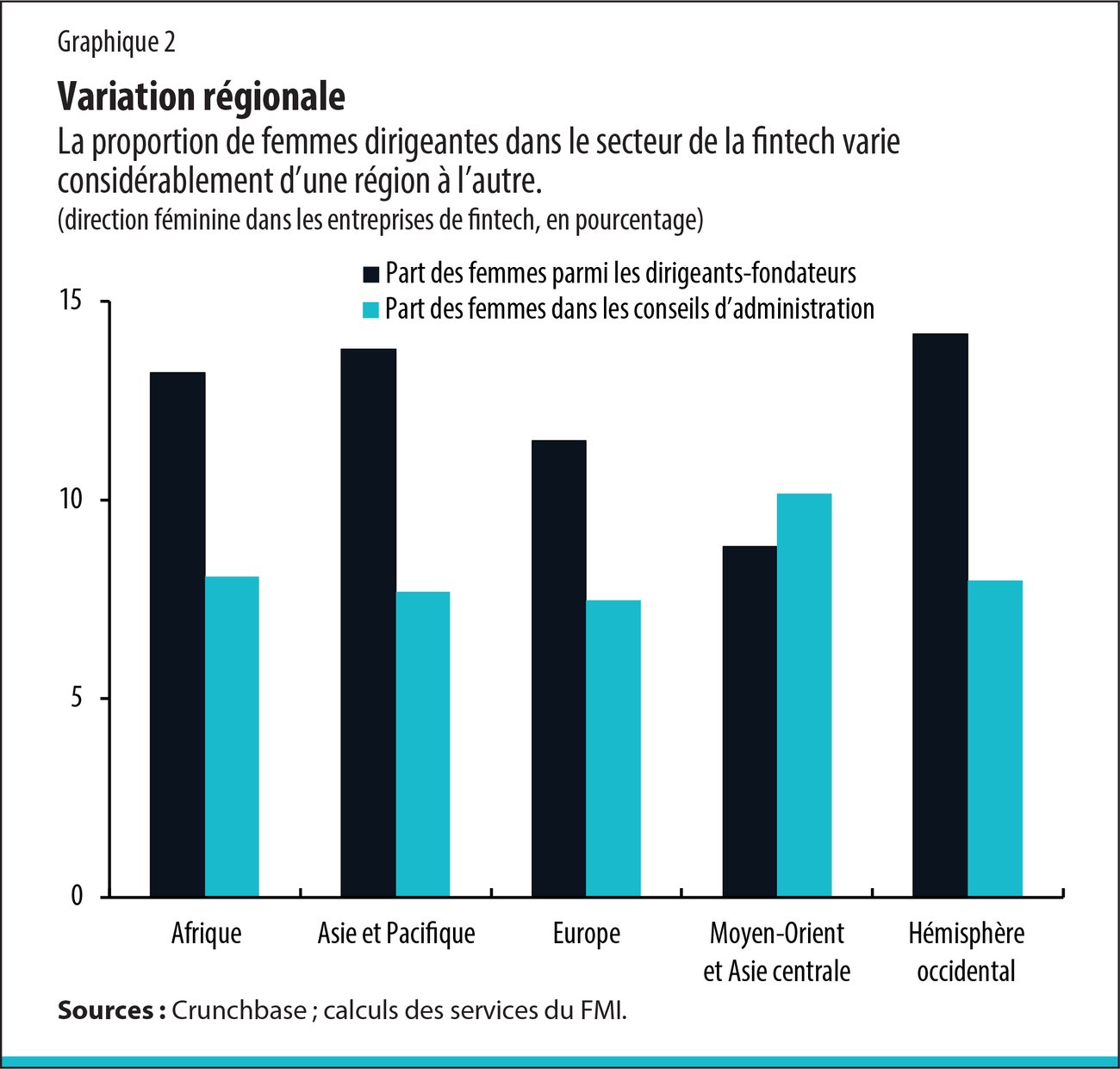

À l’aide d’un nouvel ensemble de données sur le secteur de la fintech dans 97 pays, nous estimons que les femmes représentent moins de 13 % des dirigeants, que ce soit en tant que fondatrices ou qu’administratrices, des entreprises concernées — soit moins que leur représentation dans les entreprises bancaires et technologiques classiques. Et, comme le montre le graphique 1, ces chiffres n’ont guère évolué au cours des 20 dernières années. Le graphique 2 révèle une variation régionale considérable, les proportions les plus élevées pour les fondatrices d’entreprises de fintech étant enregistrées dans l’hémisphère occidental et en Asie-Pacifique, les plus basses, au Moyen-Orient et en Asie centrale.

Est-il vraiment important que des femmes soient à la tête d’entreprises de fintech ? Sans doute, si l’on en juge par notre constat d’une relation positive entre la présence d’un plus grand nombre de femmes au conseil d’administration et le chiffre d’affaires d’une entreprise, ainsi que le financement qu’elle reçoit pour ses investissements futurs. Une hausse de 10 % de la proportion de femmes dans les conseils d’administration est liée à un accroissement d’environ 13 % des recettes et des fonds obtenus par les entreprises. Il existe une relation positive, confirmée par les recherches et décrite dans des études, entre la diversité des genres dans une entreprise et les résultats de celle-ci (Christiansen et al., 2016). Les entreprises où la part de femmes cadres est plus élevée que la moyenne réalisent des chiffres d’affaires plus importants et reçoivent plus de financements.

En revanche, les entreprises fondées par une femme ont en général un chiffre d’affaires et des financements moindres que celles fondées par un homme. On peut voir là le reflet d’une plus grande aversion au risque de la part des femmes lors d’une décision d’investissement, ou de préjugés parmi les investisseurs (principalement des hommes).

Qu’en est-il de la participation des femmes en tant qu’utilisatrices de la finance numérique ? Des éléments de plus en plus nombreux montrent que l’augmentation de l’inclusion financière numérique, c’est-à-dire l’accès aux services financiers et leur utilisation, pour les femmes est liée de manière positive à la croissance économique, ce qui profite à la société dans son ensemble (Khera et al., 2021). Lorsque plus de femmes ont accès aux services financiers, elles participent plus à la population active et contribuent à l’activité des entreprises, ce qui augmente directement le PIB. Et lorsque des talents plus diversifiés entrent dans la population active, ils ont le potentiel de contribuer à la croissance de la productivité et de renforcer la croissance de la production du pays (Ostry et al., 2018).

Sahay et al. (2020) constatent que la fintech contribue effectivement à réduire les écarts entre les genres en matière d’inclusion financière dans plusieurs pays en supprimant certains obstacles qui touchent surtout les femmes, comme les contraintes de mobilité et de temps — par exemple, en permettant aux femmes d’accéder à leur compte bancaire depuis leur domicile. En outre, les services numériques permettent d’éviter le contact direct avec le personnel des agences, ce qui importe lorsque les normes sociales limitent les interactions femme–homme. Pourtant, dans certains pays, même si l’inclusion financière numérique des femmes augmente, celle des hommes progresse plus rapidement, de sorte que l’écart entre les genres se creuse encore : dans 31 des 52 pays de l’échantillon utilisé par les auteurs, l’écart entre les genres en matière d’inclusion financière numérique s’est réduit entre 2014 et 2017 ; dans les 21 autres, il s’est agrandi.

L’inclusion financière des femmes est l’un des nombreux leviers qui peuvent fortement favoriser l’égalité des genres et, en même temps, augmenter la croissance économique, la stabilité financière et l’égalité en matière de revenu. Mais pour progresser, il faut comprendre les réalités de la vie des femmes. Qu’est-ce donc qui alimente les disparités dans l’utilisation de la finance numérique ? Nous recensons trois causes principales :

- Les femmes ne disposent souvent pas des moyens élémentaires pour accéder aux services numériques, tels que les téléphones mobiles et Internet.

- Dans certains pays, les normes culturelles limitent l’éducation financière des femmes, mesurée par la part de femmes ayant terminé l’enseignement secondaire de deuxième cycle.

- La culture numérique et technologique des femmes, mesurée par la part de femmes dans les domaines des sciences, des technologies, des techniques et des mathématiques, reste faible, à environ 15 % au niveau mondial.

Nos conclusions renforcent l’argument en faveur d’une plus grande inclusion des femmes, à la fois en tant qu’utilisatrices et dirigeantes, dans le secteur de la finance numérique, ne serait-ce que pour renforcer la croissance économique. À mesure que l’adoption des services financiers numériques s’accélère dans l’ère post-COVID, un risque se fait jour : de nouvelles sources d’exclusion financière liées à la fracture numérique entre les genres. L’investissement dans l’éducation numérique et financière doit être une priorité pour les États. Les organismes de protection des consommateurs et les autorités de réglementation peuvent jouer un rôle actif dans la prévention des préjugés explicites ou implicites.

Dans le même temps, nous avons besoin de plus de recherches et de meilleures données pour recenser les conditions qui facilitent l’entrée des femmes aux postes de direction dans le secteur de la finance numérique, ce qui pourrait à son tour aider à réduire l’écart entre les genres en matière d’inclusion financière. Un élément intéressant de notre étude est la collecte de données préliminaires prouvant une corrélation positive entre la présence de femmes à la tête d’entreprises de fintech et l’utilisation des services financiers numériques par les femmes. Cela indique probablement qu’une meilleure représentation des femmes aux postes de direction dans le secteur de la fintech stimule le développement de services et de produits financiers plus ciblés et adaptés aux femmes. Des recherches plus rigoureuses et approfondies sur ce sujet pourraient appuyer le travail visant à améliorer encore l’inclusion financière.

Les opinions exprimées dans la revue n’engagent que leurs auteurs et ne reflètent pas nécessairement la politique du FMI.