L’Union européenne (UE) a un problème de productivité. Sa population produit environ 30 % de moins par heure travaillée que ce qu’elle aurait produit si la production réelle par heure travaillée augmentait au même rythme qu’aux États-Unis depuis l’an 2000.

L’une des causes de cette croissance médiocre de la productivité est que l’UE n’a pas suffisamment développé les start-ups innovantes pour en faire des superstars.

Parmi les racines du problème figure la fragmentation de l’économie et du système financier de l’Europe. En raison des frictions du marché unique des produits, des services, de la main-d’œuvre et du capital, il est plus coûteux et plus difficile pour les start-ups qui réussissent de s’agrandir.

De surcroît, le système financier européen, qui repose sur les banques, se prête peu au financement des start-ups à risque. Les start-ups de haute technologie mettent souvent au point des technologies et des modèles économiques nouveaux, qui présentent des risques et peuvent être difficiles à évaluer pour les banques. De plus, la valeur des start-ups réside souvent dans les personnes qui les composent, leurs idées et dans d’autres formes intangibles de capital qui sont difficiles à présenter comme garantie pour un prêt bancaire. Les banques sont aussi restreintes par des règles qui (à juste titre) limitent les prêts aux entreprises à risque sans garantie, y compris celles en expansion rapide et susceptibles d’engranger de gros bénéfices plus tard.

Par ailleurs, les pôles européens de capital privé sont plus petits et plus fragmentés que ceux des États-Unis. Les Européens placent une plus grande partie de leurs économies dans des comptes d’épargne que sur les marchés de capitaux. En 2022, pour chaque dollar investi par les Européens dans des fonds propres, des fonds d’investissement, des fonds de pension ou des fonds d’assurance, les Américains en ont investi 4,60. La raison en est que les Européens ont davantage recours à des régimes de retraite par répartition que les Américains. Mais quelle que soit la raison, il en résulte que les entreprises disposent de moins de financement par apport de capitaux propres.

La fragmentation des marchés découle en partie des lois, des réglementations et de la fiscalité nationales, qui entravent la consolidation, la levée de capitaux et le partage des risques au-delà des frontières des pays. Bon nombre d’investisseurs institutionnels préfèrent allouer du capital aux entreprises situées dans leur propre pays. Cela s’applique aussi souvent aux investissements dans le capital-risque, en particulier quand il s’agit de fonds moins considérables.

Une augmentation des investissements dans le capital-risque pourrait stimuler la productivité et renforcer l’écosystème de l’innovation dans l’UE. Or, les bassins peu profonds de capital-risque de l’Europe privent d’investissements les start-ups innovantes, ce qui freine la croissance économique et l’amélioration des conditions de vie.

D’après notre nouvelle étude, des mesures de renforcement des marchés de capital-risque de l’UE et d’élimination des frictions financières transfrontalières pour les fonds de pension et les assureurs investissant dans le capital-risque pourraient augmenter le flux de financement vers les start-ups prometteuses et alimenter les gains de productivité.

L’UE a perdu Londres, son plus grand centre de capital-risque, après le vote de retrait du Royaume-Uni de l’Union en 2016, et ses centres restants n’ont pas la taille de ceux des États-Unis.

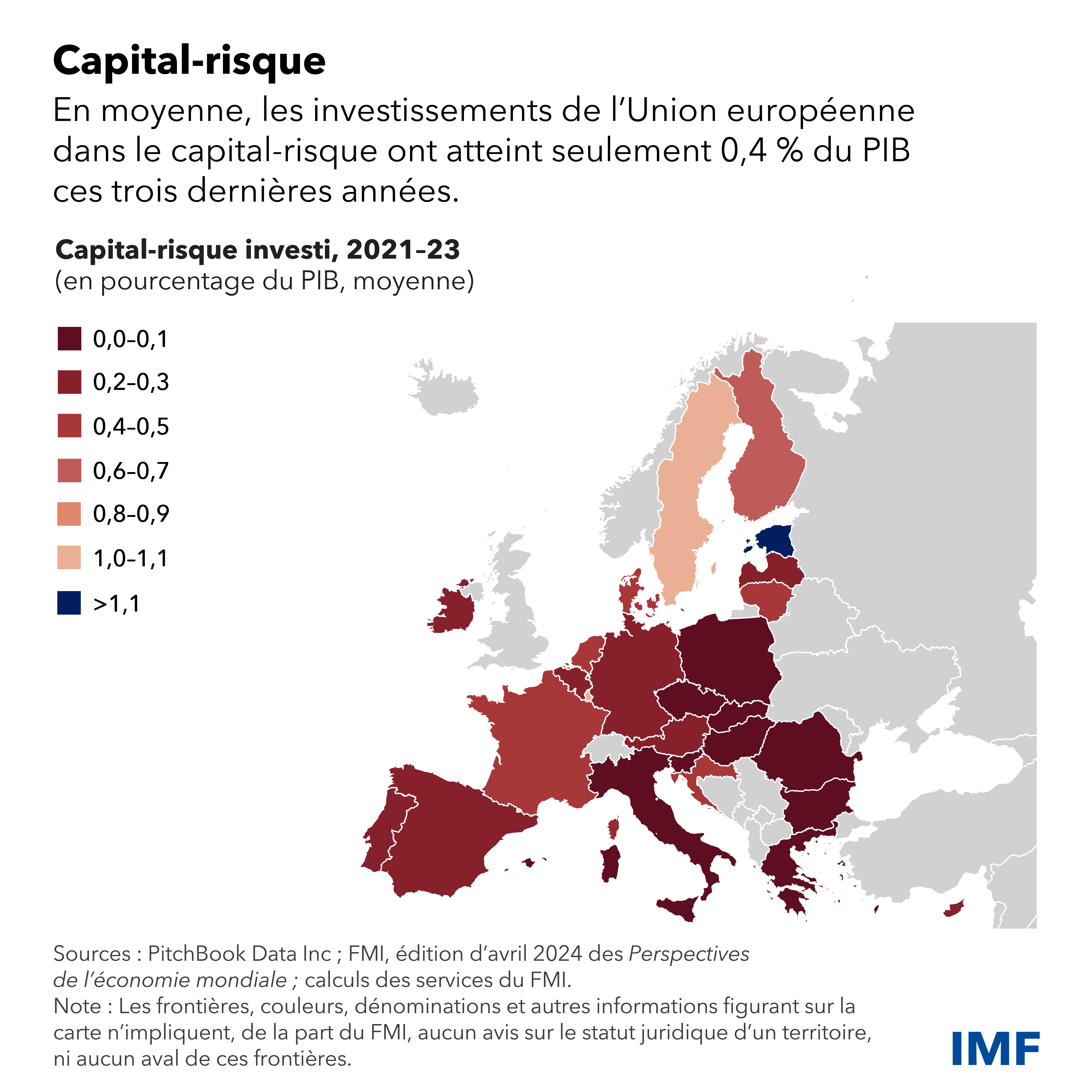

Au cours des dix dernières années, les investissements de l’UE dans le capital-risque ne représentaient en moyenne que 0,3 % de son produit intérieur brut, moins d’un tiers de la moyenne des États-Unis. Pendant cette période, les fonds américains de capital-risque ont levé 800 milliards de dollars de plus que leurs homologues européens.

Les capital-risqueurs investissent lourdement dans des activités de recherche et développement à haut risque qui sont déterminantes pour la diffusion de nouvelles idées et l’expansion de la croissance en général. Ils sont doués pour détecter les start-ups prometteuses et canaliser les ressources vers les entreprises les plus performantes.

Par rapport à leurs concurrentes outre-Atlantique, les start-ups européennes les plus établies disposent aussi de possibilités de croissance moins attrayantes par le biais d’introductions en bourse au sein de l’UE. Cela réduit les incitations à investir dans ces start-ups dès le départ. En outre, lorsque les start-ups qui croissent rapidement commencent à le faire, elles doivent rechercher des financements à l’étranger en raison d’une disponibilité limitée en Europe, ce qu’on appelle l’écart de financement à l’expansion. Lorsqu’elles obtiennent ce financement à l’expansion de l’extérieur, beaucoup de start-ups déplacent alors leurs opérations vers l’étranger. C’est ainsi que l’Europe se prive de bon nombre des avantages de la réussite des start-ups à domicile : effet direct sur la croissance et répercussions positives telles que la diffusion des technologies.

Les autorités nationales peuvent prendre plusieurs mesures pour promouvoir leur marché de capital-risque.

- Le secteur du capital-risque se caractérise par des risques élevés et des asymétries d’informations, mais aussi par des externalités positives qui ne sont pas internalisées par les investisseurs. Des traitements fiscaux préférentiels bien conçus, en échange de prises de participation dans les start-ups et les fonds de capital-risque, pourraient contribuer à dynamiser le secteur là où il est sous-développé ou non existant à cause de ces défaillances du marché.

- Réduire les frictions réglementaires et fiscales liées à l’investissement dans le capital-risque. Le développement des fonds de pension privés aurait de multiples avantages, notamment celui d’élargir les bassins nationaux de capitaux pour investir dans les marchés de capitaux et le capital-risque.

- Permettre aux institutions publiques nationales, qui ont joué un rôle important dans le développement du secteur du capital-risque dans certains pays, d’accroître la disponibilité de fonds et d’autres aides aux fonds de capital-risque et aux start-ups innovantes. Elles devraient investir aux conditions du marché et attirer davantage de capital privé, en particulier de la part d’investisseurs institutionnels tels que les fonds de pension et les assureurs. Cela peut se faire rapidement, avant que d’autres efforts ne portent leurs fruits.

Des mesures à l’échelle de l’Union seraient également utiles. La mesure la plus importante que l’UE pourrait prendre serait d’achever la mise en place du marché unique des biens, des services, de la main-d’œuvre et du capital. Cela prendra du temps.

Les mesures suivantes auraient un effet plus immédiat.

- Peaufiner les règles visant les assureurs et d’autres opérateurs investissant dans de plus grands fonds de capital-risque afin de réduire les obstacles à l’investissement dans le capital-risque, en particulier pour promouvoir le financement de la croissance.

- Accroître la capacité et les instruments du Fonds européen d’investissement (FEI) et de la Banque européenne d’investissement (BEI) afin de canaliser plus de ressources vers les fonds de capital-risque et les start-ups innovantes.

- Encourager le FEI à mettre au point un « fonds des fonds » dans le but d’attirer des capitaux d’investisseurs institutionnels des quatre coins de l’UE pour financer de grands fonds de capital-risque ayant une mission paneuropéenne. Cela contribuerait à réduire la fragmentation des bassins de capitaux, à développer les connaissances des investisseurs institutionnels en matière de capital-risque en tant que catégorie d’actifs et à combler l’écart de financement à l’expansion.

À moyen terme, les autorités pourraient :

- Réduire la fragmentation des marchés boursiers afin d’accroître leur profondeur, leur liquidité et leur valeur, ce qui rendrait les introductions en bourse plus attrayantes dans l’UE. Il s’agit d’un aspect clé du programme de l’union des marchés de capitaux qui est aussi plus difficile à réaliser du point de vue politique.

Si les interventions de l’État sont souvent loin d’être une solution parfaite, elles peuvent s’avérer nécessaires à court terme pour accélérer le développement du secteur du capital-risque et le financement des start-ups innovantes. Cette mesure stimulerait non seulement la productivité, mais également la compétitivité de l’Union européenne. L’augmentation des fonds de capital-risque pour les technologies propres aiderait aussi l’UE à réaliser ses ambitions écologiques et réduirait la nécessité de recourir à des subventions coûteuses qui pourraient causer des distorsions dans le marché unique.