Les taux d’intérêt réels ont rapidement augmenté récemment, sous l’effet du resserrement de la politique monétaire en riposte à l’accélération de l’inflation. Les dirigeants sont aux prises avec la question importante de savoir si ce bond est passager ou reflète partiellement des facteurs structurels.

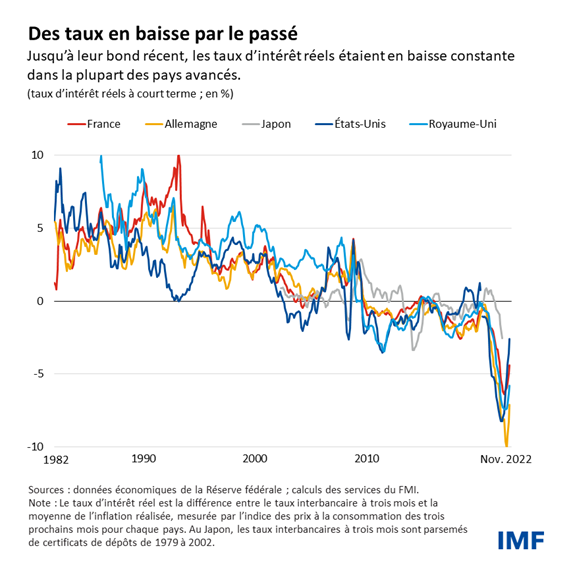

Depuis le milieu des années 80, les taux d’intérêt réels sont en baisse constante dans la plupart des pays avancés, toutes échéances confondues. Ces variations des taux d’intérêt réels sur une longue période témoignent probablement d’un déclin du taux d’intérêt naturel, qui est le taux d’intérêt réel permettant d’assurer que le taux d’inflation ne s’écarte pas de la valeur visée et de garantir le plein emploi (absence d’expansion et de contraction).

Le taux d’intérêt naturel est un point de référence pour les banques centrales qui s’en servent pour juger de l’orientation de la politique monétaire. Il est également essentiel à la conduite de la politique budgétaire. Étant donné que les États remboursent généralement leur dette sur des décennies, le taux d’intérêt naturel, point d’ancrage des taux d’intérêt réels sur le long terme, permet de déterminer le coût de l’emprunt et la viabilité de la dette publique.

Dans un chapitre d’analyse de la dernière édition de nos Perspectives de l’économie mondiale, nous étudions les mécanismes qui ont influé sur le taux d’intérêt naturel par le passé et la trajectoire la plus probable des taux d’intérêt réels dans les pays avancés et les pays émergents, en nous appuyant sur les perspectives d’évolution de ces facteurs.

Facteurs déterminants des taux d’intérêt naturels par le passé

L’une des questions qu’il convient de se poser lors de l’analyse de précédents déclins synchronisés des taux d’intérêt réels est celle de savoir dans quelle mesure ils étaient induits par des facteurs intérieurs et non mondiaux. À titre d’exemple, la croissance de la productivité en Chine et dans le reste du monde influe-t-elle sur les taux d’intérêt réels aux États-Unis ?

Notre analyse conclut que les facteurs mondiaux comptent, mais leur effet net sur le taux d’intérêt naturel a été relativement modeste. Les pays émergents dont la croissance est rapide ont constitué un pôle d’attraction pour l’épargne des pays avancés, ce qui a fait monter leur taux d’intérêt naturel, car les investisseurs ont tiré parti de taux de rendement plus élevés à l’étranger. Toutefois, la croissance de l’épargne dans les pays émergents ayant évolué plus rapidement que leur capacité à fournir des actifs sûrs et liquides, une grande partie de cette épargne a été réinvestie dans les titres d’État de pays avancés, notamment ceux des Trésors américains, ce qui a ramené leur taux d’intérêt naturel vers le bas, en particulier depuis la crise financière mondiale de 2008.

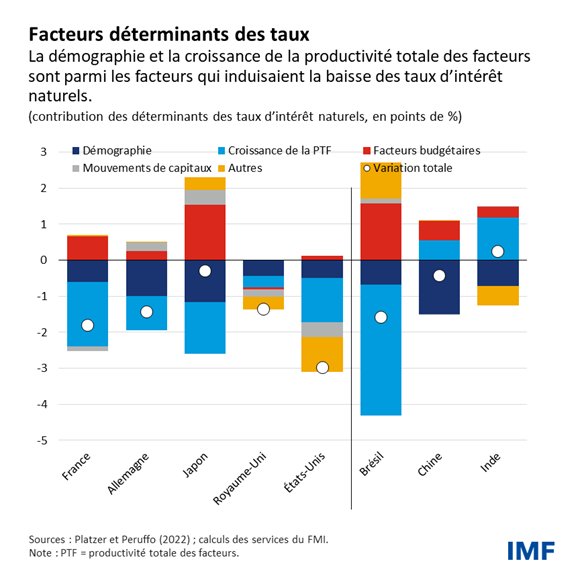

Afin d’étudier cette question en profondeur, nous avons utilisé un modèle structurel détaillé pour recenser les facteurs les plus importants qui peuvent expliquer la covariation des taux d’intérêt naturels au cours des 40 dernières années. Outre les facteurs mondiaux qui influent sur les flux de capitaux nets, nous constatons que la croissance de la productivité totale des facteurs (la quantité totale de la production de tous les facteurs économiques) et les facteurs démographiques, tels que des variations du taux de fécondité et du taux de mortalité ou la durée de la retraite, figurent parmi les principaux moteurs du recul des taux d’intérêt naturels.

Dans certains pays comme le Japon et le Brésil, l’augmentation des besoins de financement du budget a fait grimper les taux d’intérêt réels. D’autres facteurs comme le creusement des inégalités ou une baisse de la part du travail ont également joué un rôle, mais dans une moindre mesure. Dans les pays émergents, le tableau est plus mitigé : certains pays, notamment l’Inde, ont vu leur taux d’intérêt naturel augmenter au cours de cette période.

Perspectives d’évolution des taux d’intérêt réels

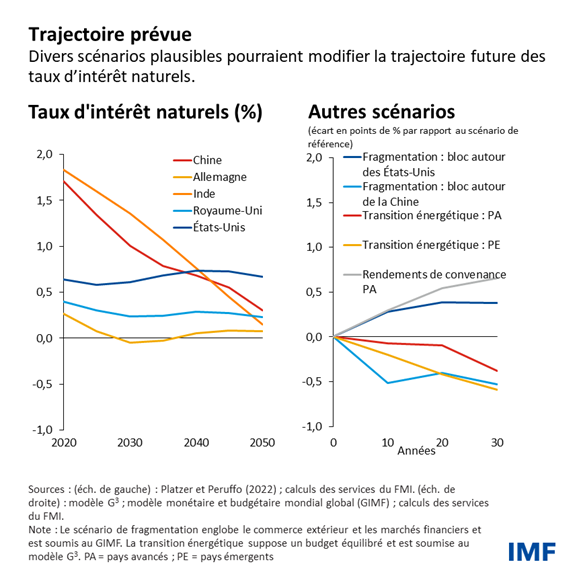

Rien n’indique que ces facteurs agiront différemment à l’avenir. Les taux d’intérêt naturels resteront donc probablement faibles dans les pays avancés. À mesure que les pays émergents adopteront des technologies plus avancées, le rythme de croissance de leur productivité totale des facteurs devrait converger avec celui des pays avancés. Si l’on ajoute à cela le vieillissement de la population, les taux d’intérêt naturels des pays émergents devraient, à long terme, baisser et se rapprocher de ceux des pays avancés.

Bien entendu, cette prévision est aussi bonne que celle concernant les facteurs sous-jacents. Dans le contexte actuel d’après-pandémie, d’autres hypothèses pourraient être pertinentes :

- Les pouvoirs publics pourraient avoir du mal à mettre un terme à leurs mesures de soutien, ce qui augmenterait la dette publique. Par conséquent, les rendements dits de convenance, c’est-à-dire la prime que paient les investisseurs sous forme de perte d’intérêts liée à la détention de créances publiques rares, sûres et liquides, pourraient s’éroder, déclenchant dans la foulée une hausse des taux d’intérêt naturels.

- Un verdissement « budgétairement neutre » de l’économie aurait tendance à pousser les taux d’intérêt naturels mondiaux vers le bas à moyen terme, parce qu’une hausse des prix de l’énergie (résultant d’une combinaison de mesures fiscales et réglementaires) abaisserait la productivité marginale du capital. Cependant, le financement par le déficit de l’investissement public dans les infrastructures vertes et des subventions pourrait neutraliser, voire inverser ce résultat.

- Une intensification de la démondialisation entraînerait une fragmentation du commerce extérieur et des marchés financiers, ce qui aurait pour effet d’accroître le taux d’intérêt naturel dans les pays avancés et de l’abaisser dans les pays émergents.

Si un seul de ces scénarios venait à se concrétiser, son incidence sur le taux d’intérêt naturel serait limitée. Mais les répercussions d’une combinaison, surtout du premier et du troisième scénarios, seraient considérables à long terme.

D’après notre analyse, les hausses récentes de taux d’intérêt semblent être globalement passagères. Lorsque l’inflation sera maîtrisée, l’on peut s’attendre à ce que les banques centrales des pays avancés assouplissent leur politique monétaire et ramènent les taux d’intérêt réels vers les niveaux antérieurs à la pandémie. Jusqu’où se rapprocheront-elles de ces niveaux ? Pour répondre à cette question, il faudra voir si les scénarios impliquant une hausse persistante des dettes publiques et des déficits publics ou une fragmentation des marchés financiers se concrétiseront.

Dans les grands pays émergents, des prévisions prudentes de l’évolution future de la démographie et de la productivité indiquent une convergence progressive vers les taux d’intérêt réels des pays avancés.

Ce blog s’inspire du chapitre 2 de l’édition d’avril 2023 des Perspectives de l’économie mondiale, « Le taux d’intérêt naturel : facteurs déterminants et implications pour les politiques publiques ». Les auteurs du chapitre sont Philip Barrett (coauteur principal), Christoffer Koch, Jean-Marc Natal (coauteur principal), Diaa Noureldin et Josef Platzer, avec le concours de Yaniv Cohen et Cynthia Nyakeri.