Face à l’intensification des pressions inflationnistes et les nouvelles interrogations autour du variant Omicron, les responsables de la politique monétaire doivent envisager des compromis difficiles d’un nouveau genre.

La recrudescence de la pandémie et l’apparition du dernier variant, Omicron, ont considérablement accru le degré d’incertitude des perspectives économiques mondiales. Ceci intervient à un moment où plusieurs pays sont aux prises avec une inflation bien supérieure à ce que cible leur politique monétaire. Toutefois, il apparaît clairement que la vigueur de la reprise économique et l’ampleur des pressions inflationnistes sous-jacentes varient de manière significative d’un pays à l’autre. C’est pourquoi les mesures prises en réponse à l’augmentation des prix doivent être calibrées pour correspondre aux circonstances particulières de chaque économie.

Aux États-Unis — où le produit intérieur brut est proche des niveaux d’avant la pandémie, la main d’œuvre manque et les pressions inflationnistes n’épargnent plus aucun secteur — il serait judicieux de mettre davantage l’accent sur les risques liés à l’inflation que dans d’autres pays avancés, notamment de la zone euro. La Réserve fédérale devrait accélérer la réduction de son programme de rachat d’actifs et poser les jalons d’une augmentation des taux directeurs.

Si les pressions inflationnistes venaient à se généraliser dans d’autres pays, davantage d’États devraient durcir leur politique monétaire plus tôt que prévu. Dans ce contexte, il est essentiel que les principales banques centrales orchestrent soigneusement la communication de leurs mesures, de façon à ne pas créer un vent de panique sur les marchés, qui aurait des effets délétères non seulement à l’intérieur du pays, mais aussi à l’étranger, en particulier dans des pays émergents et en développement très endettés. Il va sans dire que, compte tenu du haut degré d’incertitude, notamment autour du variant Omicron, les décideurs devraient rester alertes, se fier aux données et se tenir prêts à ajuster leur trajectoire si besoin.

État des lieux de l’inflation dans le monde

L’augmentation des prix de l’énergie et des produits alimentaires a nourri l’inflation dans de nombreux pays. Il est probable que ces facteurs, en particulier les prix élevés des produits alimentaires de base, continueront de l’exacerber en 2022. Ce phénomène a des conséquences négatives, surtout pour les ménages dans les pays à faible revenu, où environ 40 % des dépenses de consommation sont allouées à l’alimentation.

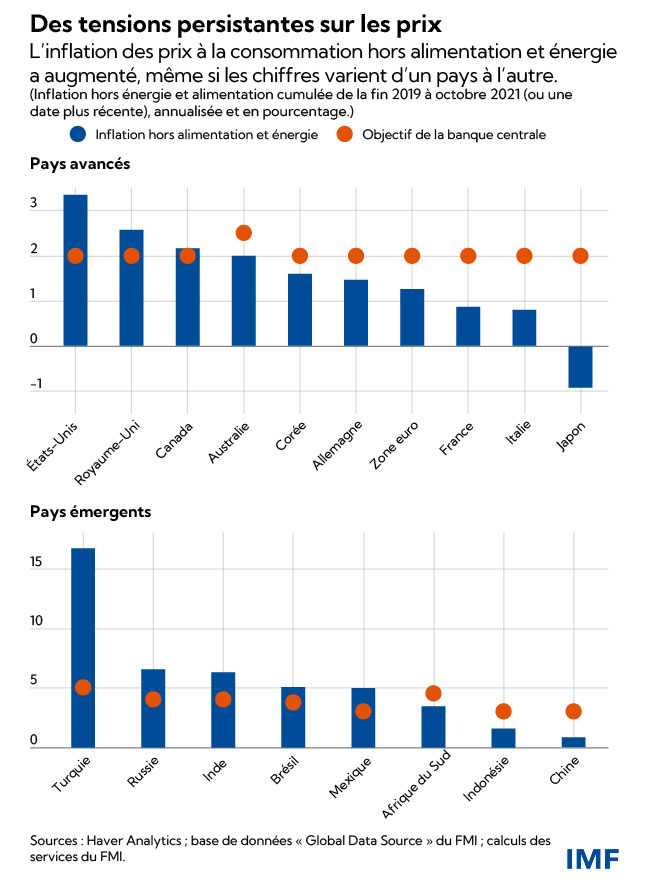

L’inflation de base des prix à la consommation, qui ne tient pas compte de l’inflation volatile de l’énergie et de l’alimentation, a elle aussi augmenté, mais varie fortement d’un pays à l’autre. Dans certains pays, une partie de la hausse de l’inflation de base est due au fait que la tendance baissière des prix constatée en 2020 s’est inversée, comme c’est le cas en Allemagne avec la fin du programme de réduction de la TVA. Il est donc utile de se concentrer sur l’évolution de l’inflation cumulée annuelle depuis la période précédant la pandémie. Ainsi, dans les pays avancés, c’est aux États-Unis, suivis du Royaume-Uni et du Canada, que la hausse de l’inflation de base a été la plus marquée. Dans la zone euro, elle a été bien moins soudaine. En Asie, notamment en Chine, au Japon et en Indonésie, les signes d’une hausse de l’inflation de base sont limités. Dans le groupe des pays émergents, la Turquie enregistre une inflation de base extrêmement élevée.

L’inflation médiane, mesure qui n’est pas influencée par les variations exceptionnellement fortes ou faibles des prix enregistrées dans quelques catégories de biens, et donne donc à voir l’ampleur et la durée probable des pressions exercées sur les prix, connaît des variations similaires d’un pays à l’autre. La récente hausse de l’inflation médiane aux États-Unis, qui approchait 3 % en octobre, est la plus forte de tous les pays du G7.

Si, dans plusieurs pays, les niveaux d’inflation devraient rester élevés une bonne partie de l’année 2022, dans la plupart d’entre eux, les anticipations d’inflation à moyen et long terme sont proches des cibles fixées. Cela montre que, en plus des forces inflationnistes qui devraient s’amoindrir, les mesures prises peuvent ramener l’inflation aux niveaux visés.

Aux États-Unis, les anticipations d’inflation à long terme ont augmenté, mais demeurent proches des moyennes historiques et semblent donc bien ancrées. Dans la zone euro, elles ont également augmenté, à la différence que le niveau initial était bien en deçà des cibles et qu’aujourd’hui, il s’en approche. Cela suggère que les anticipations à long terme sont sans doute davantage ancrées sur l’objectif de la Banque centrale européenne d’un taux d’inflation de 2 %. Au Japon, les anticipations d’inflation restent bien en dessous du seuil fixé.

Dans plusieurs pays émergents, dont l’Afrique du Sud, l’Inde, l’Indonésie et la Russie, les anticipations d’inflation montrent des signes d’ancrage. Parmi les exceptions, on peut citer la Turquie, où il existe un risque clair de désancrage des anticipations d’inflation alors qu’on assiste à un relâchement monétaire en dépit de l’inflation.

Causes des pressions exercées sur les prix

La hausse de l’inflation de base est imputable à plusieurs facteurs. La demande a fortement rebondi, soutenue par des mesures budgétaires et monétaires exceptionnelles, en particulier dans les pays avancés. De plus, les ruptures d’approvisionnement dues à la pandémie et aux changements climatiques, et l’affectation des dépenses aux biens plutôt qu’aux services, ont accru les pressions exercées sur les prix. Par ailleurs, on constate des pressions sur les salaires dans certains secteurs du marché du travail. Comparés à d’autres pays avancés, les États-Unis ont connu une baisse du taux d’activité plus prolongée, qui est venue s’ajouter aux pressions sur les salaires et aux pressions inflationnistes.

L’écart entre l’offre et la demande devrait s’atténuer dans le temps, permettant de réduire certaines des pressions qui pèsent sur les prix dans les pays. Selon le scénario de référence, les délais d’acheminement, les retards de livraison et les pénuries de semi-conducteurs devraient s’améliorer durant la seconde moitié de 2022. La demande globale devrait s’alléger au fur et à mesure de la levée des mesures budgétaires l’année prochaine.

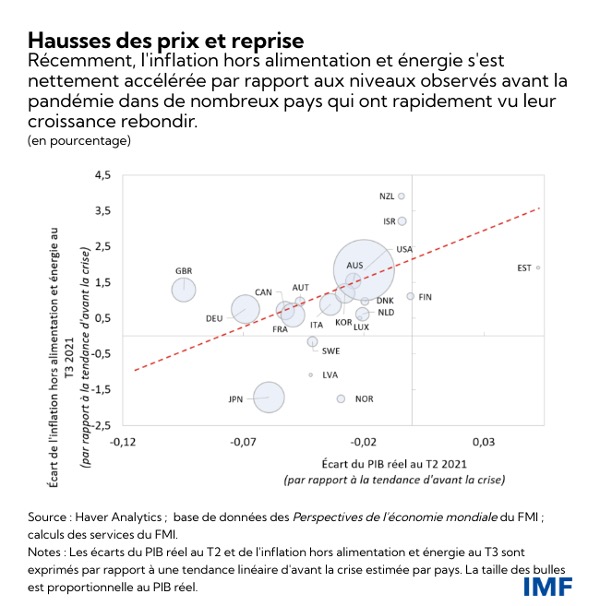

Ceci étant dit, il est important de garder à l’esprit que l’activité économique a rapidement rebondi dans de nombreux pays, les États-Unis enregistrant la reprise la plus rapide parmi les grands pays avancés. Dans ces derniers, où l’activité économique a retrouvé les tendances d’avant la pandémie plus rapidement qu’ailleurs, l’inflation de base a brutalement augmenté par rapport aux niveaux d’avant la crise. Cette corrélation entre la vitalité de la reprise et l’inflation de base, bien que loin d’être parfaite, suggère que les pressions inflationnistes sous-jacentes sont plus fortes dans les pays où la demande a le plus rapidement rebondi.

Éventail des mesures prises

Au début de la pandémie, les décideurs du monde entier ont choisi de simultanément et considérablement relâcher leur politique monétaire et de donner un tour expansionniste à leur politique budgétaire. Ces mesures ont permis d’éviter une crise financière mondiale, malgré des confinements et des chocs sanitaires qui ont provoqué une récession inédite. Le faible niveau d’inflation, conjugué à un faible niveau de demande, a poussé les pays vers un assouplissement monétaire.

Au début de l’année 2021, lorsque l’inflation s’est emballée, c’était en raison de niveaux exceptionnellement élevés d’inflation dans quelques secteurs, comme l’énergie et l’automobile, niveaux qui auraient dû pour la plupart retourner à la normale avant la fin de l’année, avec la diminution des pénuries liées à la pandémie. Les banques centrales, qui, depuis longtemps, s’efforcent de maintenir l’inflation à des niveaux faibles et stables, ont su voir au-delà de ce pic d’inflation et conserver des taux d’intérêt bas afin d’appuyer la reprise économique.

Néanmoins, les risques d’accélération de l’inflation, déjà signalés dans les publications générales du FMI et ses rapports sur les pays, sont en train de se matérialiser, car les pénuries d’approvisionnement et la forte demande durent plus longtemps que prévu. Il est probable que les niveaux d’inflation seront plus élevés et durables qu’escompté, ce qui signifie que les taux réels sont encore plus bas qu’auparavant, suggérant une tendance de plus en plus expansionniste de la politique monétaire.

Les prévisions tablent toujours sur une atténuation des écarts entre l’offre et la demande l’année prochaine, mais appuyer la reprise économique en mettant l’accent sur la politique monétaire pourrait bien favoriser des pressions inflationnistes importantes et persistantes, avec un risque de désancrage des anticipations d’inflation. Par conséquent, dans les pays où la reprise est plus tardive et les pressions inflationnistes sont plus fortes, il conviendrait d’accélérer la normalisation de la politique monétaire.

Les effets de débordement pourraient être problématiques

Faire face à des chocs sur l’approvisionnement de grande ampleur et récurrents constitue une difficulté plus grande encore pour les banques centrales des pays émergents. Compte tenu du risque accru de désancrage des anticipations d’inflation dans les pays avancés, certaines banques centrales, comme au Brésil et en Russie, estiment judicieux d’anticiper les pressions inflationnistes et d’autres pressions, et de fortement augmenter leurs taux directeurs. Ce resserrement intervient alors que la production ralentit en raison de la COVID-19 et pourrait peser encore davantage sur la production et l’emploi. Les pays émergents risquent des effets de débordement qui pourraient se révéler problématiques : en cas de durcissement de la politique monétaire des pays avancés, on pourrait assister à des sorties de capitaux et à des pressions sur les taux de change, ce qui pourrait conduire les pays émergents à durcir encore leur politique.

Enfin, l’incertitude autour de l’évolution de la pandémie et ses conséquences économiques reste colossale. Un variant qui réduirait fortement l’efficacité des vaccins pourrait entraîner de nouvelles perturbations de l’approvisionnement et une contraction de l’offre de main d’œuvre, accroissant les pressions inflationnistes, tandis qu’un faible niveau de demande aurait les effets inverses. La baisse importante des prix du pétrole à la suite de la découverte du variant Omicron et l’imposition rapide de restrictions aux voyages par les pays sont des signes d’une volatilité à venir.

En résumé, les dirigeants doivent prudemment ajuster leur réponse en fonction des nouvelles données disponibles. La situation en matière d’inflation et la force de la reprise économique varient d’un pays à l’autre ; c’est les mesures prises doivent être adaptées aux circonstances particulières des pays, surtout compte tenu du degré accru d’incertitude quant au variant Omicron. Pour favoriser une reprise mondiale durable, il est également essentiel que les banques centrales communiquent clairement sur leurs intentions.

Comme signalé récemment dans des rapports tels que Perspectives de l’économie mondiale, si la Réserve fédérale agissait plus vivement pour atténuer les risques d’inflation, cela pourrait alimenter la volatilité des marchés et créer des difficultés ailleurs, en particulier dans les pays émergents et les pays en développement. Pour éviter cette situation, les changements d’orientation doivent être soigneusement pressentis, comme cela a toujours été le cas jusqu’à aujourd’hui. De plus, les pays émergents et les pays en développement devraient se préparer à une hausse des taux d’intérêt dans les pays avancés en demandant, si possible, un report des dettes arrivées à échéance et en réduisant ainsi leurs besoins de refinancement, et les autorités de régulation devraient faire en sorte de limiter l’accumulation de déséquilibres entre les monnaies de libellé des actifs et passifs dans les bilans.

******

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier et le renforcement des capacités dans ce domaine, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. Avant d’entrer au FMI, M. Adrian était premier vice-président de la Federal Reserve Bank de New York et directeur adjoint du Research and Statistics Group. M. Adrian a enseigné à l’Université de Princeton et à l’Université de New York et est l’auteur de publications dans des revues économiques et financières, dont l’American Economic Review, et le Journal of Finance. Ses recherches portent sur les conséquences globales des évolutions à l’œuvre sur les marchés de capitaux. Il est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’Université Goethe de Francfort et d’une maîtrise de l’Université Paris-Dauphine.

Gita Gopinath est la conseillère économique et directrice du département des études du Fonds monétaire international (FMI). Elle est en congé pour service public du département d’économie de l’Université Harvard, où elle exerce les fonctions de professeure d’études internationales et d’économie, titulaire de la chaire John Zwaanstra.

Les travaux de Mme Gopinath, qui portent essentiellement sur la finance internationale et la macroéconomie, ont été publiés dans bon nombre de revues économiques phares. Elle est l’auteure de nombreux articles sur les taux de change, le commerce et l’investissement, les crises financières internationales, la politique monétaire, la dette et les crises des pays émergents.

Elle est actuellement corédactrice du Handbook of International Economics, après avoir été corédactrice de l’American Economic Review et rédactrice en chef du Review of Economic Studies. Elle a également été codirectrice du programme Finance internationale et macroéconomie du National Bureau of Economic Research (NBER), universitaire invitée à la Banque fédérale de réserve de Boston et membre du groupe consultatif de la Banque fédérale de réserve de New York. De 2016 à 2018, elle était la conseillère économique du ministre en chef de l’État indien du Kerala. Elle a par ailleurs siégé au sein du groupe des personnalités éminentes étudiant les questions relatives au G-20, pour le compte du ministère indien des Finances.

Mme Gopinath est membre élue de l’Académie américaine des arts et des sciences et de la Société d’économétrie, et lauréate du prix Distinguished Alumnus de l’université de Washington. En 2019, le magazine Foreign Policy l’a désignée parmi les principaux penseurs mondiaux (Top Global Thinkers) ; en 2014, elle a été placée sur la liste des 25 économistes les plus influents de moins de 45 ans par le FMI ; et en 2011, elle a été nommée jeune dirigeante mondiale (Young Global Leader) par le Forum économique mondial. Le gouvernement indien lui a décerné le Pravasi Bharatiya Samman, plus grande distinction attribuée aux Indiens de la diaspora. Avant d’enseigner à l’Université Harvard à partir de 2005, elle était maître de conférences en sciences économiques à la Booth School of Business de l’Université de Chicago.

Mme Gopinath est née en Inde. Elle est citoyenne américaine et citoyenne indienne de la diaspora. Elle a obtenu son doctorat en économie à l’Université de Princeton en 2001, après avoir obtenu une licence au Lady Shri Ram College et des diplômes de maîtrise à la Delhi School of Economics et à l’Université de Washington.