Le monde a été frappé par la pandémie de COVID-19 alors qu'il présentait des déséquilibres extérieurs persistants. La crise a entraîné une forte réduction des échanges commerciaux et de fortes variations des taux de change, mais une réduction limitée des déficits et excédents des transactions courantes à l'échelle mondiale. Les perspectives restent très incertaines, car les risques de nouvelles vagues de contagion, d'inversion des flux de capitaux et de nouvelle diminution des échanges internationaux se profilent toujours à l'horizon.

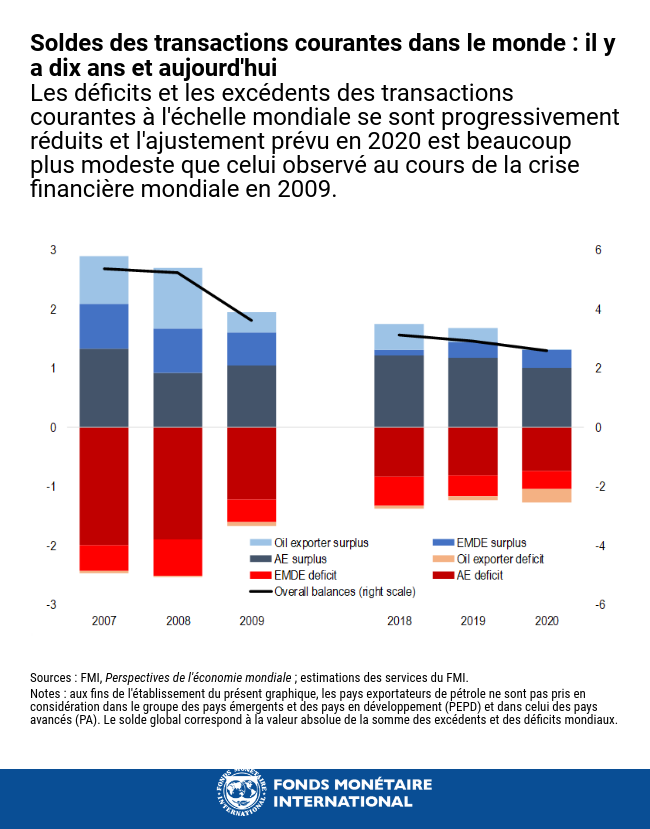

Selon la dernière édition de notre Rapport sur le secteur extérieur, les déficits et les excédents des transactions courantes se situaient juste au-dessous de 3 % du PIB mondial en 2019, soit à un niveau légèrement inférieur à celui de l'année précédente. D'après nos dernières prévisions pour 2020, ils ne devraient diminuer que d'environ 0,3 % du PIB mondial, soit une baisse plus modeste que celle enregistrée après la crise financière mondiale d'il y a dix ans.

Les priorités immédiates consistent à apporter une aide d'urgence et à promouvoir la reprise économique. Une fois que la pandémie se sera atténuée, les pays excédentaires comme les pays déficitaires devront consentir un effort collectif de réforme pour réduire les déséquilibres extérieurs de l’économie mondiale. De nouveaux obstacles au commerce ne seront pas efficaces à cet égard.

Pourquoi les déséquilibres importent-ils ?

Les déficits et les excédents extérieurs ne sont pas nécessairement source de préoccupation. De bonnes raisons justifient que les pays les utilisent à certains moments. Cela dit, les pays qui empruntent trop et trop rapidement à l'étranger, en enregistrant des déficits extérieurs, peuvent devenir vulnérables à un arrêt soudain des flux de capitaux. Les pays courent également le risque d'investir une trop grande partie de leur épargne à l'étranger alors que des besoins d’investissement se font sentir sur le plan intérieur. La difficulté consiste à déterminer quand les déséquilibres sont excessifs ou présentent un risque. Notre démarche est axée sur le solde des transactions courantes global de chaque pays et non sur ses balances commerciales bilatérales avec ses divers partenaires, car ces dernières résultent davantage de la répartition internationale du travail que de facteurs macroéconomiques.

Nous estimons qu'environ 40 % des déficits et des excédents des transactions courantes à l'échelle mondiale étaient excessifs en 2019 et, comme ces dernières années, concernaient surtout les pays avancés. Les soldes des transactions courantes supérieurs aux niveaux appropriés ont été principalement enregistrés dans la zone euro (sous l'impulsion de l'Allemagne et des Pays-Bas), tandis que ceux inférieurs à ces niveaux ont surtout été relevés au Canada, aux États-Unis et au Royaume-Uni. La position extérieure évaluée de la Chine est restée, comme en 2018, globalement conforme aux paramètres fondamentaux et aux politiques souhaitables, en raison de la compensation des écarts de politique économique et des distorsions structurelles.

Dans notre rapport, nous présentons des évaluations des déséquilibres extérieurs et des taux de change pour les 30 plus grandes économies. Au fil du temps, ces déséquilibres se sont accumulés : les encours d'actifs et de passifs extérieurs ont atteint des sommets historiques, ce qui peut être source de risques tant pour les pays débiteurs que pour les pays créanciers. La persistance des déséquilibres mondiaux et la perception croissante d'une inégalité des conditions de concurrence sur le plan commercial ont attisé les velléités protectionnistes, ce qui a entraîné une montée des tensions commerciales entre les États-Unis et la Chine. Dans l'ensemble, de nombreux pays présentaient des facteurs de vulnérabilité préexistants et des distorsions subsistantes lorsque la crise a débuté.

COVID-19 : un choc extérieur brutal

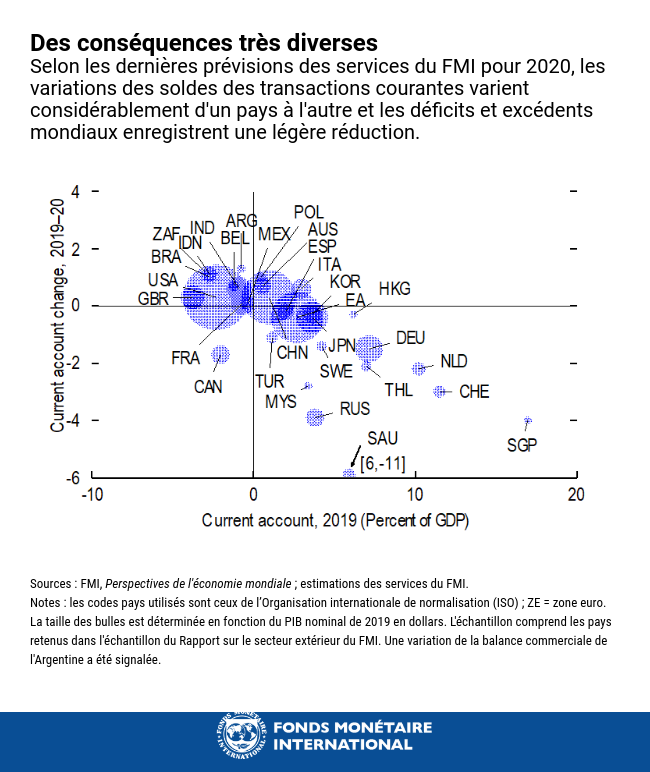

Dans un contexte où l'économie mondiale est toujours aux prises avec la crise de la COVID-19, les perspectives extérieures sont très incertaines. Même si nous prévoyons une légère réduction des déséquilibres mondiaux en 2020, la situation varie d'un pays à l'autre. Les pays qui dépendent de secteurs gravement touchés, comme le pétrole et le tourisme, ou sont tributaires des envois de fonds, pourraient voir leur solde des transactions courantes chuter de plus de 2 % du PIB. Des chocs extérieurs aussi sévères pourraient avoir des effets durables et nécessiter des ajustements économiques considérables. Selon nos prévisions, la réduction des soldes des transactions courantes au niveau mondial sera moindre par rapport à celle observée après la crise financière mondiale d'il y a dix ans, ce qui s'explique en partie par le fait que les déséquilibres mondiaux d'avant la crise sont cette fois-ci moins marqués que lors de la flambée des prix des logements et des actifs au milieu des années 2000.

Au début de la crise de la COVID-19, le resserrement des conditions de financement extérieur a provoqué des sorties soudaines de capitaux, qui se sont traduites par une forte dépréciation monétaires dans de nombreux pays émergents et en pays en développement. Les mesures exceptionnellement énergiques prises sur le plan budgétaire et monétaire, en particulier dans les pays avancés, ont depuis lors favorisé un regain de confiance chez les investisseurs mondiaux, ce qui a permis de calmer les fortes fluctuations des taux de change observées dans un premier temps. Toutefois, de nombreux risques subsistent, notamment de nouvelles vagues de contagion, des séquelles économiques et une recrudescence des tensions commerciales.

Comme nous le soulignons dans le chapitre analytique de cette année, de nouvelles tensions financières au niveau mondial pourrait déclencher d'autres retournements des flux de capitaux, générer des pressions monétaires et accroître encore le risque d'une crise extérieure pour les pays présentant des facteurs de vulnérabilité préexistants, notamment des déficits des transactions courantes élevés, une part importante de la dette en devises étrangères et de faibles réserves internationales. Une aggravation de la pandémie de COVID-19 pourrait également déstabiliser les échanges et les chaînes d'approvisionnement mondiaux, réduire les investissements et entraver la reprise économique mondiale.

Apporter une aide et rééquilibrer l'économie mondiale

À court terme, les efforts des pouvoirs publics devraient continuer d'être axés sur la mise en œuvre de dispositifs d'urgence et la promotion de la reprise économique. Les pays dont les taux de change sont souples gagneraient à continuer de les laisser, dans la mesure du possible, s'adapter aux conditions extérieures. Les interventions sur le marché des changes, lorsqu'elles sont nécessaires et lorsque les réserves sont suffisantes, pourraient contribuer à réduire l’instabilité des marchés. Pour les pays qui subissent des pressions ayant des effets perturbateurs sur leur balance des paiements et qui n'ont pas accès à des financements extérieurs privés, les financements officiels et les lignes de crédit réciproque peuvent contribuer à soutenir l'économie et à préserver les dépenses de santé essentielles.

Il convient d'éviter les obstacles tarifaires ou non tarifaires aux échanges, notamment en ce qui concerne les équipements et fournitures médicales, et de lever les nouvelles restrictions commerciales récemment imposées. Le recours aux droits de douane pour cibler des balances commerciales bilatérales est préjudiciable au commerce et à la croissance, et déclenchent généralement des fluctuations monétaires compensatoires. En règle générale, ces droits sont en outre inefficaces pour réduire les déséquilibres extérieurs excessifs et les désalignements des taux de change, pour lesquels il faut s'attaquer aux distorsions macroéconomiques et structurelles profondes. Il faudrait moderniser le système commercial multilatéral fondé sur des règles et renforcer les règles relatives aux subventions et au transfert de technologies, notamment en élargissant l'ensemble des règles relatives aux services et au commerce électronique et en assurant le bon fonctionnement du système de règlement des différends de l'OMC.

À moyen terme, les pays excédentaires et les pays déficitaires devront unir leurs efforts pour réduire les déséquilibres excessifs de l'économie mondiale. Étant donné que les distorsions économiques et autres qui ont précédé la crise de la COVID-19 pourraient persister ou s'aggraver, il conviendra de procéder à des réformes adaptées à la situation particulière de chaque pays.

Dans les pays où les déficits excessifs des transactions courantes d'avant la crise traduisaient des déficits budgétaires plus élevés que les niveaux appropriés (comme aux États-Unis) et où de tels déséquilibres persistent, un assainissement des finances publiques à moyen terme favoriserait la viabilité de la dette, réduirait l'écart de solde courant excessif et faciliterait la constitution de réserves internationales si nécessaire (comme en Argentine). Dans les pays qui connaissent des problèmes de compétitivité à l'exportation, des réformes visant à accroître la productivité seraient souhaitables.

Dans les pays où l’excédent excessif du solde courant qui existait avant la crise persiste, il convient de donner la priorité aux réformes qui encouragent l'investissement et découragent une épargne privée excessive. Dans les pays disposant encore d'un espace budgétaire, une politique budgétaire axée sur la croissance renforcerait la résilience de l'économie et réduirait l'excédent excessif du solde courant. Dans certains cas, des réformes visant à décourager une épargne de précaution excessive peuvent également se justifier (comme en Thaïlande et en Malaisie), notamment en élargissant le dispositif de protection sociale.

*****

Martin Kaufman est sous-directeur au département de la stratégie, des politiques et de l’évaluation du FMI, dont il dirige les travaux sur les questions liées au secteur extérieur, notamment le commerce, les flux de capitaux et les taux de change. Il travaillait auparavant dans le département Hémisphère occidental, où il était chef de mission pour le Brésil et le Mexique.

Daniel Leigh est chef de division adjoint au département Hémisphère occidental du FMI, où il est chargé des États-Unis et du Belize. Ses travaux de recherche portent sur la macroéconomie internationale, en particulier sur les politiques et prévisions budgétaires et monétaires. Il est titulaire d’un doctorat en économie de l’université Johns Hopkins et d’une maîtrise en économie de la London School of Economics.