El interés en las monedas digitales de bancos centrales aumenta en América Latina y el Caribe, y el uso de los criptoactivos varía

23 de junio de 2023

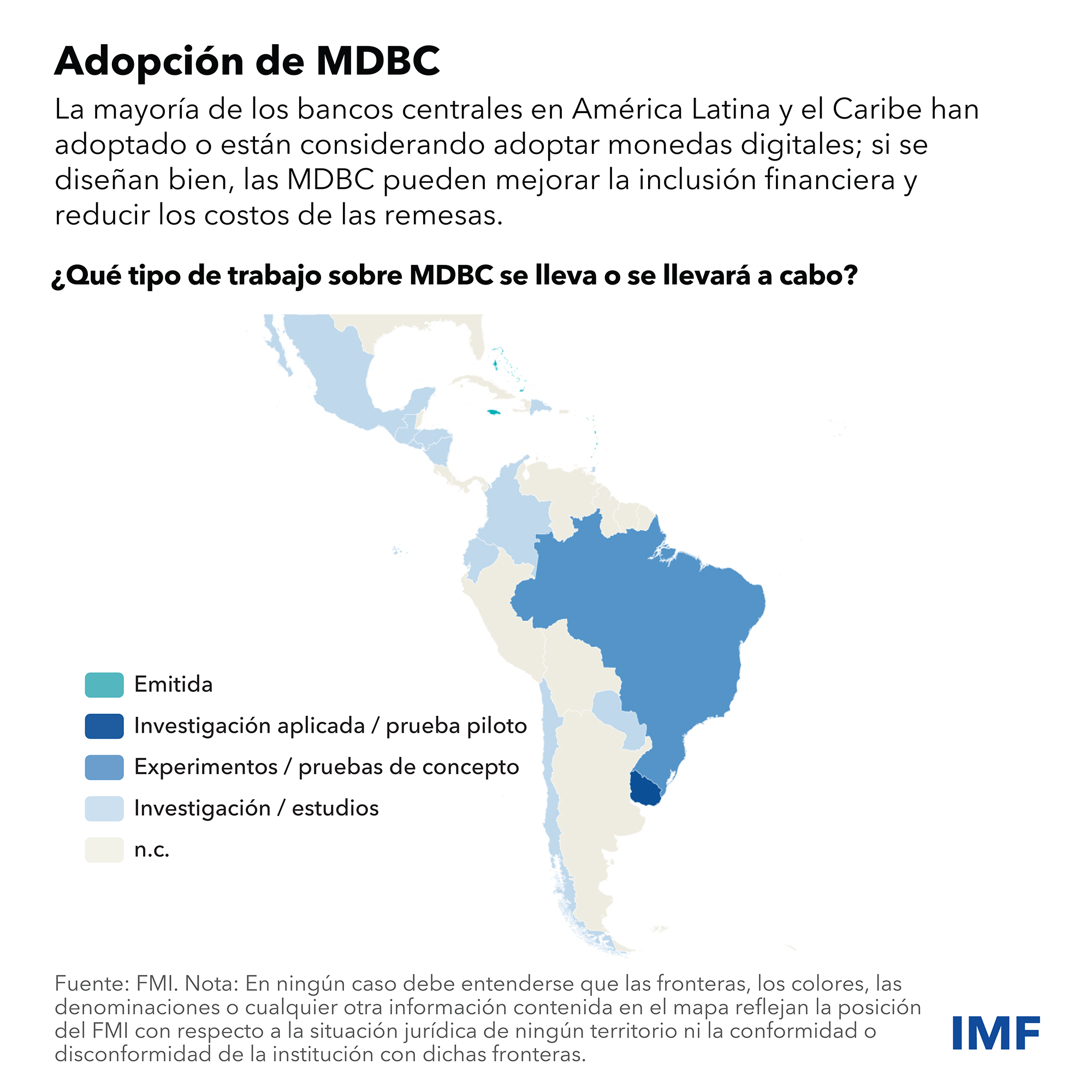

Si se diseñan bien, las monedas digitales de bancos centrales podrían reducir los costos de las remesas y mejorar la inclusión financiera. Pero es necesario regular los criptoactivos para que permanezcan de forma segura en el sistema de pagos.

América Latina y el Caribe (ALC) está a la vanguardia en cuanto a la adopción del dinero digital, y la región ofrece valiosas enseñanzas al resto del mundo. Mientras que El Salvador ha acaparado titulares al hacer del Bitcoin una moneda de curso legal, otros países de ALC han avanzado notablemente en la introducción de monedas digitales de bancos centrales (MDBC), ya sea para mejorar la inclusión financiera y la resiliencia de los sistemas de pagos o para reducir los costos de las remesas transfronterizas, como muestra nuestro estudio reciente.

Las Bahamas fueron pioneras en la introducción de su MDBC, el dólar de arena en 2020, y la Unión Monetaria del Caribe Oriental (ECCU) y Jamaica han seguido sus pasos. El proyecto de MDBC de Brasil también se encuentra en una etapa avanzada de prueba de concepto, en la que se pretende impulsar la “tokenización de activos” mediante la conversión de activos, como bienes inmuebles, acciones o productos básicos, en representaciones digitales para facilitar su transferencia e incrementar su liquidez.

Cabe destacar que cuatro países de América Latina —Brasil, Argentina, Colombia y Ecuador— se situaron en 2022 entre los 20 primeros en cuanto a la adopción de criptoactivos a escala mundial. Lo que buscan es obtener las ventajas que los activos digitales supuestamente ofrecen, como protección frente a condiciones macroeconómicas internas inciertas, elusión de controles de capital, mejor inclusión financiera de las poblaciones no bancarizadas, pagos más baratos y rápidos, y mayor competencia.

Pero la adopción de los criptoactivos también presenta un gran número de dificultades y riesgos, sobre todo para los países de ALC con antecedentes de inestabilidad macroeconómica, escasa credibilidad institucional, abundantes flujos de capitales, corrupción y vastos sectores informales. De las 19 jurisdicciones de la región analizadas a mediados de 2022 para nuestro estudio, 12 ya contaban con un marco regulatorio especial o estaban en proceso de crear uno.

Adoptar los criptoactivos

La regulación de los criptoactivos varía en los diferentes países de ALC. Mientras que por un lado El Salvador ha convertido al Bitcoin en una moneda de curso legal, declarando por ley que se trata de un instrumento de pago válido para liquidar transacciones y obligaciones financieras, otros países, como Argentina y la República Dominicana, han prohibido el uso de criptoactivos debido a inquietudes acerca de su incidencia en la estabilidad financiera, la sustitución de monedas y activos, la evasión tributaria, la corrupción y el lavado de dinero.

La experiencia de El Salvador con el Bitcoin apunta a que adoptar criptoactivos no respaldados —aquellos cuyo valor depende de la oferta y la demanda y no de un activo determinado y que están sujetos a una importante volatilidad de precios— acarrea riesgos, aun si los criptoactivos cuentan con avales explícitos del gobierno. Según una encuesta nacional realizada en 2022, el Bitcoin aún no es un instrumento de cambio de amplia aceptación en El Salvador, pese a su condición como moneda de curso legal y los considerables incentivos del gobierno.

La adopción eficaz de monedas estables —criptoactivos que procuran mantener un precio estable con respecto a un activo especificado— también puede plantear dificultades, como lo demostró el proyecto piloto de Meta. Dicho proyecto habría permitido que usuarios en Estados Unidos y Guatemala efectuaran pagos internos y transfronterizos sin comisiones por medio de su billetera digital, Novi. Aunque podría haber abaratado los pagos transfronterizos, el proyecto también trajo consigo el riesgo de sustitución de la moneda nacional en Guatemala. El proyecto fue cancelado en 2022 en medio de presiones regulatorias occidentales en contra de la incursión de Meta en el ámbito de las criptomonedas.

La promesa de las MDBC

La mayoría de los bancos centrales en ALC están estudiando la posibilidad de introducir MDBC, y algunas naciones insulares ya han emitido sus propias monedas. Según nuestra encuesta de funcionarios gubernamentales de la región, la mitad de los participantes estaban considerando opciones de MDBC minoristas (diseñadas para el público general) y mayoristas (concebidas para su uso por parte de instituciones financieras).

Para la mayoría de los encuestados, las MDBC eran una manera de reforzar sus sistemas de pagos y ampliar su acceso. Consideraban que la inclusión financiera y la soberanía monetaria son factores cruciales a favor de las MDBC minoristas, ya que facilitan la integración de las personas no bancarizadas y frenan la sustitución monetaria con monedas estables o criptoactivos.

Además de estos objetivos, los bancos centrales de la ECCU y Las Bahamas han emitido sus propias MDBC para promover la inclusión financiera en comunidades en islas remotas y para mejorar la resiliencia de los sistemas de pagos frente a los desastres naturales y las pandemias. La lenta aceptación y problemas de acceso a las MDBC en estos países ponen de manifiesto la importancia de invertir en la toma de conciencia por parte del público y en infraestructura sólida para fomentar la adopción de MDBC.

Gestionar los riesgos

Los criptoactivos presentan riesgos que varían según las circunstancias de cada país. El FMI ha proporcionado una guía sobre los aspectos fundamentales de una respuesta de políticas adecuada para mitigar los riesgos y a la vez aprovechar las posibles ventajas de la innovación tecnológica asociada a los criptoactivos.

Si están bien concebidas, las MDBC pueden mejorar la utilidad, la resiliencia y la eficiencia de los sistemas de pagos, y promover la inclusión financiera en ALC.

Algunos países han prohibido por completo los criptoactivos en vista de sus riesgos, pero esta estrategia quizá no sea eficaz a largo plazo. Más bien, la región debería centrarse en abordar los factores que determinan la demanda de criptoactivos, como las necesidades desatendidas de pagos digitales de los ciudadanos, y en mejorar la transparencia, para lo cual deben registrar las transacciones de criptoactivos en las estadísticas nacionales.

****

Rina Bhattacharya es Economista Principal, Dmitry Vasilyev es Economista y Mauricio Villafuerte es Jefe de División en el Departamento del Hemisferio Occidental del FMI.