Hace casi un año, Credit Suisse, un banco internacional de importancia sistémica con USD 540.000 millones en activos, y el segundo mayor prestamista suizo, fundado en 1856, quebró y fue vendido a UBS. En Estados Unidos, Silicon Valley Bank, Signature Bank y First Republic Bank quebraron alrededor de la misma fecha, cuando la Reserva Federal elevó las tasas de interés para contener la inflación. Con activos combinados equivalentes a USD 440.000 millones, estos casos representaron la segunda, tercera y cuarta resoluciones bancarias más importantes desde la creación de la Corporación Federal de Seguros de Depósitos durante la Gran Depresión.

Esta turbulencia bancaria constituyó la prueba más importante desde la crisis financiera mundial en la campaña contra el problema de las instituciones demasiado grandes para quebrar, de modo que sea posible lograr la resolución de un banco sistémico preservando la estabilidad financiera y sin perjudicar a los contribuyentes.

¿Cuál ha sido el resultado? En resumidas cuentas, si bien se han logrado avances importantes, aún hay tareas pendientes.

Por un lado, como señalamos en un informe reciente, gracias a las medidas adoptadas por las autoridades el año pasado se pudo evitar una turbulencia financiera más profunda, y los indicadores de solidez financiera de la mayoría de las instituciones denotan una continua resiliencia. Además, a diferencia de muchas de las quiebras acaecidas durante la crisis financiera mundial, esta vez las cuantiosas pérdidas se repartieron entre los accionistas y algunos de los acreedores de los bancos quebrados.

No obstante, la factura recayó una vez más en los contribuyentes, ya que se recurrió a un amplio apoyo público para proteger no solo a los depositantes asegurados de los bancos quebrados. En medio de una retirada masiva de acreedores, la adquisición de Credit Suisse estuvo respaldada por una garantía pública y un suministro de liquidez equivalente a casi un cuarto del producto económico de Suiza. El apoyo público fue recuperado a la larga, pero implicó un riesgo fiscal contingente muy elevado, con un banco más grande y más sistémico como resultado. Usar facultades permanentes de resolución para traspasar la propiedad de Credit Suisse, después de rescatar con recursos internos a accionistas y acreedores, en lugar de recurrir a leyes de emergencia para inducir una fusión, habría supuesto la ruina de los accionistas de Credit Suisse y posiblemente un menor apoyo público. Estamos a la espera de más datos en los próximos días, cuando se divulgue un informe de Suiza sobre el régimen de las instituciones demasiado grandes para quebrar.

En Estados Unidos, además de flexibilizar los requisitos de garantías para el apoyo de liquidez, las autoridades adujeron preocupaciones sistémicas para recurrir a una excepción que permitiera proteger todos los depósitos en dos de los bancos quebrados. Esto incrementó considerablemente los costos para el asegurador de depósitos, costos que con el tiempo habrá que recuperar del sector. Incluso los depositantes grandes y expertos recibieron protección, no solo los asegurados.

Lecciones aprendidas

La supervisión intrusiva y la intervención anticipada son cruciales. Los depositantes de Credit Suisse perdieron confianza después de que se registraran fallas prolongadas de gobernanza y gestión de riesgo. En Estados Unidos, los bancos quebrados ejecutaron estrategias comerciales arriesgadas con una gestión inadecuada del riesgo. En ambos casos, los supervisores debieron haber actuado con más premura y debieron haber sido más firmes y contundentes. Nuestro examen reciente de los enfoques de supervisión determinó que la capacidad y la voluntad de actuar siguen siendo críticas, y que pueden verse socavadas si los mandatos no son claros o si las facultades jurídicas, los recursos y la independencia son insuficientes, y también si el sector financiero cuenta con grupos de presión poderosos. Las autoridades tienen que dotar a los supervisores bancarios de mayores facultades para actuar sin demora y de manera contundente si es necesario.

Incluso los bancos más pequeños pueden ser sistémicos. Las autoridades de supervisión y resolución deben cerciorarse de que el sector cuente con los debidos planes de recuperación y resolución, y que se tengan en cuenta los bancos que quizá no sean sistémicos por lo general, pero que sí podrían serlo en ciertas circunstancias. Esta fue una de las principales recomendaciones de nuestro último Programa de Evaluación del Sector para Estados Unidos.

Los regímenes y los planes de resolución necesitan ser debidamente flexibles. Las autoridades deben garantizar que las reglas y los planes sean lo bastante flexibles como para conjugar los riesgos para la estabilidad financiera con los intereses de los contribuyentes. El apoyo del gobierno quizás aún sea necesario en ciertas circunstancias, como por ejemplo para evitar crisis financieras sistémicas. El personal técnico del FMI recomendó el equivalente a una excepción por riesgo sistémico para la zona del euro, por ejemplo. Las autoridades deben seguir aplicando el plan A, pero deben gozar de flexibilidad para desviarse de él y, por ejemplo, combinar diferentes herramientas de resolución, según lo exijan las circunstancias concretas en el momento de la quiebra.

La liquidez en la resolución es fundamental. Los bancos, por lo general, quiebran porque los acreedores pierden confianza, incluso antes de que las posibles pérdidas se vean reflejadas en el balance. Reponer las reservas de capital durante la resolución quizá no baste para restablecer la confianza. Las autoridades tienen que trabajar más para determinar cuán pronto los bancos que entran en resolución podrían recibir apoyo de liquidez —lo que incluye la predisposición de garantías y las comprobaciones del grado de preparación— sin dejar de proteger los balances de los bancos centrales.

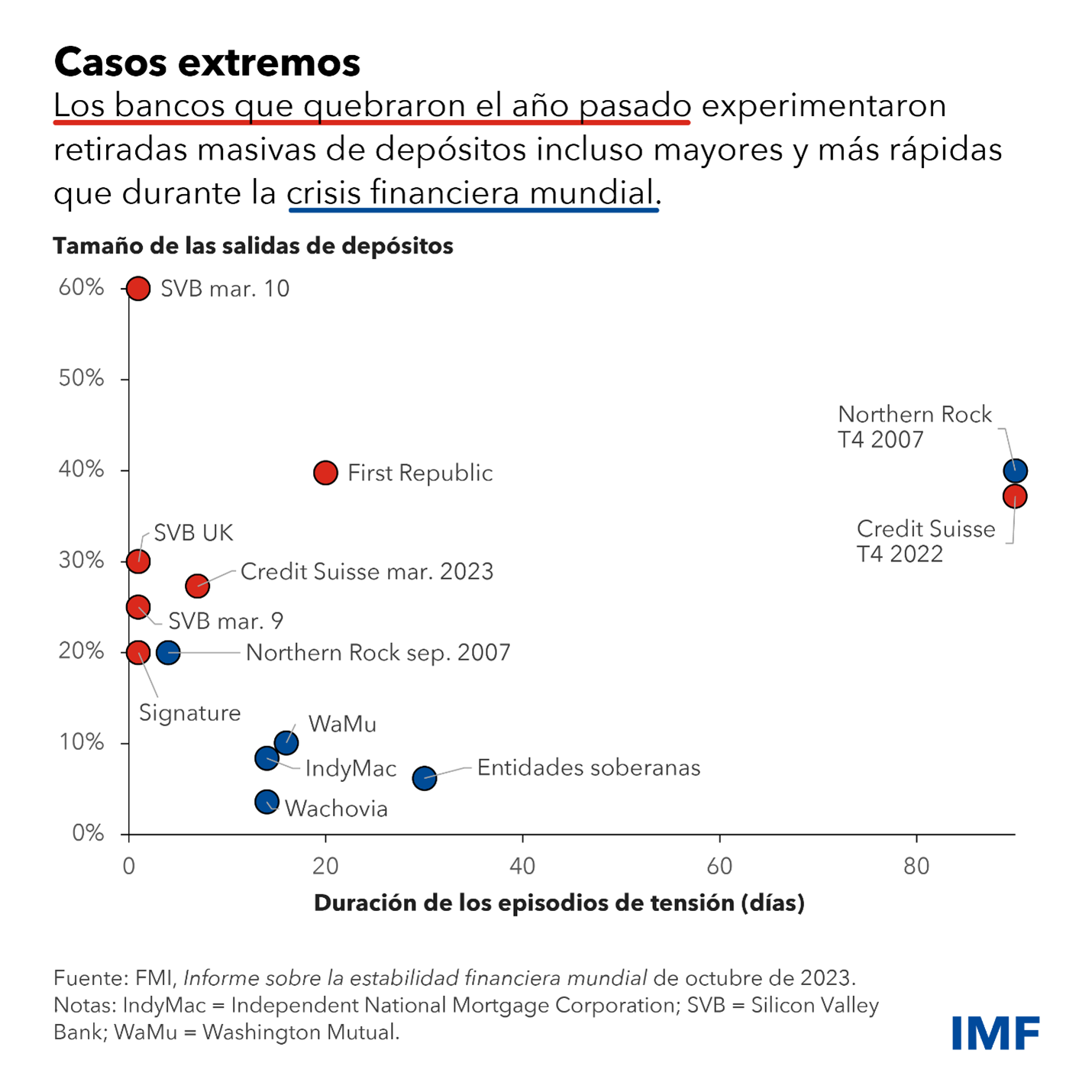

Las autoridades en muchos países tienen que reforzar los regímenes de garantía de depósitos, como se lo recomendamos a Suiza. La nueva tecnología, como la que permite efectuar pagos en cualquier momento, la banca móvil y las redes sociales han acelerado los retiros masivos de depósitos. Las quiebras del año pasado ocurrieron tras episodios de rápidos retiros masivos, y las entidades aseguradoras de depósitos y otras autoridades deben estar listas y dispuestas a actuar con más rapidez de lo que en la actualidad muchas pueden hacerlo. Los bancos estadounidenses que quebraron eran casos atípicos, cuyos balances habían crecido muy velozmente, gracias a un gran volumen de depósitos no asegurados. En los casos en que se esté considerando ampliar la cobertura, esta deberá estar debidamente financiada. En particular, en los países en los que la garantía de depósitos no está respaldada por una entidad soberana bien dotada de fondos, las autoridades deben cuidarse de no ampliar demasiado la cobertura del seguro de depósitos. Si no está respaldada por un aumento proporcional del financiamiento del seguro de depósitos, los depositantes podrían perder la confianza en poco tiempo.

En definitiva, se han logrado avances, pero aún queda mucho por hacer para poner fin al problema de las instituciones demasiado grandes para quebrar. Las quiebras bancarias del año pasado sirvieron para constatar cuánto han avanzado las autoridades en el programa de reforma y para fijar el rumbo del tramo que queda por recorrer.

El personal del FMI está trabajando activamente para apoyar las iniciativas con que los países miembros buscan afianzar sus marcos de supervisión, resolución, asistencia de liquidez y seguro de depósitos, sobre todo mediante Programas de Evaluación del Sector Financiero (PESF) y asistencia técnica. Asimismo, estamos ayudando a formular políticas a nivel internacional, por ejemplo mediante el examen recientemente anunciado de la norma de seguro internacional de depósitos, y con la organización a comienzos de este año, junto con el Consejo de Estabilidad Financiera, de un taller para las autoridades sobre el uso de las facultades de traspaso en las resoluciones.

—En la reciente nota de estabilidad financiera mundial sobre el sector bancario estadounidense tras la turbulencia de marzo de 2023 (The US Banking Sector since the March 2023 Turmoil: Navigating the Aftermath), puede consultarse un análisis ampliado de los bancos afectados y un examen más a fondo de las vulnerabilidades pendientes.