(foto: ijeab/iStock by Getty Images)[/caption]

(foto: ijeab/iStock by Getty Images)[/caption]

Por Ulric Eriksson von Allmen, Purva Khera, Sumiko Ogawa y Ratna Sahay

La pandemia de COVID-19 podría suponer un punto de inflexión para los servicios financieros digitales. Los hogares de bajo ingreso y las pequeñas empresas pueden beneficiarse enormemente de las ventajas que encierran el dinero móvil, los servicios de tecnofinanzas y la banca en línea. La inclusión financiera derivada de los servicios financieros digitales también puede impulsar el crecimiento económico. Si bien va a potenciar el uso de estos servicios, la pandemia también ha complicado el crecimiento de los actores de menor tamaño en el sector y ha puesto de relieve la desigualdad en el acceso a las infraestructuras digitales. Será necesario adoptar diversas medidas para garantizar una inclusión máxima en el futuro.

La transición hacia los servicios financieros digitales ya estaba contribuyendo a mejorar la inclusión financiera en las sociedades antes de la pandemia, algo que beneficia a muchos hogares de bajo ingreso y pequeñas empresas que suelen tener poco acceso a las instituciones financieras tradicionales. Los confinamientos y el distanciamiento social están acelerando el uso de servicios financieros digitales, de la misma forma que la epidemia de SRAS en 2003 aceleró la introducción de los pagos digitales y el comercio electrónico en China.

Muchos países (por ejemplo, Liberia, Ghana, Kenya, Kuwait, Myanmar, Paraguay y Portugal) están propiciando esta transición al abaratar las comisiones cobradas por transacciones y al elevar los límites para las transacciones de dinero móvil.

África y Asia marcan la pauta

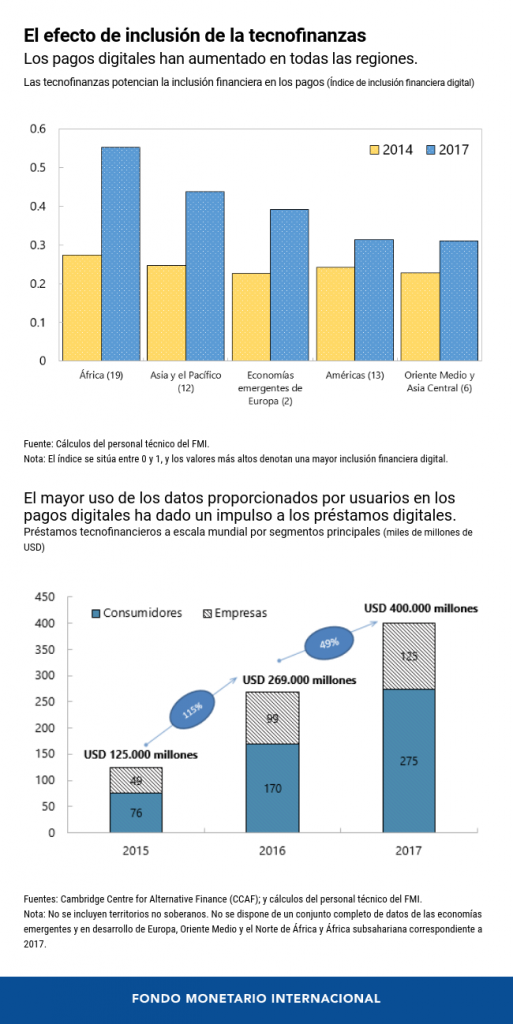

En un nuevo estudio, hemos presentado un índice de inclusión financiera digital que mide el progreso en 52 economías de mercados emergentes y en desarrollo. Observamos que la digitalización aumentó la inclusión financiera entre 2014 y 2017, incluso en lugares donde la inclusión financiera mediante servicios bancarios tradicionales estaba disminuyendo. Es probable que esta tendencia haya mejorado desde entonces.

África y Asia marcan la pauta en lo que se refiere a la inclusión financiera digital, aunque con diferencias importantes entre los países. Ghana, Kenya y Uganda han tomado la delantera en África. En comparación, el uso de servicios financieros digitales tiende a ser más reducido en Oriente Medio y América Latina. En algunos países, como Chile y Panamá, esto quizá se deba a un nivel relativamente más alto de penetración bancaria.

En la mayoría de los países, los servicios de pagos digitales están evolucionando hacia los préstamos digitales, conforme las empresas acumulan datos de usuarios y desarrollan nuevas formas de utilizarlos para evaluar la solvencia crediticia. El valor de los préstamos negociados en mercados en línea, que utilizan plataformas digitales para conectar directamente a prestamistas con prestatarios, se duplicó entre 2015 y 2017. De momento este fenómeno está concentrado en China, Estados Unidos y el Reino Unido, pero parece que está ganando terreno en otras partes del mundo, como Kenya e India.

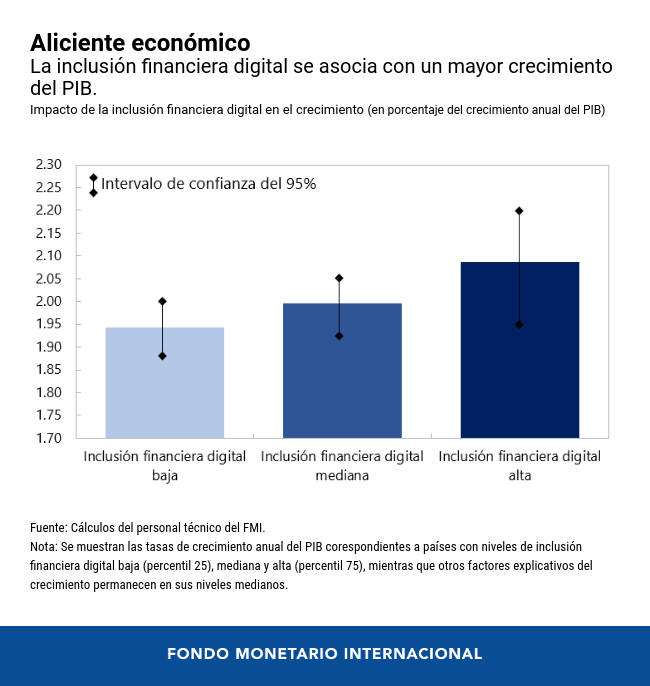

Ventajas más allá de la inclusión financiera

La inclusión financiera beneficia a las economías y a las sociedades en su conjunto. En estudios anteriores se había observado que la ampliación de los servicios financieros tradiciones a los hogares de bajo ingreso y a las pequeñas empresas va acompañada del aumento del crecimiento económico y de la reducción de la desigualdad de ingresos . Nuestro análisis concluye que la inclusión financiera digital también se asocia con un crecimiento mayor del PIB.

Durante los confinamientos debidos a la COVID-19, los servicios financieros digitales están ofreciendo a los gobiernos la posibilidad de proporcionar apoyo financiero rápido y seguro a personas y empresas a las que es difícil llegar, como se ha visto en Namibia, Perú, Zambia y Uganda. Esto contribuirá a atenuar las secuelas económicas y posiblemente fortalecer la recuperación.

La tarea pendiente

Tienen que conjugarse varios factores para aprovechar el enorme potencial de los servicios financieros digitales en la era posterior a la COVID-19. Para lograr una recuperación más inclusiva se necesita la igualdad de acceso a las infraestructuras digitales (electricidad, cobertura móvil y de Internet e identificación digital), una mayor alfabetización financiera y digital y datos que no estén sesgados o distorsionados.

Un sondeo que realizamos entre más de 70 partes interesadas a escala mundial —empresas de tecnofinanzas, bancos centrales, entidades reguladoras y bancos— puso de manifiesto que los reguladores deben estar al corriente de los rápidos cambios tecnológicos en tecnofinanzas, de modo que puedan garantizar la protección de los datos y del consumidor, la ciberseguridad y la interoperabilidad transfronteriza y entre usuarios. Las empresas de tecnofinanzas también señalaron la escasez a nivel internacional de «creadores de código» (programadores y desarrolladores de software).

Al mismo tiempo, es importante garantizar que la competitividad en el sector de tecnofinanzas siga teniendo un nivel que permita aprovechar al máximo las ventajas de los servicios financieros digitales. La crisis de COVID-19 presenta posibles ventajas para el sector, pero también desafíos para las empresas de tecnofinanzas más pequeñas: restricciones de financiamiento, aumento de los préstamos en mora, disminución de las transacciones y la demanda de crédito. Hay casos en que la concesión de nuevos préstamos se ha paralizado desde el inicio de los confinamientos. Una consolidación generalizada y un menor protagonismo de las empresas emergentes podrían dar lugar a una mayor concentración en el sector y podría hacer retroceder la inclusión. Es de interés público acelerar la formulación de marcos de gestión de gobierno las grandes empresas de tecnofinanzas.

La pandemia demuestra que la tendencia hacia una mayor digitalización de los servicios financieros no es una moda pasajera. Para lograr sociedades inclusivas y para corregir el aumento de las desigualdades durante y después la crisis actual, las autoridades nacionales e internacionales deben cerrar la brecha digital entre los países y dentro de ellos, para así aprovechar las ventajas de los servicios financieros digitales. Esto significa encontrar el equilibrio adecuado entre facilitar la innovación financiera y abordar varios riesgos. La protección insuficiente del consumidor, la falta de alfabetización financiera y digital, la desigualdad en el acceso a infraestructuras digitales y los sesgos en los datos son cuestiones que exigen la toma de medidas a nivel nacional, tal como sucede con los riesgos de ciberseguridad y lavado de dinero, que exigen acuerdos internacionales y el intercambio de información sobre cuestiones como las leyes antimonopolio que garanticen una competencia adecuada.