(foto: Lee Jae Won/AFLO/Newscom)[/caption]

(foto: Lee Jae Won/AFLO/Newscom)[/caption]

Por Tobias Adrian y Fabio Natalucci

En Estados Unidos, la relación deuda empresarial/PIB se sitúa en máximos históricos. En varios países europeos, los bancos acarrean una sobrecarga de bonos públicos. En China, la rentabilidad de los bancos está disminuyendo, y entre los prestamistas pequeños y medianos los niveles de capitalización siguen siendo bajos.

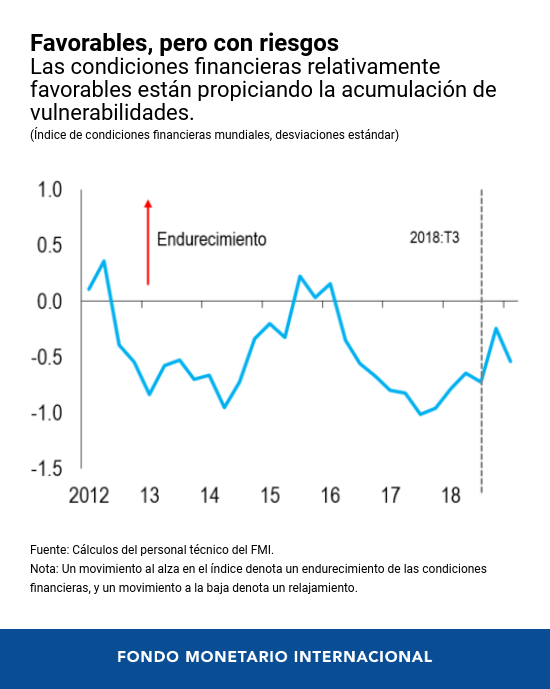

Según la edición más reciente del Informe sobre la estabilidad financiera mundial (informe GFSR) del FMI, las vulnerabilidades de este tipo están en aumento en las economías avanzadas y de mercados emergentes. Las alarmas aún no se han activado en todos los casos, pero de seguir acumulándose, sobre todo dadas las condiciones financieras aún favorables, estas vulnerabilidades podrían amplificar los shocks para la economía mundial, lo que eleva las probabilidades de que en unos pocos años se produzca una fuerte desaceleración económica.

Esto plantea un dilema para las autoridades que bregan contra una desaceleración de la economía mundial, como se analiza en Perspectivas de la economía mundial (informe WEO) . Con una política monetaria basada en un enfoque más paciente, los bancos centrales pueden gestionar los crecientes riesgos a la baja para la economía. Pero si las condiciones financieras favorables continúan por un período prolongado, las vulnerabilidades seguirán acumulándose, y aumentarán las probabilidades de un descenso drástico del crecimiento económico más adelante.

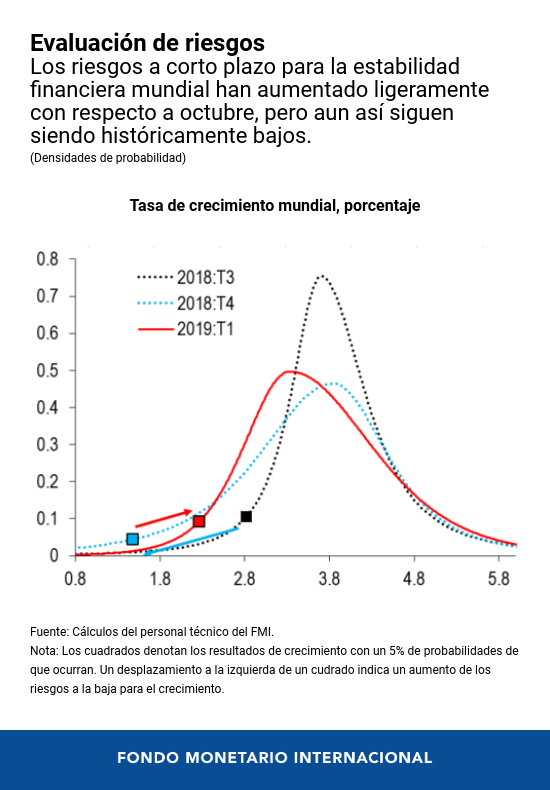

Lo bueno es que los riesgos a corto plazo para la estabilidad financiera mundial siguen estando en mínimos históricos, aunque su nivel sí ha subido un poco con respecto a lo señalado en el informe GFSR de octubre de 2018. No obstante, a mediano plazo, los riesgos siguen siendo elevados. Pero con una combinación adecuada de políticas, los países pueden sustentar el crecimiento y a la vez mantener las vulnerabilidades bajo control.

¿Por qué son preocupantes las vulnerabilidades financieras? Porque pueden amplificar el impacto de shocks repentinos, como por ejemplo una desaceleración económica más acentuada de lo previsto, un giro sorpresivo de la política monetaria o una agudización de las tensiones comerciales. Cuanto mayores sean las vulnerabilidades, mayores serán los riesgos que generan para la estabilidad financiera.

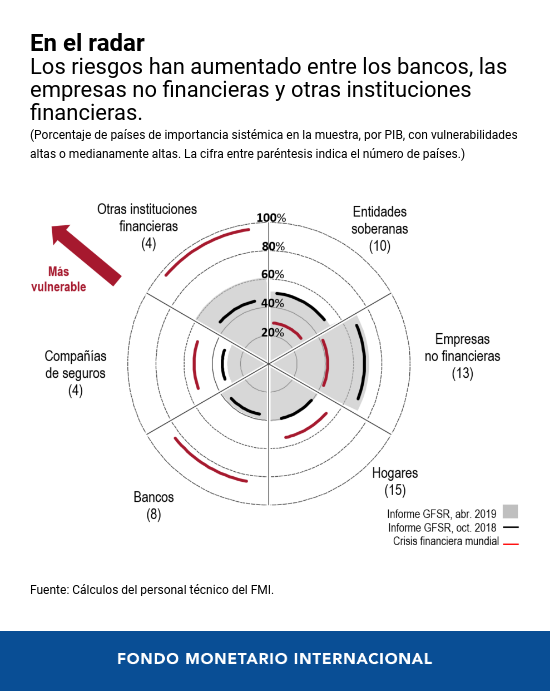

En el último informe GFSR se presenta un método para cuantificar las vulnerabilidades en el sector financiero, a fin de que las autoridades puedan vigilarlas en tiempo real y, de ser necesario, puedan tomar medidas preventivas para mitigar los riesgos. El marco abarca seis sectores: empresas, hogares, gobiernos, bancos, compañías de seguros y otras instituciones financieras, algunas de ellas pertenecientes al sector que se conoce como la “banca paralela”.

El marco hace un seguimiento del nivel y el ritmo de variación de diversas vulnerabilidades, como por ejemplo el apalancamiento y los descalces de vencimientos y liquidez entre activos y pasivos, y también de las exposiciones en divisas. El seguimiento de estas vulnerabilidades se efectúa a escala regional y mundial, con una muestra agregada de 29 países de importancia sistémica.

Estas son algunas de las vulnerabilidades más graves:

Economías avanzadas. La deuda de las empresas y la asunción de riesgos financieros han aumentado, y la capacidad crediticia de los prestatarios se ha deteriorado. El stock de bonos de grado de inversión inferior (BBB) se ha cuadruplicado, y el stock de créditos de grado especulativo casi se ha duplicado en Estados Unidos y la zona del euro desde la crisis. De producirse un endurecimiento marcado de las condiciones financieras o una desaceleración económica severa, a las empresas endeudadas podría resultarles más difícil reembolsar sus préstamos, y eso las obligaría a recortar la inversión o el número de empleados. Los denominados préstamos apalancados concedidos a prestatarios muy endeudados son motivo de especial preocupación, como se explicó en un blog anterior y como se analiza en más detalle en el actual informe GFSR.

-

Zona del euro. Los desafíos fiscales en algunos países podrían elevar drásticamente los rendimientos de los bonos, ocasionando importantes pérdidas a los bancos con fuertes tenencias de deuda pública. Las compañías de seguros también podrían sufrir pérdidas. Esta dinámica, conocida como el “nexo entre las entidades soberanas y el sector financiero”, fue la causa de fondo de la crisis del euro en 2011. Pero es cierto que los bancos hoy en día cuentan con mayores coeficientes de capitalización, y que las autoridades han tomado medidas para abordar el problema de los préstamos morosos en los balances de los bancos.

-

China. Una disminución de las utilidades y los bajos niveles de capital en los bancos pequeños y medianos están reteniendo el crédito a empresas privadas más pequeñas. Al ampliar el apoyo monetario y crediticio se podrían incrementar los riesgos para la estabilidad financiera, ya que con el crédito en continuo crecimiento a los bancos más pequeños se les hace más difícil sanear sus balances.

-

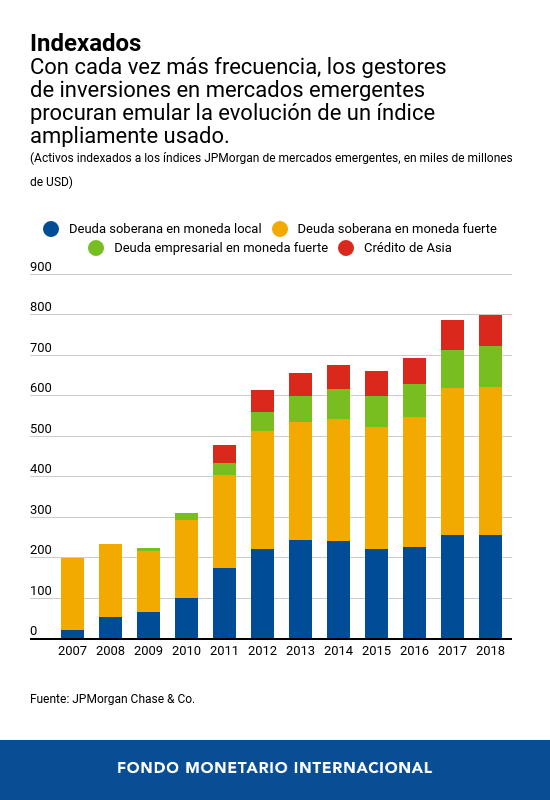

Mercados emergentes. Cada vez más a menudo, las inversiones de cartera extranjeras en mercados emergentes están a cargo de gestores que procuran obtener rendimientos equivalentes a los de índices ampliamente usados. El valor de las inversiones de renta fija vinculadas a índices de referencia se ha cuadruplicado en los últimos 10 años, y asciende a USD 800.000 millones. Los fondos guiados por índices expanden el universo de inversionistas para las economías de mercados emergentes, pero también las hacen más vulnerables a súbitos cambios de sentido de los flujos de capital en respuesta a tendencias mundiales.

Afortunadamente, hay formas de abordar estas vulnerabilidades:

-

Las denominadas herramientas macroprudenciales pueden enfriar el crecimiento del crédito y hacer más resistente el sistema financiero. Un ejemplo es el de las reservas de capital contracíclicas, que exigen a los bancos incrementar su capital cuando el crédito está en crecimiento.

-

Los países con niveles elevados de deuda empresarial podrían formular herramientas para atenuar el riesgo de los créditos a las empresas, en especial los otorgados por prestamistas no bancarios.

-

En la zona del euro, a fin de mitigar los riesgos es prioritario reducir la relación deuda/PIB de los gobiernos más endeudados. También lo es avanzar más en el saneamiento de los balances de los bancos, entre otros, reduciendo la cartera morosa.

-

China tiene que seguir reduciendo el apalancamiento en el sector financiero, sobre todo en el sector de la banca paralela, y cerciorarse de que los prestamistas constituyan reservas de capital. Las autoridades además deberían llevar a cabo sin demora las reformas anunciadas para abordar los riesgos en los productos de inversión.

-

Las economías de mercados emergentes que se enfrentan a flujos de capital volátiles podrían disminuir su dependencia del endeudamiento externo a corto plazo y garantizar niveles adecuados de reservas fiscales y de divisas. Los países también pueden recurrir a los tipos de cambio flexibles para absorber los shocks.

En ciertas circunstancias, los países con economías sólidas y con una inflación igual o superior al nivel fijado como meta también pueden considerar utilizar la política monetaria para “contrarrestar la tendencia”. Con una combinación adecuada de políticas, los países pueden mantener sus economías vibrantes y a la vez atenuar los riesgos para la estabilidad financiera.