(Versión en English)

Hace más de dos años, en un esfuerzo por reactivar una economía moribunda, el Banco Central Europeo (BCE) puso en marcha una nueva medida de política monetaria: cobrar intereses sobre la liquidez excedentaria que los bancos mantenían en el banco central. La decisión complementaba una serie de otras medidas de distensión monetaria con las que se procuraba lograr que la inflación volviera al nivel fijado por el BCE como objetivo para lograr la estabilidad de precios, es decir, cerca pero un poco por debajo de 2% a mediano plazo.

Una tasa de política monetaria negativa tiene su lógica. Si en lugar de pagarles se les cobrara intereses por sus depósitos de liquidez excedentaria en el BCE, los bancos comerciales estarían más inclinados a conceder préstamos a consumidores y empresas. Los consumidores entonces adquirirían más bienes, y las empresas invertirían en nueva capacidad productiva. El crecimiento económico más rápido ayudaría a impedir que la inflación descendiera a niveles demasiado bajos, o incluso que se tornara negativa, lo cual sería una señal de desaceleración económica.

Durante mucho tiempo numerosos economistas y autoridades habían pensado que los bancos centrales no podían recortar la tasa de política monetaria más allá de cero. Sostenían que, si lo hacían, los bancos comerciales empezarían a cobrar intereses a sus clientes por sus propios depósitos. Así, las empresas y los hogares empezarían a retirar efectivo y a esconderlo debajo del consabido colchón (Bech y Malkhozov, 2016). Pero no bajar las tasas a menos de cero significaba que las denominadas tasas de interés reales —las tasas nominales menos la inflación— no podrían reducirse en mayor medida cuando la inflación fuera demasiado baja. Y las tasas de interés reales demasiado altas frenarían la inversión y el consumo. De hecho, en la zona del euro las tasas reales probablemente aún eran bastante superiores a la tasa que era necesaria para elevar el producto por encima de su nivel potencial (técnicamente, la tasa de interés “natural”). Por lo tanto, para llevar las tasas reales a un nivel más bajo, el BCE tendría que reducir la tasa de política monetaria nominal a menos de cero.

Historial de las tasas de interés negativas

¿Qué resultados ha obtenido al cabo de dos años el BCE con la política de tasas negativas (la cual también fue adoptada por otros bancos centrales, en particular los de Japón y Suiza)? Según nuestro estudio, los resultados hasta ahora han sido satisfactorios. El recorte de la tasa ha flexibilizado las condiciones financieras, reduciendo los costos de endeudamiento tanto para los bancos como para sus clientes (BCE, 2016; Heider et al., 2016). Los costos más bajos de financiamiento para los bancos también han afianzado la “orientación anticipada” del BCE, es decir, su compromiso de mantener las tasas en un nivel bajo por un período prolongado. Las tasas activas más bajas para los hogares y las empresas también han contribuido a una cierta expansión del crédito, algo favorable para el crecimiento y la inflación. Por último, los recortes de la tasa pasiva del BCE han ayudado a amplificar el impacto de sus compras de activos, cuyo fin es estimular a los mercados y la economía. Esto se debe a que los bancos han reducido sus saldos de efectivo y han optado por invertir en activos más riesgosos pero de mayor rendimiento.

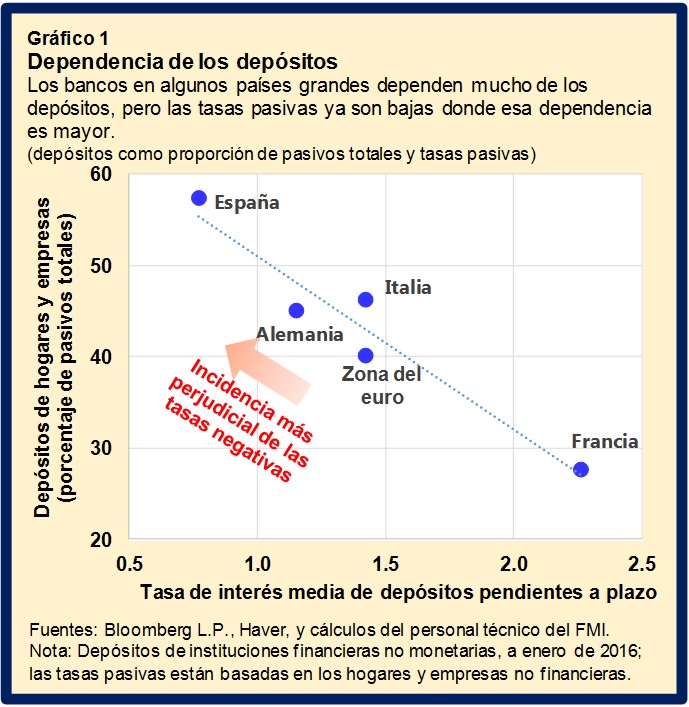

No obstante, las tasas negativas presentan singulares desafíos en la zona del euro. Como el BCE cobra intereses solo sobre los excedentes de liquidez, el monto cobrado es mayor en los países cuyos bancos mantienen cuantiosas reservas excedentarias. Estos suelen ser países con abultados superávits en cuenta corriente en comparación con otros países miembros de la unión monetaria. Al mismo tiempo, la capacidad de los bancos para generar ingresos a partir de intereses por cada euro de activos se ha visto perjudicada porque, como dependen de una amplia base de depósitos, los bancos no han logrado reducir el monto que pagan a los depositantes en la misma medida que el monto que cobran por los préstamos. Y en varias economías importantes, los préstamos suelen estar indexados a la tasa de política monetaria (los denominados “préstamos de tasa variable”). Los bancos en estos países se enfrentan a márgenes reducidos no solo en los préstamos nuevos sino también en los existentes, como se explica en la edición de abril del Informe sobre la estabilidad financiera mundial (Informe GFSR) (gráfico 1).

En cierta medida los bancos han podido mitigar la contracción de la rentabilidad aumentando los volúmenes de préstamo, reduciendo los gastos financieros, obteniendo ganancias de capital de las inversiones, disminuyendo las provisiones por riesgos, incrementando levemente los cargos y las comisiones y recortando costos para generar ahorros (Rostagno et al., 2016). Pero estas estrategias de mitigación obviamente tienen límites.

Rendimientos a la baja

En general, el BCE dispone de un margen limitado para seguir recortando de forma sustancial las tasas sin perjudicar la rentabilidad de los bancos. Como se expone en nuestro estudio y en el informe del personal del FMI sobre la zona del euro, la posibilidad de que se produzca un período prolongado de tasas de política monetaria bajas ha empañado las perspectivas de ganancias de la mayoría de los bancos, lo que hace pensar que las ventajas de una tasa de interés de política monetaria negativa quizá disminuyan con el tiempo, mientras que el crecimiento futuro de los préstamos tal vez no sea suficiente para compensar la contracción de los márgenes financieros en algunos países (gráfico 2).

Recortes adicionales de las tasas de política monetaria podrían poner de relieve las potenciales disyuntivas entre la transmisión eficaz de la política monetaria y la rentabilidad de los bancos. Una disminución de la rentabilidad de los bancos y de los precios de las acciones podría presionar a los bancos con menores reservas de capital a reducir los préstamos, sobre todo en las instituciones que presentan altos niveles de morosidad de los préstamos (gráficos 3 y 4).

Por lo tanto, es posible que en adelante el BCE tenga que recurrir en mayor medida a las compras de activos. Los recortes adicionales de las tasas podrían minar la eficacia de la política monetaria si las tasas activas no se ajustan o si los clientes retiran efectivo de los bancos. Al centrar la atención en las compras de activos se elevarían los precios de dichos activos y se incrementaría la demanda agregada, estimulando a la vez los préstamos bancarios. Esto también facilitaría el traspaso de la mejora de las condiciones de financiamiento bancario a la economía real.