(Versión en English)

Se acepta que el comercio genera ganadores y perdedores. En las últimas décadas hemos visto aumentos, no solo en el comercio de bienes y servicios, sino también en el comercio de activos, a medida que los países relajan las restricciones sobre la capacidad del capital para fluir a través de las fronteras nacionales. Sorprendentemente, si bien el impacto del comercio de bienes y servicios sobre la desigualdad se ha analizado ampliamente, se ha prestado poca atención a los impactos que tiene sobre la distribución la apertura de los mercados de capitales. Nuestro estudio cierra esa brecha.

Utilizando un conjunto de datos de casi 150 países que va de 1970 a 2010, mostramos que los aumentos de la liberalización de la cuenta de capital conllevan aumentos de la desigualdad, según el coeficiente de Gini. No obstante, también mostramos dos canales en los que hay pocos datos que demuestren esa asociación: en primer lugar, el impacto de la liberalización sobre la desigualdad es menor en países con niveles más altos de desarrollo financiero e inclusión. En segundo lugar, el impacto también es menor en los casos en los que la liberalización no se ve seguida de una crisis. Estos resultados son coherentes con la postura institucional del FMI, que sostiene que “la liberalización del flujo de capitales es en general más beneficiosa y menos riesgosa si los países han alcanzado ciertos niveles o umbrales de desarrollo financiero e institucional”.

Apertura y desigualdad

El gráfico 1 muestra el impacto, a lo largo de cinco años, de la liberalización de la cuenta de capital sobre la desigualdad, medida según el coeficiente de Gini. Nuestro indicador de la apertura de la cuenta de capital es el índice de Chinn-Ito, que mide la apertura de un país en función de las restricciones sobre las transacciones financieras transfronterizas que publica el FMI. El índice varía notablemente entre grupos de ingreso, pero la apertura de la cuenta de capital aumentó en todos los grupos de ingreso, con un aumento significativo a principios de la década de 1990.

La liberalización de la cuenta de capital, en general, aumentó un 1% el índice de Gini a los dos años de la liberalización y un 1,5% en un plazo de cinco años. La solidez de este resultado cualitativo, sometido a diversas pruebas de tensión, está ampliamente documentada en nuestro estudio.

¿Por qué se asocia la apertura con un aumento de la desigualdad? Sugerimos dos posibilidades. En primer lugar, suele sostenerse que los beneficios de la liberalización de la cuenta de capital dependen de la calidad de las instituciones financieras. Si las instituciones son débiles y el acceso al crédito no es inclusivo, la liberalización puede acentuar la desigualdad, ya que aumenta el sesgo en el acceso financiero, a favor de los más privilegiados. En efecto, concluimos que el aumento de la desigualdad registrado tras la liberalización es mayor en países con menor inclusión financiera (gráfico 2).

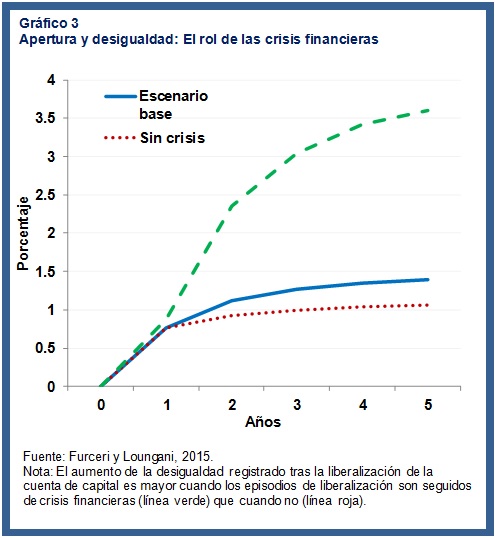

En segundo lugar, en los casos en los que la liberalización de la cuenta de capital no se gestiona bien o no se secuencia bien con otras reformas, aumenta la probabilidad de que se registren crisis financieras. Muchos estudios concluyen que esas crisis afectan de manera desproporcionada a los pobres. Concluimos que esa idea tiene fundamentos: el impacto de la apertura sobre la desigualdad es notablemente más alto en los casos en los que se produce una crisis financiera inmediatamente después de la liberalización (gráfico 3).

Consecuencias en términos de políticas

Nuestros resultados no implican que los países no deban emprender la liberalización de la cuenta de capital. Como se señala en “The Liberalization and Management of Capital Flows: An Institutional View” (FMI, 2012):

“Los flujos de capital pueden traer beneficios sustanciales a los países, a través, por ejemplo, del aumento de la eficiencia, la promoción de la competitividad en el sector financiero y de un mayor nivel de inversiones productivas y suavización del consumo. Al mismo tiempo, los flujos de capital también implican riesgos, que pueden verse magnificados por las brechas en la infraestructura financiera e institucional de los países.”

Nuestros resultados, no obstante, sugieren que es necesario avanzar con cautela, si tenemos en cuenta que los flujos de capital pueden ser volátiles y pueden —en especial si tenemos en cuenta el tamaño considerable que tienen respecto de los mercados internos—representar un riesgo para la estabilidad económica y financiera. Además, es posible que los países en los que la reducción de la desigualdad sea un objetivo de política importante deban diseñar la liberalización de tal manera que tenga en cuenta el impacto sobre la desigualdad.

La postura institucional también señala que la liberalización de los flujos de capitales a menudo es más beneficiosa y menos riesgosa si los países han llegado a niveles o umbrales determinados de desarrollo financiero e institucional. También en este caso, nuestros datos son coherentes con esa idea. En los casos en los que la inclusión financiera es elevada y la liberalización está bien gestionada, el impacto de la liberalización sobre la desigualdad se atenúa.

En un momento en el que el aumento de la desigualdad es una fuente de preocupación para muchos gobiernos, podría ser importante sopesar los beneficios de una liberalización de la cuenta de capital y sus efectos sobre la distribución. Algunos gobiernos, si tienen presentes estos efectos, podrían optar por diseñar las opciones de política de una manera que aborde los impactos sobre la distribución.