Por

Min Zhu

(Versión en

English)

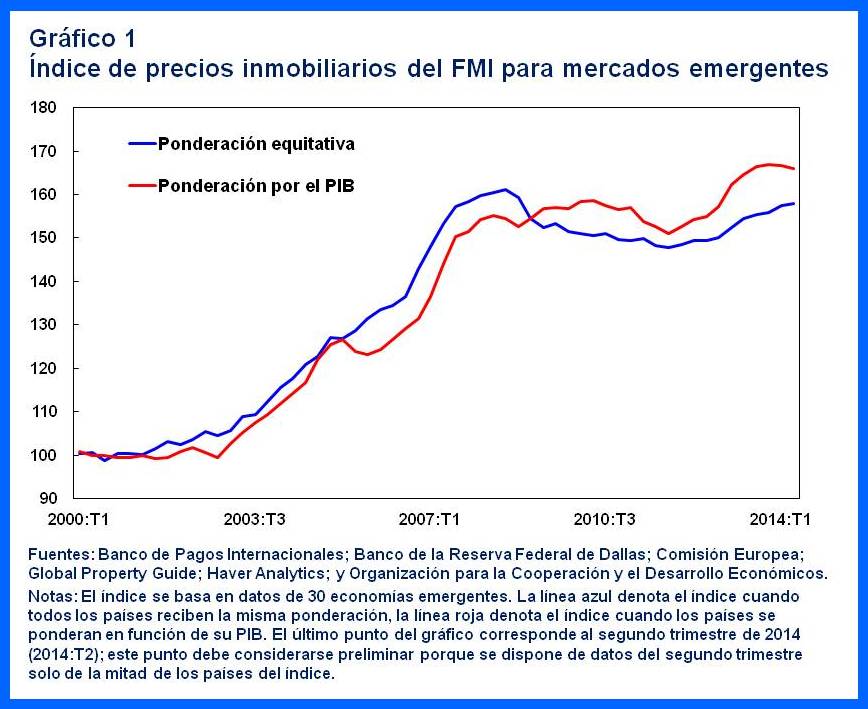

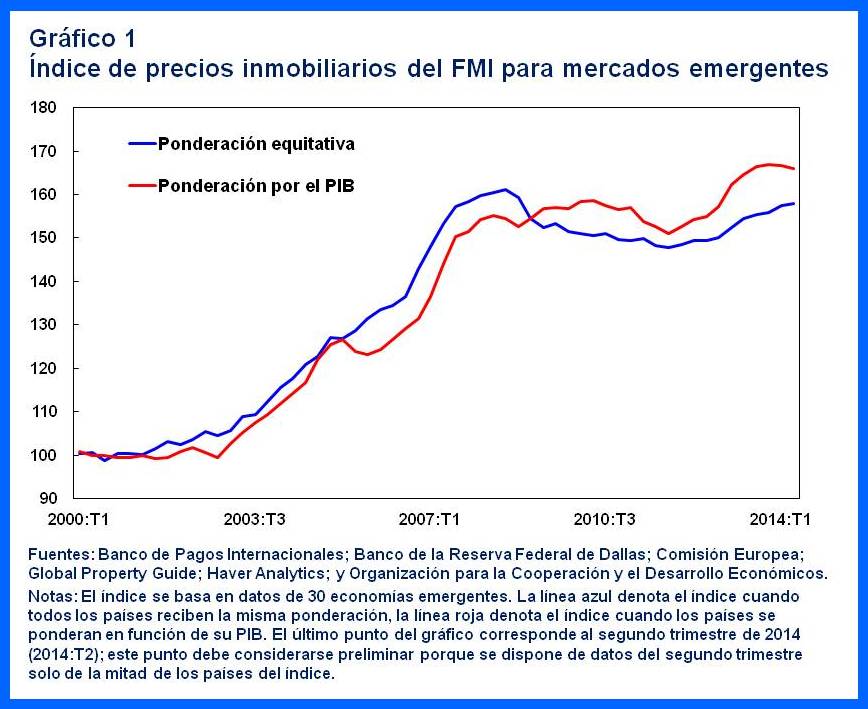

Los precios inmobiliarios han aumentado constantemente durante la última década en la gran mayoría de los 30 países que integran el índice de precios inmobiliarios de los mercados emergentes del FMI, divulgado este mes en una

conferencia organizada por el FMI y el Instituto Indio de Administración en Bangalore, India (gráfico 1).

El índice muestra un respiro en la tendencia tras la crisis financiera mundial, seguido de aumentos en nueve trimestres consecutivos desde 2012. Este repunte —cuatro veces más rápido que el de las economías avanzadas— sería aún más pronunciado si los países más grandes del grupo, como China e India, recibieran una mayor ponderación en el índice.

Auges inmobiliarios y crediticios: ¿Doble problema?

¿Debe ser motivo de preocupación este aumento ininterrumpido de los precios inmobiliarios? La historia nos enseña que hay que tener cuidado cuando las escaladas de los precios inmobiliarios van acompañadas de auges en la disponibilidad de crédito. Estos “auges dobles” tienden más a desembocar en colapsos, con períodos posteriores de recuperación más lentos y más costosos en términos de pérdida de ingresos.

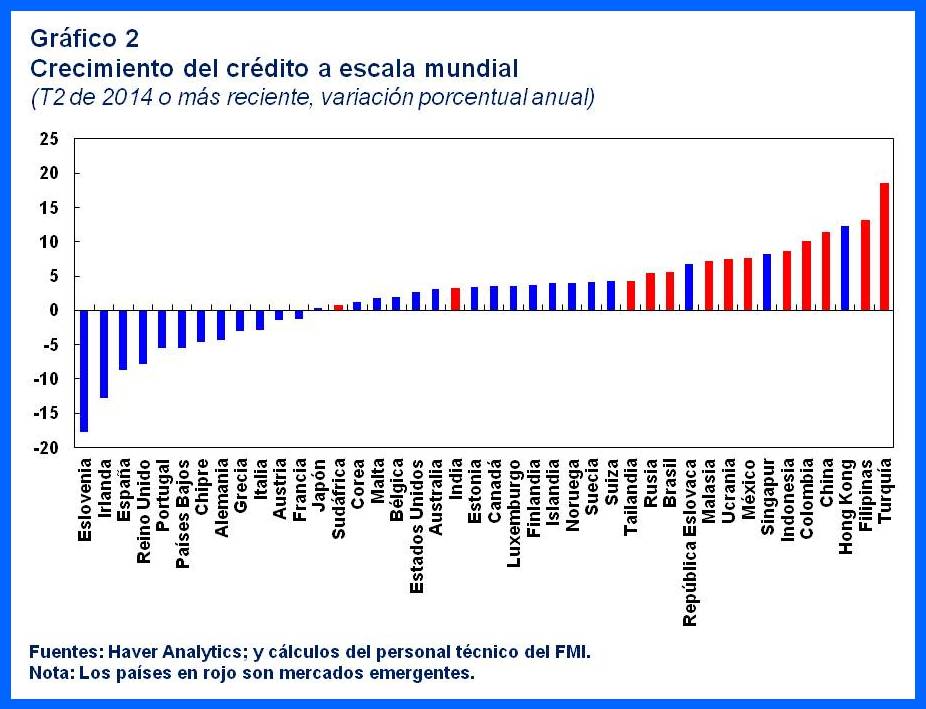

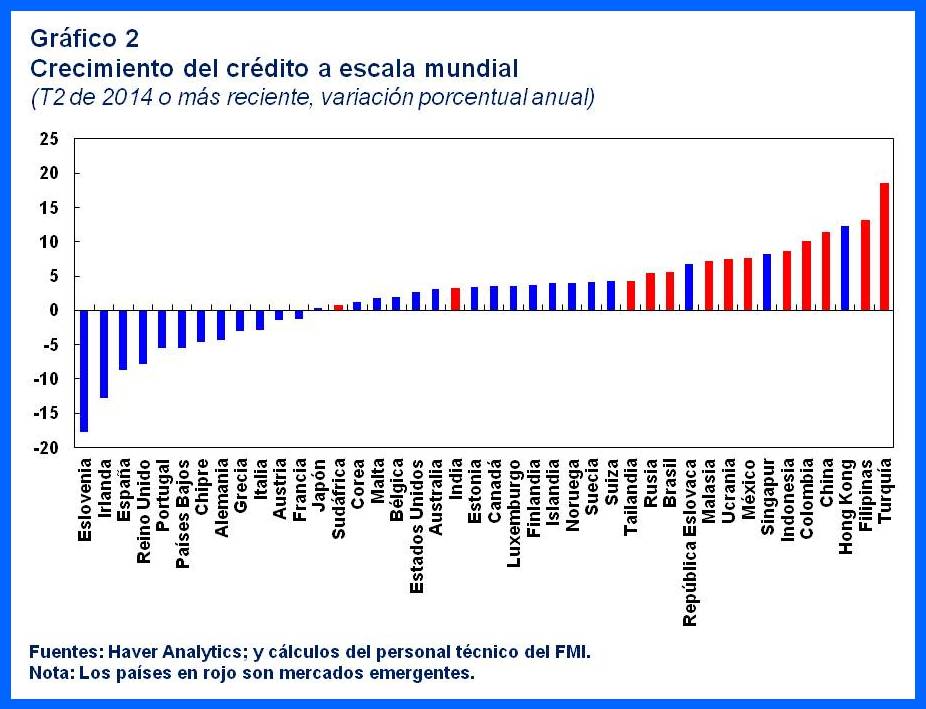

Por tal motivo, el FMI ha estado vigilando el crecimiento del crédito a escala mundial. El gráfico 2 muestra un aumento del

crecimiento del crédito general en muchos mercados emergentes. Concretamente, desde 2009, los aumentos de precios han sido mayores en países en dónde la disponibilidad del crédito ha aumentado más rápidamente (por ejemplo, China); estadísticamente, el crecimiento del crédito puede ser la causa de casi la mitad de las variaciones en los aumentos de los precios inmobiliarios en los diferentes países desde 2009.

Políticas macroprudenciales al rescate

Las autoridades sin duda están al tanto de estas circunstancias y están tomando medidas activas para gestionar los auges inmobiliarios. Esto contrasta con la opinión prevaleciente del pasado, según la cual la dificultad de detectar y combatir las burbujas inmobiliarias a medida que se desarrollaban hacía más fácil concentrarse en limpiar los escombros tras el estallido. Pero las autoridades ahora reconocen que quizá no disponen de suficientes recursos para remover los escombros. Por lo tanto, muchos países están tratando de limitar la intensidad del auge y el daño que probablemente causaría el colapso, a pesar de lo ardua que es esta tarea.

Junto con la política monetaria y las políticas microprudenciales, las políticas macroprudenciales son el tercer frente de la estrategia que se está desplegando. Tales políticas comprenden instrumentos de gran alcance —como reservas de capital contracíclicas que protegen al sistema financiero de los auges crediticios generales— e instrumentos sectoriales focalizados en el mercado inmobiliario. Algunas de las medidas son las siguientes:

• Límites de la relación préstamo/valor, que ponen un tope al tamaño de la hipoteca en relación con el valor del inmueble vinculado al préstamo.

• Límites sobre la relación servicio de la deuda/ingreso, que restringen el tamaño del pago de servicio de la deuda a un proporción fija del ingreso del hogar.

• Requisitos de capital por sectores, que obligan a los prestamistas a mantener una cantidad adicional de capital frente a los préstamos a un sector específico, como el inmobiliario.

• Requisitos de provisiones, que obligan a los prestamistas a constituir reservas frente a eventuales impagos de préstamos concedidos en ciertos sectores.

Estas son herramientas que ayudan a contener un aumento insostenible del crédito —evitando así que surjan burbujas de precios inmobiliarios— o a cerciorarse de que, en caso de un colapso, los prestamistas cuenten con defensas adecuadas.

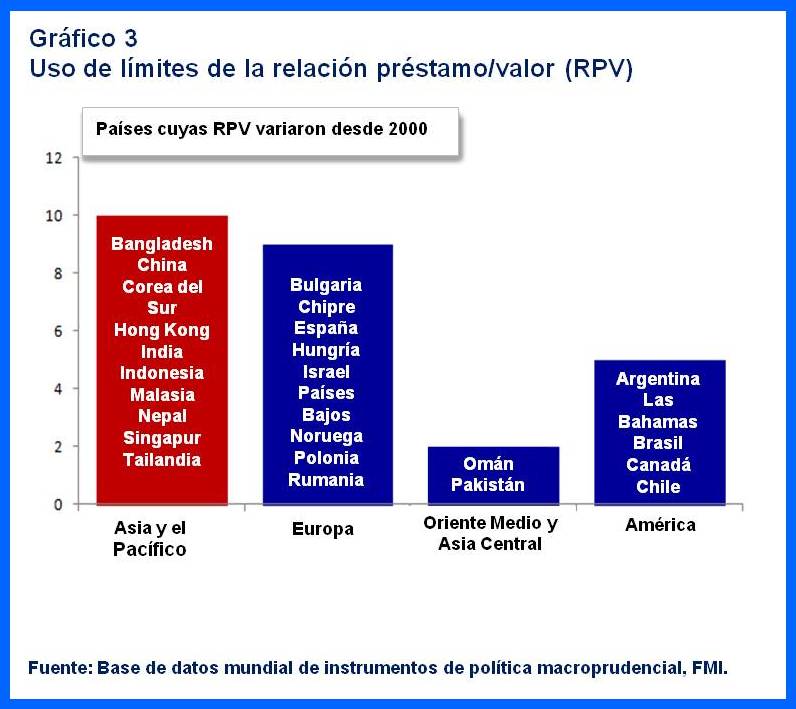

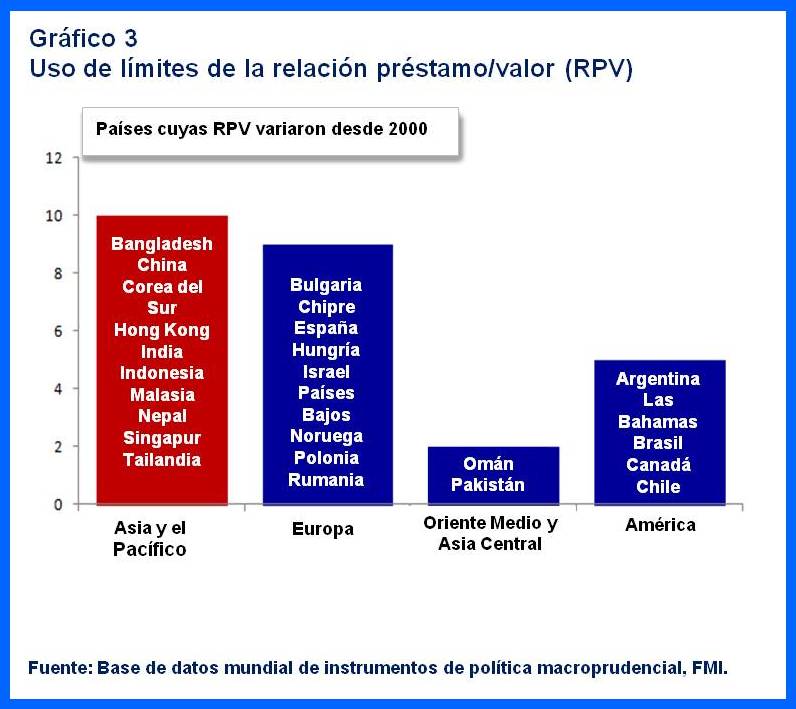

Los mercados emergentes recurren activamente a estas herramientas. Por ejemplo, como se muestra en el gráfico 3, las herramientas macroprudenciales han sido usadas de manera activa desde 2000, inclusive en muchas economías asiáticas.

¿Qué se sabe acerca de la eficacia de estas herramientas? En un

discurso pronunciado por el personal técnico del FMI en la conferencia de Bangalore se presentaron datos sobre el grado en que se logró frenar el crecimiento del crédito de los precios inmobiliarios. Pero el éxito alcanzado tiene algunos matices importantes. Las medidas para contener el crecimiento del crédito fueron menos eficaces cuando había una fuerte demanda de viviendas de compradores extranjeros que utilizaban efectivo en lugar de obtener préstamos del sistema bancario. De igual manera, no siempre se logró moderar la aceleración de los precios inmobiliarios, salvo con medidas bastante focalizadas. Por ejemplo, Corea tuvo que concentrar la atención específicamente en el barrio de Gangnam (sí, ese Gangnam) para atenuar las presiones especulativas sobre los precios inmobiliarios.

Salir de la burbuja

El sector inmobiliario no siempre está caracterizado por “burbujas”. En muchos mercados emergentes, el desarrollo de sistemas de financiamiento de la vivienda y la oferta de viviendas asequibles siguen siendo desafíos fundamentales. De hecho, a menudo sucede (por ejemplo, en muchas ciudades de India) que hay un exceso de oferta de viviendas en el segmento alto del mercado y una escasez en los segmentos bajo e intermedio. De ahí que en la

conferencia de Bangalore se haya reunido no solo a expertos en políticas macroprudenciales sino también a algunos de los principales expertos mundiales en sistemas sostenibles de financiamiento de la vivienda —incluidas asociaciones público-privadas— y en urbanismo.

El tamaño de los mercados hipotecarios varía de un país a otro. Por ejemplo, el mercado de Brasil es pequeño (menos de 5% del PIB), en tanto que en Malasia los préstamos hipotecarios superan el 30% del PIB. Los estudios demuestran que estas discrepancias tienen sus orígenes en diferencias entre los sistemas jurídicos (cuando los prestamistas gozan de menos protección el número de préstamos es más reducido), la solidez de los sistemas de información crediticia, la complejidad del proceso de registro de la propiedad y los antecedentes de inestabilidad macroeconómica del país.

“Alimentos, vestimenta, vivienda” (“roti, kapda, makaan”, en hindi), esas son las necesidades básicas. El desafío para las autoridades en muchos mercados emergentes está en proporcionar vivienda a la población pero de tal manera que no se deban sacrificar las otras necesidades.

Por Min Zhu

(Versión en English)

Los precios inmobiliarios han aumentado constantemente durante la última década en la gran mayoría de los 30 países que integran el índice de precios inmobiliarios de los mercados emergentes del FMI, divulgado este mes en una conferencia organizada por el FMI y el Instituto Indio de Administración en Bangalore, India (gráfico 1).

El índice muestra un respiro en la tendencia tras la crisis financiera mundial, seguido de aumentos en nueve trimestres consecutivos desde 2012. Este repunte —cuatro veces más rápido que el de las economías avanzadas— sería aún más pronunciado si los países más grandes del grupo, como China e India, recibieran una mayor ponderación en el índice.

Auges inmobiliarios y crediticios: ¿Doble problema?

¿Debe ser motivo de preocupación este aumento ininterrumpido de los precios inmobiliarios? La historia nos enseña que hay que tener cuidado cuando las escaladas de los precios inmobiliarios van acompañadas de auges en la disponibilidad de crédito. Estos “auges dobles” tienden más a desembocar en colapsos, con períodos posteriores de recuperación más lentos y más costosos en términos de pérdida de ingresos.

Por tal motivo, el FMI ha estado vigilando el crecimiento del crédito a escala mundial. El gráfico 2 muestra un aumento del crecimiento del crédito general en muchos mercados emergentes. Concretamente, desde 2009, los aumentos de precios han sido mayores en países en dónde la disponibilidad del crédito ha aumentado más rápidamente (por ejemplo, China); estadísticamente, el crecimiento del crédito puede ser la causa de casi la mitad de las variaciones en los aumentos de los precios inmobiliarios en los diferentes países desde 2009.

Políticas macroprudenciales al rescate

Las autoridades sin duda están al tanto de estas circunstancias y están tomando medidas activas para gestionar los auges inmobiliarios. Esto contrasta con la opinión prevaleciente del pasado, según la cual la dificultad de detectar y combatir las burbujas inmobiliarias a medida que se desarrollaban hacía más fácil concentrarse en limpiar los escombros tras el estallido. Pero las autoridades ahora reconocen que quizá no disponen de suficientes recursos para remover los escombros. Por lo tanto, muchos países están tratando de limitar la intensidad del auge y el daño que probablemente causaría el colapso, a pesar de lo ardua que es esta tarea.

Junto con la política monetaria y las políticas microprudenciales, las políticas macroprudenciales son el tercer frente de la estrategia que se está desplegando. Tales políticas comprenden instrumentos de gran alcance —como reservas de capital contracíclicas que protegen al sistema financiero de los auges crediticios generales— e instrumentos sectoriales focalizados en el mercado inmobiliario. Algunas de las medidas son las siguientes:

• Límites de la relación préstamo/valor, que ponen un tope al tamaño de la hipoteca en relación con el valor del inmueble vinculado al préstamo.

• Límites sobre la relación servicio de la deuda/ingreso, que restringen el tamaño del pago de servicio de la deuda a un proporción fija del ingreso del hogar.

• Requisitos de capital por sectores, que obligan a los prestamistas a mantener una cantidad adicional de capital frente a los préstamos a un sector específico, como el inmobiliario.

• Requisitos de provisiones, que obligan a los prestamistas a constituir reservas frente a eventuales impagos de préstamos concedidos en ciertos sectores.

Estas son herramientas que ayudan a contener un aumento insostenible del crédito —evitando así que surjan burbujas de precios inmobiliarios— o a cerciorarse de que, en caso de un colapso, los prestamistas cuenten con defensas adecuadas.

Los mercados emergentes recurren activamente a estas herramientas. Por ejemplo, como se muestra en el gráfico 3, las herramientas macroprudenciales han sido usadas de manera activa desde 2000, inclusive en muchas economías asiáticas.

¿Qué se sabe acerca de la eficacia de estas herramientas? En un discurso pronunciado por el personal técnico del FMI en la conferencia de Bangalore se presentaron datos sobre el grado en que se logró frenar el crecimiento del crédito de los precios inmobiliarios. Pero el éxito alcanzado tiene algunos matices importantes. Las medidas para contener el crecimiento del crédito fueron menos eficaces cuando había una fuerte demanda de viviendas de compradores extranjeros que utilizaban efectivo en lugar de obtener préstamos del sistema bancario. De igual manera, no siempre se logró moderar la aceleración de los precios inmobiliarios, salvo con medidas bastante focalizadas. Por ejemplo, Corea tuvo que concentrar la atención específicamente en el barrio de Gangnam (sí, ese Gangnam) para atenuar las presiones especulativas sobre los precios inmobiliarios.

Salir de la burbuja

El sector inmobiliario no siempre está caracterizado por “burbujas”. En muchos mercados emergentes, el desarrollo de sistemas de financiamiento de la vivienda y la oferta de viviendas asequibles siguen siendo desafíos fundamentales. De hecho, a menudo sucede (por ejemplo, en muchas ciudades de India) que hay un exceso de oferta de viviendas en el segmento alto del mercado y una escasez en los segmentos bajo e intermedio. De ahí que en la conferencia de Bangalore se haya reunido no solo a expertos en políticas macroprudenciales sino también a algunos de los principales expertos mundiales en sistemas sostenibles de financiamiento de la vivienda —incluidas asociaciones público-privadas— y en urbanismo.

El tamaño de los mercados hipotecarios varía de un país a otro. Por ejemplo, el mercado de Brasil es pequeño (menos de 5% del PIB), en tanto que en Malasia los préstamos hipotecarios superan el 30% del PIB. Los estudios demuestran que estas discrepancias tienen sus orígenes en diferencias entre los sistemas jurídicos (cuando los prestamistas gozan de menos protección el número de préstamos es más reducido), la solidez de los sistemas de información crediticia, la complejidad del proceso de registro de la propiedad y los antecedentes de inestabilidad macroeconómica del país.

“Alimentos, vestimenta, vivienda” (“roti, kapda, makaan”, en hindi), esas son las necesidades básicas. El desafío para las autoridades en muchos mercados emergentes está en proporcionar vivienda a la población pero de tal manera que no se deban sacrificar las otras necesidades.

Por Min Zhu

(Versión en English)

Los precios inmobiliarios han aumentado constantemente durante la última década en la gran mayoría de los 30 países que integran el índice de precios inmobiliarios de los mercados emergentes del FMI, divulgado este mes en una conferencia organizada por el FMI y el Instituto Indio de Administración en Bangalore, India (gráfico 1).

El índice muestra un respiro en la tendencia tras la crisis financiera mundial, seguido de aumentos en nueve trimestres consecutivos desde 2012. Este repunte —cuatro veces más rápido que el de las economías avanzadas— sería aún más pronunciado si los países más grandes del grupo, como China e India, recibieran una mayor ponderación en el índice.

Auges inmobiliarios y crediticios: ¿Doble problema?

¿Debe ser motivo de preocupación este aumento ininterrumpido de los precios inmobiliarios? La historia nos enseña que hay que tener cuidado cuando las escaladas de los precios inmobiliarios van acompañadas de auges en la disponibilidad de crédito. Estos “auges dobles” tienden más a desembocar en colapsos, con períodos posteriores de recuperación más lentos y más costosos en términos de pérdida de ingresos.

Por tal motivo, el FMI ha estado vigilando el crecimiento del crédito a escala mundial. El gráfico 2 muestra un aumento del crecimiento del crédito general en muchos mercados emergentes. Concretamente, desde 2009, los aumentos de precios han sido mayores en países en dónde la disponibilidad del crédito ha aumentado más rápidamente (por ejemplo, China); estadísticamente, el crecimiento del crédito puede ser la causa de casi la mitad de las variaciones en los aumentos de los precios inmobiliarios en los diferentes países desde 2009.

Políticas macroprudenciales al rescate

Las autoridades sin duda están al tanto de estas circunstancias y están tomando medidas activas para gestionar los auges inmobiliarios. Esto contrasta con la opinión prevaleciente del pasado, según la cual la dificultad de detectar y combatir las burbujas inmobiliarias a medida que se desarrollaban hacía más fácil concentrarse en limpiar los escombros tras el estallido. Pero las autoridades ahora reconocen que quizá no disponen de suficientes recursos para remover los escombros. Por lo tanto, muchos países están tratando de limitar la intensidad del auge y el daño que probablemente causaría el colapso, a pesar de lo ardua que es esta tarea.

Junto con la política monetaria y las políticas microprudenciales, las políticas macroprudenciales son el tercer frente de la estrategia que se está desplegando. Tales políticas comprenden instrumentos de gran alcance —como reservas de capital contracíclicas que protegen al sistema financiero de los auges crediticios generales— e instrumentos sectoriales focalizados en el mercado inmobiliario. Algunas de las medidas son las siguientes:

• Límites de la relación préstamo/valor, que ponen un tope al tamaño de la hipoteca en relación con el valor del inmueble vinculado al préstamo.

• Límites sobre la relación servicio de la deuda/ingreso, que restringen el tamaño del pago de servicio de la deuda a un proporción fija del ingreso del hogar.

• Requisitos de capital por sectores, que obligan a los prestamistas a mantener una cantidad adicional de capital frente a los préstamos a un sector específico, como el inmobiliario.

• Requisitos de provisiones, que obligan a los prestamistas a constituir reservas frente a eventuales impagos de préstamos concedidos en ciertos sectores.

Estas son herramientas que ayudan a contener un aumento insostenible del crédito —evitando así que surjan burbujas de precios inmobiliarios— o a cerciorarse de que, en caso de un colapso, los prestamistas cuenten con defensas adecuadas.

Los mercados emergentes recurren activamente a estas herramientas. Por ejemplo, como se muestra en el gráfico 3, las herramientas macroprudenciales han sido usadas de manera activa desde 2000, inclusive en muchas economías asiáticas.

¿Qué se sabe acerca de la eficacia de estas herramientas? En un discurso pronunciado por el personal técnico del FMI en la conferencia de Bangalore se presentaron datos sobre el grado en que se logró frenar el crecimiento del crédito de los precios inmobiliarios. Pero el éxito alcanzado tiene algunos matices importantes. Las medidas para contener el crecimiento del crédito fueron menos eficaces cuando había una fuerte demanda de viviendas de compradores extranjeros que utilizaban efectivo en lugar de obtener préstamos del sistema bancario. De igual manera, no siempre se logró moderar la aceleración de los precios inmobiliarios, salvo con medidas bastante focalizadas. Por ejemplo, Corea tuvo que concentrar la atención específicamente en el barrio de Gangnam (sí, ese Gangnam) para atenuar las presiones especulativas sobre los precios inmobiliarios.

Salir de la burbuja

El sector inmobiliario no siempre está caracterizado por “burbujas”. En muchos mercados emergentes, el desarrollo de sistemas de financiamiento de la vivienda y la oferta de viviendas asequibles siguen siendo desafíos fundamentales. De hecho, a menudo sucede (por ejemplo, en muchas ciudades de India) que hay un exceso de oferta de viviendas en el segmento alto del mercado y una escasez en los segmentos bajo e intermedio. De ahí que en la conferencia de Bangalore se haya reunido no solo a expertos en políticas macroprudenciales sino también a algunos de los principales expertos mundiales en sistemas sostenibles de financiamiento de la vivienda —incluidas asociaciones público-privadas— y en urbanismo.

El tamaño de los mercados hipotecarios varía de un país a otro. Por ejemplo, el mercado de Brasil es pequeño (menos de 5% del PIB), en tanto que en Malasia los préstamos hipotecarios superan el 30% del PIB. Los estudios demuestran que estas discrepancias tienen sus orígenes en diferencias entre los sistemas jurídicos (cuando los prestamistas gozan de menos protección el número de préstamos es más reducido), la solidez de los sistemas de información crediticia, la complejidad del proceso de registro de la propiedad y los antecedentes de inestabilidad macroeconómica del país.

“Alimentos, vestimenta, vivienda” (“roti, kapda, makaan”, en hindi), esas son las necesidades básicas. El desafío para las autoridades en muchos mercados emergentes está en proporcionar vivienda a la población pero de tal manera que no se deban sacrificar las otras necesidades.