Por Serkan Arslanalp y Takahiro Tsuda

(Versión en English)

Hay un billón de razones para preguntarse quién es el dueño de la deuda de los mercados emergentes. Esa es la suma que los inversionistas mundiales han volcado en estos bonos públicos en los últimos años: US$1 billón. Los dueños, los plazos y los factores que determinan la evolución de esa deuda pueden arrojar luz sobre los riesgos; un repentino cambio de sentido de los flujos de un país puede ser perjudicial. Además, los cambios en la base de inversionistas pueden incidir en los costos del endeudamiento público.

Las decisiones posteriores que toman los inversionistas son una gran interrogante para los mercados emergentes, y nuestro nuevo análisis despeja algunas de las dudas acerca de quién es el propietario de la deuda. Cuanto más se conoce a los inversionistas, más claros quedan los riesgos potenciales y la forma de abordarlos.

Algunos hechos

Compilamos estimaciones comparables y normalizadas de la base de inversionistas de deuda pública de mercados emergentes utilizando el mismo método que elaboramos el año pasado para hacer un sondeo de los propietarios de la deuda pública de las economías avanzadas.

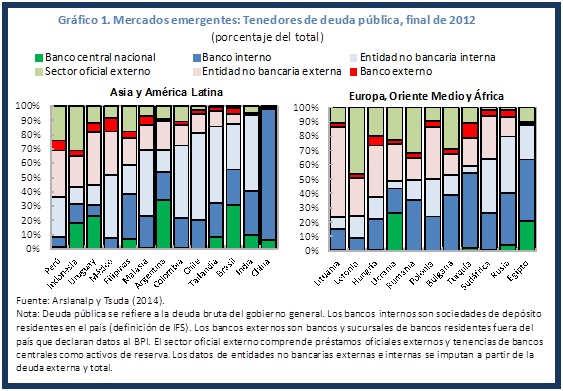

Usamos datos de 24 países de mercados emergentes, que hemos puesto a disposición de quienes estén interesados en ahondar en el tema (gráfico 1). Los datos abarcan el período de 2004 a junio de 2013.

Según nuestras estimaciones, los inversionistas internacionales colocaron medio billón de dólares en bonos públicos de mercados emergentes solo en el período de 2010 a 2012, y la mayor parte de esa suma provino de entidades financieras extranjeras no bancarias (grandes inversionistas institucionales, fondos de cobertura (hedge funds), fondos soberanos de inversión). A finales de 2012, estos inversionistas eran tenedores de unos US$800.000 millones de la deuda, o un 80% del total.

También calculamos que los bancos centrales externos eran tenedores de entre US$40.000 millones y US$80.000 millones de la deuda, y que sus tenencias parecen estar concentradas en siete países: Brasil, China, Indonesia, Polonia, Malasia, México y Sudáfrica.

La razón de que en la última década este dinero tuviera como destino las economías de mercados emergentes está relacionada en parte con las mejoras en la gestión de la deuda pública. Concretamente, los mercados emergentes han ampliado los vencimientos de sus perfiles de deuda, han emitido menos deuda con tasa variable y han reducido la deuda en moneda extranjera. Gracias a esto, sus balances públicos se han hecho más resistentes a los shocks del tipo de cambio y las tasas de interés, y han disminuido los riesgos en el lado de la oferta de la deuda pública. En parte como resultado de esto, el interés internacional en la deuda pública de los mercados emergentes se ha disparado en años recientes.

La creciente participación internacional en los mercados de deuda pública de los mercados emergentes crea oportunidades y nuevos riesgos, particularmente en el lado de la demanda. Esa creciente participación internacional en los mercados de deuda pública puede ayudar a reducir los costos de endeudamiento y a repartir los riesgos más ampliamente entre los inversionistas, pero también puede dar lugar a riesgos de financiamiento externo para los países. Además, tener un panorama de los inversionistas de los diferentes países es esencial para entender la dinámica de la demanda mundial de deuda pública. Las variaciones de las asignaciones de los inversionistas mundiales entre los países son importantes porque pueden afectar a muchos países en forma simultánea.

Antes, durante y después de la crisis financiera mundial

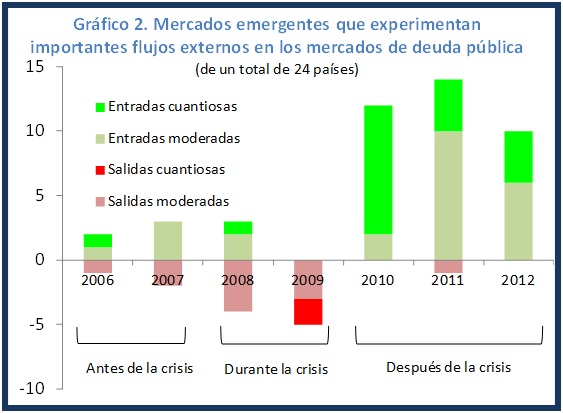

Observamos que los inversionistas internacionales hicieron distinciones entre las economías de mercados emergentes en tres períodos concretos: antes, durante y después de la crisis financiera mundial. Antes de la crisis, las diferenciaciones entre países fueron moderadas: algunos recibieron entradas mientras que otros experimentaron salidas. Como suele suceder, esta diferenciación se acentuó durante la crisis. Sin embargo, durante el tercer período (2010–12), observamos que los flujos externos casi siempre se tornaron positivos y mucho menos diferenciados (gráfico 2).

Parte de estas entradas se deben a la mejora de los fundamentos económicos en varios mercados emergentes durante este período. Cinco mercados emergentes alcanzaron o recuperaron su calificación de destinos de inversión no especulativa durante 2010–12: Colombia, Indonesia, Letonia, Rumania y Uruguay. La mayoría de los mercados emergentes capearon bien la crisis, y retornaron relativamente pronto a un crecimiento vigoroso. Esto puede haber dado lugar a expectativas de apreciación de la moneda en los mercados emergentes, lo cual incrementa aún más la demanda de los inversionistas internacionales. Al mismo tiempo, incluso los países cuyas calificaciones crediticias se deterioraron o no mejoraron durante este período siguieron recibiendo flujos, dado que en las economías avanzadas las tasas de interés estaban cercanas a cero.

Los mercados emergentes pueden prepararse

El año pasado elaboramos un marco para examinar cómo las potenciales interrupciones repentinas del dinero extranjero pueden incidir en los mercados de deuda pública. En nuestro nuevo análisis hemos planteado escenarios ilustrativos para observar qué podría suceder en diferentes circunstancias. Los escenarios están diseñados para evaluar el impacto de un shock, no para predecir la probabilidad de un shock.

Los escenarios demuestran que, para un determinado nivel de participación en los mercados de bonos públicos, los países con las siguientes características serían menos sensibles a los riesgos de financiamiento externo:

- Relación deuda/PIB más baja

- Menores necesidades de financiamiento bruto

- Sistemas financieros internos más desarrollados

- Mayores reservas de liquidez para protegerse de los shocks externos