Los altos precios de materias primas y la entrada fuerte de capitales continúan impulsando el crédito y el precio de algunos activos en muchos países de América Latina. Si bien los indicadores estándares todavía no sugieren la presencia de un boom crediticio, de continuar a este ritmo la expansión podría generar vulnerabilidades.

Es recomendable que la política monetaria ayude a graduar la velocidad de expansión, pero también seguir adoptando políticas micro y macroprudenciales, y fortaleciendo los sistemas de información y monitoreo para poder detectar riesgos sistémicos.

Señales de boom crediticio en el horizonte

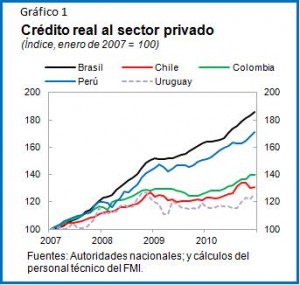

El crédito bancario está creciendo rápidamente en muchos países de la región, generando inquietudes sobre una expansión excesiva que a la larga no sea sostenible (vea nuestra última edición de Perspectivas Económicas de las Américas). El crecimiento del crédito al sector privado en términos reales alcanzó un promedio de 10–15 por ciento a fines de 2010, que si bien es elevado permanece aún por debajo del 20–25 por ciento observado previo a la crisis financiera mundial. Según medidas estándares la expansión actual no llega representar un boom crediticio, aunque llegaría a serlo si esta tendencia se prolonga. Esto es particularmente el caso para las economías de Brasil y Perú (ver Gráfico 1).

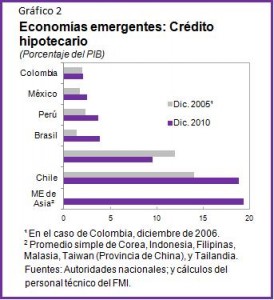

La expansión del crédito ha sido generalizada por sector, aunque el crédito hipotecario está experimentando un particular auge. En Brasil, por ejemplo, el crecimiento anual del crédito hipotecario real superó el 40 por ciento, alcanzando un nivel más de tres veces superior al observado a comienzos de 2007. Si bien el mercado hipotecario es todavía pequeño en muchos países de la región (ver Gráfico 2), y el crecimiento del crédito representa una profundización genuina de la intermediación financiera, la rápida expansión del crédito está normalmente asociada a un cierto relajamiento de los estándares crediticios y a un incremento de la morosidad futura. Dicho crecimiento del crédito hipotecario ha apuntalado los precios de la vivienda en la región, que han crecido a una tasa real promedio de 10 por ciento por año desde 2005, algo por encima de la tasa registrada en las economías emergentes de Asia.

Cuidado con el endeudamiento y sus fuentes

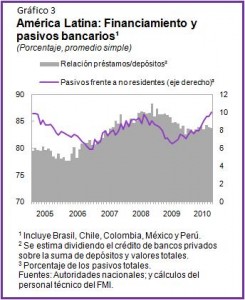

El crédito sigue siendo financiado en gran medida por depósitos bancarios, aunque la expansión reciente ha estado acompañada por un aumento del endeudamiento externo de los bancos, particularmente del segmento de bancos medianos y pequeños (ver Gráfico 3). Si bien los pasivos externos siguen siendo bajos (no superan en promedio el 10 por ciento de los pasivos totales), las autoridades deben permanecer atentas, dado que las obligaciones con no residentes tienden a ser una fuente de financiamiento especialmente volátil.

Además, el abundante acceso al crédito externo y el bajo costo del mismo, ha permito que un creciente número de empresas latinoamericanas se financien directamente con el exterior. Las empresas en la región emitieron o colocaron deuda en el exterior por cerca de $150 mil millones durante el 2010, muy por encima de los niveles pre-crisis, que ya eran elevados. Un buen entendimiento del perfil de madurez y composición de la deuda empresarial es de vital importancia, en particular porque muchas de las empresas también recurren al sistema financiero local para financiar sus operaciones. Es crucial evitar que el endeudamiento por fuera del sistema financiero genere un riesgo sistémico.

¿Cómo evitar otro boom de crédito?

El principal desafío de política consiste en evitar una prociclicidad excesiva del crédito y la formación de burbujas en el precio de activos que a la larga pueda desembocar en un colapso financiero. Para ello, además de evitar que las políticas macroeconómicas alienten a la demanda interna en momentos de excesivo dinamismo, se debe de seguir considerando instrumentos macroprudenciales, como el aumento del encaje legal, una limitación más estricta al endeudamiento externo y la aplicación de requerimientos de capital más exigentes para ciertos tipos de préstamos. Al mismo tiempo, será importante reforzar la vigilancia del sistema financiero, área en la cual se han observado importantes mejoras durante la última década.

Por último, mejorar la información sobre todo del mercado hipotecario (donde el crédito ha estado creciendo aceleradamente) y del endeudamiento empresarial es de vital importancia. Se deberían elaborar indicadores de precios de la vivienda, vigilar de cerca las relaciones entre las empresas constructoras y el sector bancario, y en ciertos casos considerar una reducción de la relación préstamo-valor (una medida que en general ha dado buenos resultados en los mercados emergentes de Asia). Para una discusión más detallada.