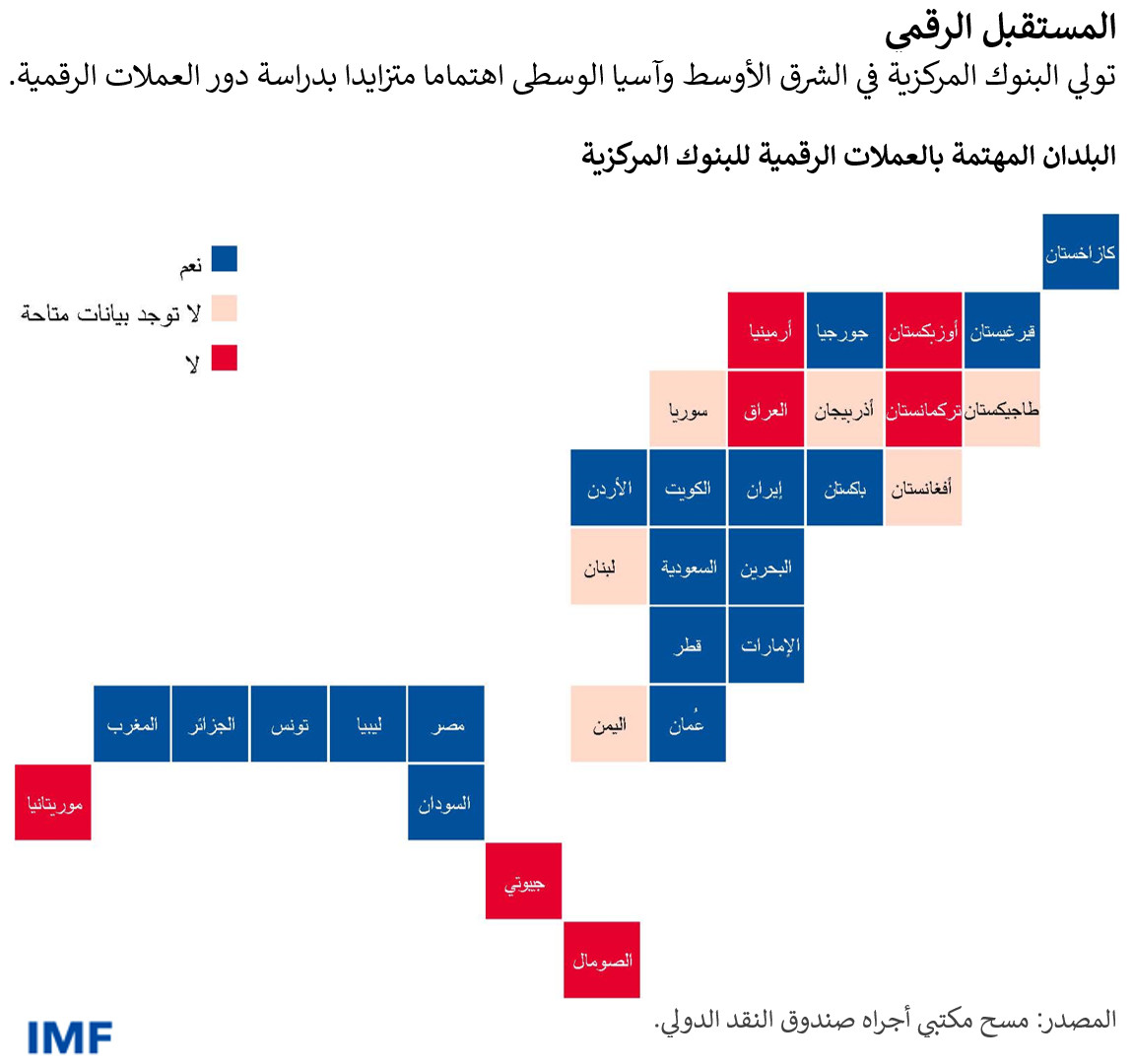

يدرس ما يقرب من ثلثي بلدان الشرق الأوسط وآسيا الوسطى اعتماد العملات الرقمية للبنوك المركزية كوسيلة لتعزيز الشمول المالي وتحسين كفاءة المدفوعات العابرة للحدود.

غير أن اعتماد العملات الرقمية للبنوك المركزية يتطلب دراسة دقيقة. فالبلدان عبر هذه المناطق تشمل مجموعة متنوعة من الاقتصادات التي تمتد من المغرب ومصر حتى باكستان وكازاخستان، ويجب على كل منها تقييم مجموعة الظروف الفريدة الخاصة به.

وكثير من البلدان التسعة عشر التي تنظر حاليا في إصدار العملات الرقمية للبنوك المركزية لا تزال في مرحلة البحث. وقد أصبحت البحرين وجورجيا والمملكة العربية السعودية والإمارات العربية المتحدة في مرحلة أكثر تقدما، وهي مرحلة "إثبات المفهوم". أما كازاخستان، فهي الأكثر تقدما على الإطلاق بعد إجراء برنامجين تجريبيين للتينغ الرقمي*.

وبإمكان العملات الرقمية الصادرة عن البنوك المركزية أن تساعد في تحسين كفاءة خدمات الدفع عبر الحدود. ويبدو أن ذلك من الأولويات المهمة لمُصَدِّري النفط وبلدان مجلس التعاون الخليجي التي تشمل البحرين والكويت وعُمان وقطر والمملكة العربية السعودية والإمارات العربية المتحدة. والسبب أن المدفوعات العابرة للحدود عادة ما تنطوي على عيوب، مثل تباين صيغ البيانات وقواعد التشغيل عبر المناطق، والإجراءات المعقدة للتحقق من الامتثال. لذلك، بإمكان العملات الرقمية الصادرة عن البنوك المركزية التي تعالج هذه العيوب أن تحقق خفضا كبيرا في تكاليف المعاملات.

وقد استحدثت بعض البلدان بالفعل منصات تكنولوجية عابرة للحدود لمواجهة هذه المشكلات وتشجيع المدفوعات بالعملات الرقمية بين البلدان. ومن أمثلة ذلك نظام بُنى للمدفوعات العابرة للحدود الذي أنشأه صندوق النقد العربي في عام 2020.

كذلك، من شأن العملات الرقمية الصادرة عن البنوك المركزية أن تساهم في تعزيز الشمول المالي عن طريق تشجيع المنافسة في سوق المدفوعات والسماح بتسوية المعاملات بصورة مباشرة أكبر وبوساطة أقل، مما يؤدي بدوره إلى خفض تكاليف الخدمات المالية وتسهيل الحصول عليها. وعلى عكس البنوك التجارية، يمكن أن تساعد البنوك المركزية أيضا في الحفاظ على انخفاض التكاليف نظرا لأنها لا تكترث بتحقيق الأرباح. وبالمثل، فإن زيادة المنافسة في سوق المدفوعات بسبب العملات الرقمية للبنوك المركزية يمكن أن تشجع أيضا على تطوير المنصات التكنولوجية ورفع كفاءة خدمات الدفع، مما يساعد في وصول الخدمات المالية للمزيد من المواطنين. وتولي بلدان القوقاز وآسيا الوسطى، والبلدان المستوردة للنفط في الشرق الأوسط وشمال إفريقيا، والبلدان منخفضة الدخل اهتماما خاصا لهذه الميزة المحتملة.

غير أن استخدام العملات الرقمية للبنوك المركزية قد يحقق مزايا هامشية فحسب ما لم تتم إزالة بعض الحواجز المفروضة على زيادة استخدام الحسابات والمدفوعات الرقمية — تدني مستوى المعرفة الرقمية والمالية، والافتقار إلى الأدوات اللازمة لتحديد الهوية، وتدني الثروة.

احتواء المخاطر

تشكل الودائع نصيبا كبيرا من التمويل المصرفي في المنطقة يصل إلى حوالي 83%. ونظرا لأن العملات الرقمية للبنوك المركزية قد تنافس الودائع المصرفية، فإنها قد تؤثر على الأرباح والقروض المصرفية وقد تكون لها انعكاسات على الاستقرار المالي. غير أن جهات الإقراض عبر المنطقة تتمتع عموما بمستويات كافية من رأس المال وهوامش الربح والسيولة الوقائية، وقد يحد تركزها المرتفع نسبيا من الضغوط على الودائع. وتهيمن البنوك الكبيرة على الأسواق بوجه خاص في بلدان مجلس التعاون الخليجي.

وبإمكان العملات الرقمية للبنوك المركزية تعزيز انتقال تأثير السياسة النقدية إلى أسعار الفائدة على الودائع من خلال زيادة المنافسة بين البنوك. كما يمكنها أيضا تقوية قناة انتقال آثار السياسة النقدية عبر الإقراض المصرفي. ولكن كما تؤكد دراستنا، سيختلف التأثير من بلد لآخر على الأرجح ويصعب تقديره نظرا لأن استخدام العملات الرقمية للبنوك المركزية لا يزال محدودا حتى الآن.

ويستطيع صناع السياسات التخفيف من آثار المخاطر المحتملة على الاستقرار المالي. ففي حين لا توجد شروط مسبقة واضحة لاعتماد العملات الرقمية للبنوك المركزية، فإن سلامة النظام المصرفي والنظام القانوني وقوة القدرات الرقابية والتنظيمية هما الشرطان الأهم على الإطلاق للحد من المخاطر. ومما قد يساعد في هذا الصدد أيضا الخصائص التصميمية للحد من المنافسة مع الودائع المصرفية، مثل المعايرة الدقيقة للقيود المفروضة على أرصدة ومعاملات العملات الرقمية للبنوك المركزية.

والخصائص التصميمية من الاعتبارات المهمة. فيوضح المسح الذي أجريناه أن اختيار الخصائص الملائمة لتنفيذ العملات الرقمية للبنوك المركزية يمثل تحديا رئيسيا أمام صناع السياسات في المنطقة. وسوف يعتمد تحقيق أهداف السياسات المتمثلة في تعزيز الشمول المالي ورفع كفاءة نظم المدفوعات على الخيارات التصميمية الملائمة. فتصميم عملات رقمية للبنوك المركزية يمكن استخدامها دون الاتصال بالإنترنت، على سبيل المثال، بإمكانه تعزيز الشمول المالي في المناطق التي تشهد انقطاعات في خدمة الهاتف المحمول، كالبلدان منخفضة الدخل والدول الهشة والمتأثرة بالصراعات. وبالمثل، فإن استخدام العملات الرقمية للبنوك المركزية في التحويلات عبر الحدود يمكن أن يساعد على خفض تكلفة إرسال تحويلات العاملين في الخارج* وزيادة سرعة تنفيذ التحويلات.

وفي النهاية، ستكون عملية طرح العملات الرقمية طويلة ومعقدة، ويجب على البنوك المركزية دراستها بعناية. وعلى صناع السياسات تحديد ما إذا كانت العملات الرقمية للبنوك المركزية تخدم أهداف بلدانهم، وما إذا كانت المزايا المتوقعة تفوق التكاليف المحتملة والمخاطر على النظام المالي وعلى عمليات البنوك المركزية. وعلاوة على ذلك، فقد لا يكون استخدامها ضروريا لتحقيق أغراض السياسات المنشودة، وربما تكون إزالة القيود الأساسية بديلا عمليا أفضل، كتنفيذ أو تعزيز نظم الدفع الرقمي الأخرى.

ويقدم صندوق النقد الدولي من جانبه المساعدة للبلدان في دراسة العملات الرقمية للبنوك المركزية*. فمن خلال تنمية القدرات والرقابة، يدعم الصندوق صناع السياسات في تقييم الحاجة إلى إصدار العملات الرقمية للبنوك المركزية، كما يساعدهم في صياغة سياسات وأطر تنظيمية قوية للحد من المخاطر المهددة للاستقرار النقدي والمالي. كذلك، سينشر صندوق النقد الدولي فصولا جديدة منكتيب العملات الرقمية للبنوك المركزية*، في ضوء الأسئلة المحددة التي طرحتها البلدان في سياق أنشطة تنمية القدرات حول تقييم الحاجة والمخاطر وكيفية وضع خطط ملموسة لإصدار العملات الرقمية للبنوك المركزية.

- هذه التدوينة مستمدة من دراسة صدرت مؤخرا ضمن سلسلة دراسات إدارات الصندوق، بعنوان Central Bank Digital Currencies in the Middle East and Central Asia. وللاطلاع على المزيد حول المناهج الإقليمية بشأن العملات الرقمية الصادرة عن البنوك المركزية، اقرأ هذه التدوينة: More African Central Banks Are Exploring Digital Currencies

* باللغة الإنجليزية