أسفرت الموجة الجديدة من الجائحة وظهور "أوميكرون" - آخر سلالة متحورة من الفيروس – عن حدوث زيادة حادة في عدم اليقين بشأن آفاق الاقتصاد العالمي. ويأتي هذا بينما يتصارع العديد من البلدان مع معدلات التضخم التي بلغت مستوى أعلى بكثير من مستهدفات السياسة النقدية. غير أنه من الواضح أن قوة التعافي الاقتصادي وحجم ضغوط التضخم الأساسي يتفاوتان تفاوتا كبيرا عبر البلدان. وبالتالي، يتعين معايرة استجابات السياسات تجاه تصاعد الأسعار وفقا للظروف التي ينفرد بها كل اقتصاد.

ونرى أن السياسة النقدية في الولايات المتحدة – مع اقتراب إجمالي الناتج المحلي من اتجاهاته السابقة على الجائحة، وافتقار سوق العمل إلى العمالة الكافية، والاتساع الحالي لنطاق الضغوط التضخمية – لديها مبررات وجيهة لكي يكون تركيزها على مخاطر التضخم أكبر من تركيز بعض الاقتصادات المتقدمة الأخرى، بما في ذلك اقتصادات منطقة اليورو. وسيكون من الملائم أن يعجل الاحتياطي الفيدرالي بتخفيض مشتريات الأصول والبدء مبكرا في إدخال زيادات على سعر الفائدة الأساسي.

ومع مرور الوقت، إذا اتسع نطاق الضغوط التضخمية في البلدان الأخرى، قد يستدعي الأمر قيام المزيد من البلدان بتشديد السياسة النقدية في وقت أقرب من المتوقع حاليا. وفي هذه البيئة، من الضروري أن تراعي البنوك المركزية الرئيسية الإفصاح بعناية عن إجراءات سياساتها حتى لا تتسبب في إحداث ذعر سوقي من شأنه إلحاق أضرار لا تقتصر على المستوى المحلي بل تمتد إلى الخارج، وخاصة في الاقتصادات الصاعدة والنامية التي تعتمد على درجة كبيرة من الرفع المالي. ومن نافلة القول إنه، نظرا لمستوى عدم اليقين بالغ الارتفاع، بما في ذلك عدم اليقين الناشئ عن ظهور متحورة "أوميكرون"، ينبغي أن يستمر صناع السياسات في توخي اليقظة، والاعتماد على البيانات، والتأهب لتعديل المسار حسب الحاجة.

مشهد التضخم العالمي

تسبب تصاعد أسعار الطاقة والغذاء في رفع معدلات التضخم في كثير من البلدان. وقد تستمر هذه العوامل العالمية لتُفاقِم وضع التضخم في عام 2022، وخاصة أسعار المواد الغذائية الأساسية المرتفعة. ويؤدي هذا إلى عواقب سلبية، ولا سيما على الأسر في البلدان ذات الدخل المنخفض التي يستحوذ فيها الغذاء على نحو 40% من الإنفاق الاستهلاكي.

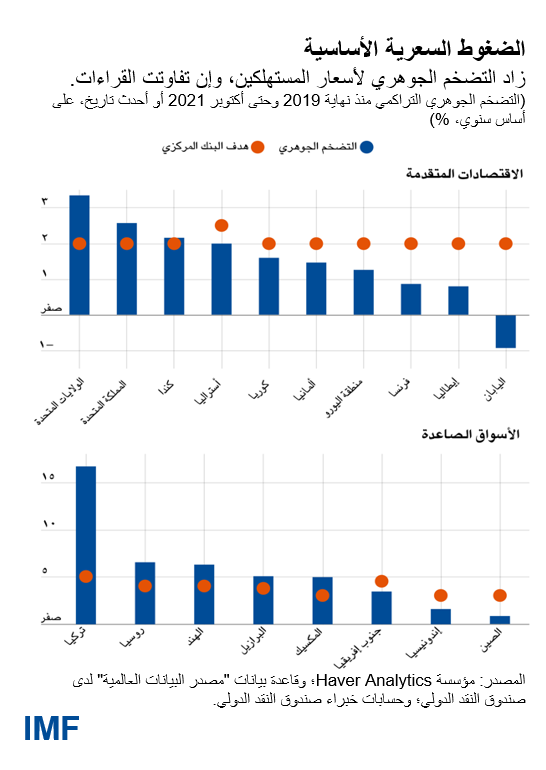

وقد ارتفع أيضا مقياس للتضخم يستبعد الأسعار المتقلبة للوقود والغذاء، وهو المقياس الذي يطلق عليه التضخم الجوهري لأسعار المستهلكين، ولكنه يُظهر تفاوتا كبيرا عبر البلدان. ويعكس جانب من الزيادة التي سجلها التضخم الجوهري في البلدان المختلفة ما حدث من تحول في مسار الانخفاضات السعرية لعام 2020، كالذي نتج عن انقضاء مدة التخفيضات التي قدمتها ألمانيا في ضريبة القيمة المضافة. وعلى ذلك، فمن المفيد التركيز على التضخم التراكمي المحسوب على أساس سنوي منذ ما قبل الجائحة. وعلى مستوى الاقتصادات المتقدمة، يشير المقياس التراكمي إلى ارتفاع حاد في التضخم الجوهري في الولايات المتحدة، تليها المملكة المتحدة وكندا، وارتفاع أقل بكثير في منطقة اليورو. وهناك أيضا دلائل محدودة على ضغوط التضخم الجوهري في اقتصادات آسيا، بما في ذلك الصين واليابان وإندونيسيا. وفيما بين الأسواق الصاعدة، بلغ التضخم الجوهري مستوى شديد الارتفاع في تركيا.

وهناك تفاوت مماثل عبر البلدان فيما يتعلق بالتضخم الوسيط، وهو مقياس لا يتأثر بالتغيرات السعرية الكبيرة أو الصغيرة الاستثنائية في بضع فئات من السلع ومن ثم يوضح مدى اتساع نطاق الضغوط السعرية واستمراريتها المرجحة. ففي الولايات المتحدة، كان ارتفاع التضخم الوسيط إلى نحو 3% مؤخرا في شهر أكتوبر أعلى أيضا من الارتفاع المسجل في بلدان مجموعة السبعة.

وبينما يرجح أن يستمر التضخم المرتفع في عدة بلدان لفترة طويلة من عام 2022، فإن مقاييس توقعات التضخم للمدى المتوسط والطويل تظل قريبة من مستهدفات السياسة في معظم الاقتصادات. ويعكس هذا، بالإضافة إلى توقعات تراجع القوى التضخمية، أن إجراءات السياسة يمكن أن تعيد التضخم إلى المستوى المستهدف.

ففي الولايات المتحدة، ارتفعت توقعات التضخم طويلة المدى، ولكنها لا تزال قريبة من المتوسطات التاريخية ومن ثم تبدو مثبتة بإحكام حول المستوى المستهدف. وفي منطقة اليورو، ارتفعت هذه التوقعات ولكنها بدأت من مستويات أقل كثيرا من المستهدف لتصبح الآن قريبة منه، مما يشير إلى أن توقعات المدى الطويل ربما تكون قد أصبحت أكثر ثباتا حول هدف البنك المركزي الأوروبي البالغ 2%. وبالنسبة لليابان، لا تزال توقعات التضخم أقل كثيرا من المستوى المستهدف.

وهناك دلائل تشير إلى ثبات التوقعات في عدة أسواق صاعدة، منها الهند وإندونيسيا وروسيا وجنوب إفريقيا. وتمثل تركيا استثناءً في هذا الصدد، إذ تظهر فيها مخاطر انفلات توقعات التضخم عن النطاق المستهدف في ظل تيسير السياسة النقدية رغم تصاعد التضخم.

مصادر الضغوط السعرية

يعكس ارتفاع التضخم الجوهري عدة عوامل. فهو يعكس انتعاش الطلب بقوة مدعوما بالتدابير المالية والنقدية الاستثنائية، وخاصة في الاقتصادات المتقدمة. وبالإضافة إلى ذلك، فإن فترات تعطل الإمدادات من جراء الجائحة وتغير المناخ، وتحول الإنفاق نحو السلع أكثر من الخدمات، أديا إلى زيادة الضغوط السعرية. كذلك فإن ضغوط الأجور تبدو واضحة في بعض قطاعات سوق العمل. وقد مرت الولايات المتحدة بفترة أطول من الانخفاض في مشاركة القوى العاملة مقارنة بالاقتصادات المتقدمة الأخرى، مما زاد من ضغوط الأجور والتضخم.

ونتوقع أن يقل عدم الاتساق بين العرض والطلب مع مرور الوقت، مما يخفض الضغوط السعرية في البلدان. ففي ظل السيناريو الأساسي، من المرجح أن تقصر فترات التأخير في الشحن والتسليم، ويقل نقص أشباه الموصلات، في النصف الثاني من عام 2022. ومن المتوقع أن يقل الطلب الكلي مع انتهاء تدابير المالية العامة في 2022.

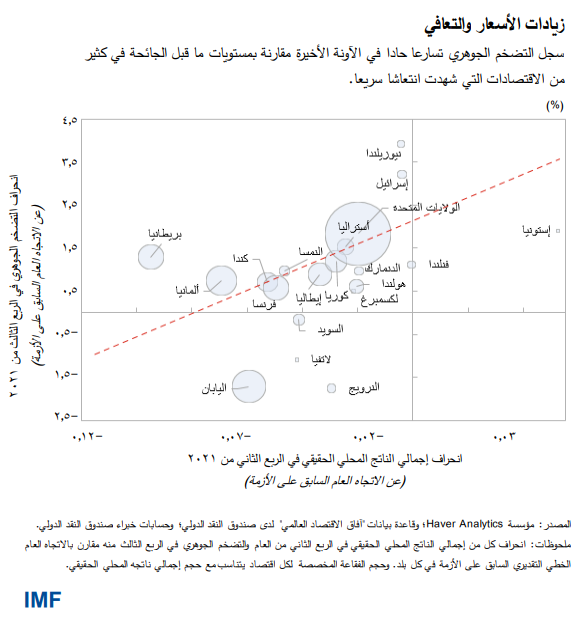

ومع ذلك، فمن المهم أن نتذكر أن النشاط الاقتصادي قد انتعش بسرعة في عدة بلدان، وكانت الولايات المتحدة هي الأسرع في التعافي بين الاقتصادات المتقدمة الكبرى. وفي تلك البلدان بالذات، حيث كان النشاط الاقتصادي أسرع في التعافي وصولا إلى اتجاهات ما قبل الجائحة، ارتفع التضخم الجوهري بدرجة حادة مقارنة بالمستويات السابقة على الأزمة. وهذه العلاقة بين قوة التعافي والتضخم الجوهري، رغم كونها بعيدة كل البعد عن الكمال، تشير إلى ضغوط أقوى على صعيد التضخم الأساسي في البلدان التي كانت وتيرة تعافي الطلب فيها هي الأسرع.

تحرك متفاوت على صعيد السياسات

في بداية الجائحة، تحرك صناع السياسات حول العالم بصورة متزامنة في اتجاه التيسير الحاد للسياسة النقدية والتوسع في سياسة المالية العامة. وساعدت هذه الإجراءات على منع وقوع أزمة مالية عالمية، رغم الإغلاقات العامة والصدمات الصحية التي سببت ركودا تاريخيا. وكان اقتران التضخم شديد الانخفاض بالطلب الضعيف مبررا منطقيا قويا لتيسير السياسات النقدية.

وفي مطلع هذا العام، حين سجل التضخم ارتفاعا حادا، جاء ذلك مدفوعا بارتفاعه الاستثنائي في بضعة قطاعات كالطاقة والسيارات، وكان من المتوقع أن يتراجع في جانب كبير منه بنهاية العام مع انحسار الاضطرابات المرتبطة بالجائحة. وتمكنت البنوك المركزية ذات الخبرة الطويلة في الحفاظ على انخفاض التضخم واستقرار معدلاته من أن تستشرف على نحو صائب ما ينطوي عليه ارتفاع التضخم وأن تبقي أسعار الفائدة منخفضة لدعم التعافي الاقتصادي.

غير أن مخاطر زيادة تسارع التضخم التي نبهنا إليها في مطبوعاتنا العالمية السابقة وفي التقارير المخصصة لفرادى البلدان بدأت تتحقق، مع استمرار تعطل الإمدادات وارتفاع الطلب لمدة أطول من المتوقع. ومن المرجح أن تظل معدلات التضخم أعلى مما ذهب إليه الظن في السابق، أي أن أسعار الفائدة الحقيقية أدنى من ذي قبل، مما يعني ضمنا اتخاذ موقف توسعي متزايد على صعيد السياسة النقدية.

وبينما لا نزال نتوقع انحسار الاختلالات بين العرض والطلب في العام القادم، فإن الاحتمال كبير بأن يؤدي تركيز السياسة النقدية الحصري على دعم التعافي إلى إذكاء ضغوط تضخمية كبيرة ومتواصلة، الأمر الذي ينطوي على بعض مخاطر انفلات التوقعات التضخمية عن الركيزة المستهدفة. وبالتالي، ففي البلدان الأكثر تقدما في تحقيق التعافي الاقتصادي والتي تعاني من ضغوط تضخمية أكثر حدة، سيكون من الملائم تسريع وتيرة العودة إلى السياسة النقدية العادية.

تداعيات قد تكون محفوفة بالتحديات

تنطوي معالجة صدمات العرض الكبيرة والمتواصلة على تحدٍ أكبر بالنسبة للبنوك المركزية في الأسواق الصاعدة. فنظرا لما يواجهها من مخاطر أكبر مقارنة بالاقتصادات المتقدمة فيما يتعلق بانفلات التوقعات التضخمية عن الركيزة المستهدفة، فهي ترى الحاجة إلى استباق الضغوط التضخمية، وبعضها – كالبرازيل وروسيا – رفع أسعار الفائدة الأساسية على نحو حاد. ويأتي هذا التشديد في سياق النقص الكبير في الناتج من جراء كوفيد-19 ويمكن أن يتسبب في زيادة انخفاض الناتج وتوظيف العمالة. وتواجه الأسواق الصاعدة تداعيات قد تكون صعبة إذا أدى تشديد السياسة النقدية في الاقتصادات المتقدمة إلى خروج تدفقات رأسمالية وظهور ضغوط على سعر الصرف قد يتطلبان تشديدا أكبر.

وأخيرا، لا يزال هناك قدر هائل من عدم اليقين بشأن ما ستؤول إليه الجائحة وعواقبها الاقتصادية. ومن الممكن أن يؤدي ظهور سلالة متحورة تحد من فعالية اللقاحات إلى زيادة تعطل سلاسل الإمداد وانكماش عرض العمالة بما يزيد من الضغوط التضخمية، بينما يمكن أن يؤدي انخفاض الطلب إلى آثار عكسية. ومن دلائل التقلب القادم ما حدث من هبوط حاد في أسعار النفط عقب اكتشاف أوميكرون وسرعة قيام البلدان بفرض قيود على السفر.

وخلاصة القول إن صناع السياسات عليهم القيام بمعايرة دقيقة لكيفية الاستجابة لما يستجد من بيانات. ذلك أن التفاوت عبر البلدان من حيث أوضاع التضخم ومدى قوة التعافي يوضح سبب الحاجة إلى تحديد استجابة السياسات تبعا لظروف كل بلد، نظرا للارتفاع الحاد في مستوى عدم اليقين المرتبط بظهور أوميكرون. ويمثل الإفصاح الواضح من جانب البنوك المركزية عاملا أساسيا أيضا في تشجيع التعافي العالمي الدائم.

وكما حذرنا في تقاريرنا الصادرة مؤخرا، مثل آفاق الاقتصاد العالمي، يمكن أن يؤدي تكثيف الاستجابة المبكرة من جانب الاحتياطي الفيدرالي بغية الحد من مخاطر التضخم إلى زيادة تقلب السوق وخلق صعوبات في أماكن أخرى – وخاصة في الاقتصادات الصاعدة والنامية. ولتجنب هذه النتيجة، ينبغي الإفصاح عن تحولات السياسة بصورة دقيقة ومركزة، مثلما هو حادث حتى الآن. وينبغي أيضا أن تتأهب اقتصادات الأسواق الصاعدة والاقتصادات النامية لارتفاع أسعار الفائدة في الاقتصادات المتقدمة عن طريق تمديد آجال استحقاق الديون حيثما أمكن، وبالتالي تخفيض احتياجات تجديد الديون، كما ينبغي للأجهزة التنظيمية أن تركز أيضا على الحد من تراكم التفاوتات بين العملات في الميزانيات العمومية.

******

توبياس أدريان يشغل منصب المستشار المالي ومدير إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي. وبهذه الصفة، يتولى قيادة عمل الصندوق المعني بالرقابة على القطاع المالي والإشراف على أنشطة بناء القدرات، والسياسات النقدية والاحترازية الكلية، والتنظيم المالي، وإدارة الدين، والأسواق الرأسمالية. وقبل انضمامه إلى الصندوق، كان نائبا أقدم لرئيس بنك الاحتياطي الفيدرالي في نيويورك والمدير المشارك لمجموعة البحوث والإحصاء. وقد قام السيد أدريان بالتدريس في جامعتي برينستون ونيويورك ونُشِرت له أعمال عديدة في الدوريات المتخصصة في الاقتصاد والعلوم المالية، بما في ذلك American Economic Review وJournal of Finance. وتركز أعماله البحثية على الآثار الإجمالية لتطورات أسواق رأس المال. وهو حاصل على درجة الدكتوراه من معهد ماساتشوستس للتكنولوجيا، ودرجة الماجستير من كلية لندن لعلوم الاقتصاد، ودبلوم من جامعة غوته في فرانكفورت، ودرجة الماجستير من جامعة دوفين في باريس.

غيتا غوبيناث تشغل منصب المستشار الاقتصادي ومدير إدارة البحوث بصندوق النقد الدولي. وهي في إجازة للخدمة العامة من قسم الاقتصاد في جامعة هارفارد حيث تشغل كرسي أستاذية "جون زوانسترا" في الدراسات الدولية والاقتصاد.

وللسيدة غوبيناث أبحاث تركز على قضايا التمويل الدولي والاقتصاد الكلي، وقد نُشِرَت في كثير من الدوريات الاقتصادية البارزة، كما أنها كتبت العديد من المقالات البحثية عن أسعار الصرف، والتجارة والاستثمار، والأزمات المالية الدولية، والسياسة النقدية، والدين، وأزمات الأسواق الصاعدة.

والسيدة غوبيناث هي المحرر المشارك للطبعة الحالية من "دليل الاقتصاد الدولي" Handbook of International Economics وكانت من قبل المحرر المشارك لدورية American Economic Reviewومدير تحرير دورية Review of Economic Studies. وسبق لها العمل مديراً مشاركاً لبرنامج التمويل الدولي والاقتصاد الكلي في المكتب الوطني للبحوث الاقتصادية NBER))، وباحثاً زائراً لدى بنك الاحتياطي الفيدرالي في بوسطن، وعضواً في الفريق الاستشاري الاقتصادي لدى بنك الاحتياطي الفيدرالي في نيويورك. وفي الفترة 2016-2018، تولت منصب المستشار الاقتصادي للوزير الأول بولاية كيرالا الهندية. كذلك كانت عضواً في "مجموعة الشخصيات البارزة الاستشارية" المعنية بشؤون مجموعة العشرين لدى وزارة المالية الهندية.

والسيدة غوبيناث زميل منتخب لأكاديمية الآداب والعلوم الأمريكية وجمعية الاقتصاد القياسي، وحاصلة على "جائزة الخريج المتميز" من جامعة واشنطن. وفي عام 2019، اختارتها مجلة "السياسة الخارجية" ضمن قائمة المفكرين العالميين البارزين، وفي عام 2014، سماها صندوق النقد الدولي ضمن أفضل 25 اقتصادياً تحت سن الخامسة والأربعين، كما اختارها المنتدى الاقتصادي العالمي في 2011 باعتبارها "قائدة عالمية شابة (YGL). وقد منحتها الحكومة الهندية جائزة "برافاسي بهاراتيا سامان"، وهي أعلى جائزة فخرية تمنح لمواطني الهند المقيمين في الخارج. وقبل الانضمام إلى هيئة التدريس بجامعة هارفارد في 2005، عملت أستاذاً مساعداً للاقتصاد في كلية بوث لإدارة الأعمال التابعة لجامعة شيكاغو.

وقد لدت السيدة غوبيناث في الهند، وهي تحمل الجنسية الأمريكية وشهادة "مواطِنة في الخارج" التي تمنحها الهند لأصحاب الأصول الهندية. وهي حاصلة على شهادة الدكتوراه في الاقتصاد من جامعة برينستون عام 2001 بعد حصولها على درجة البكالوريوس من كلية ليدي شري رام في جامعة دلهي والماجستير من كل من كلية دلهي للاقتصاد وجامعة واشنطن.