وصلت الأضرار الناجمة عن فيضانات تايلند عام 2011 إلى نحو 10% من إجمالي الناتج المحلي التايلندي، حتى دون احتساب كل التكاليف غير المباشرة الناجمة عن فقدان النشاط الاقتصادي في تايلند وخارجها. وفي الولايات المتحدة، وصلت التكاليف الكلية لحرائق غابات كاليفورنيا عام 2018 إلى 350 مليار دولار أمريكي في بعض التقديرات، أي 1,7% من إجمالي الناتج المحلي في الولايات المتحدة. وتتسبب كوارث المناخ كل عام في معاناة إنسانية وأضرار اقتصادية وبيئية كبيرة. فعلى مدار العقد الماضي، تقدر الأضرار المباشرة لتلك الكوارث بقيمة تصل إلى نحو 1,3 تريليون دولار أمريكي سنويا (أو حوالي 0,2% من إجمالي الناتج المحلي العالمي) في المتوسط.

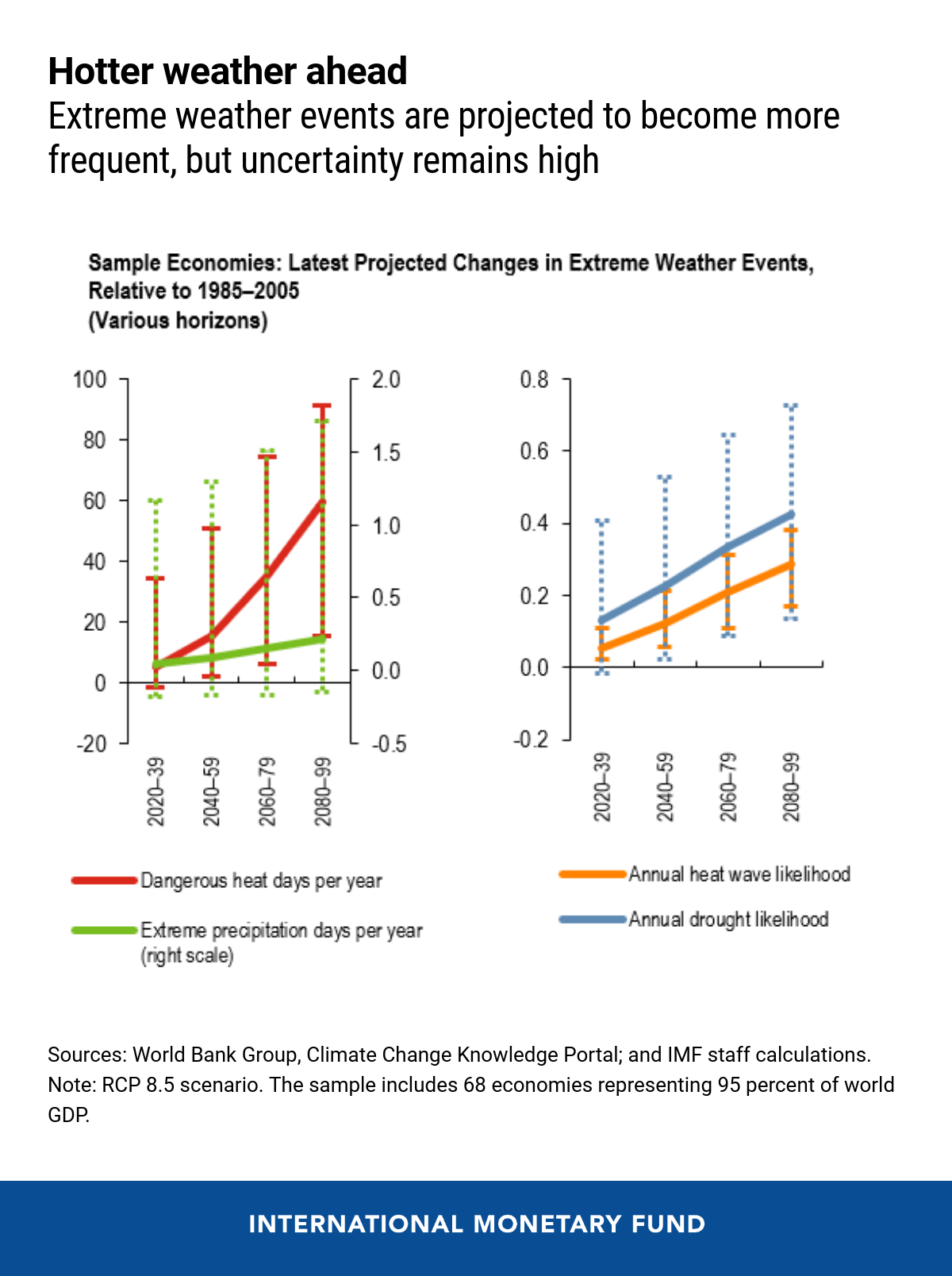

وإذ ينبه العلماء إلى أن الاحترار العالمي سيزيد من تكرار مثل هذه الأحداث المناخية المتطرفة ويجعلها أكثر حدة، يبحث آخر عدد من تقرير الاستقرار المالي العالمي الصادر عن الصندوق في أثر المخاطر المادية لتغير المناخ (خسائر الأرواح والممتلكات إلى جانب تَعَطُّل النشاط الاقتصادي) على الاستقرار المالي، ويجد التقرير أن تسعير مستثمري الأسهم لهذه المخاطر ربما يكون غير ملائم. وقد أوضحت جائحة كوفيد-19 مدى السرعة والكثافة التي يمكن أن يتعطل بها النشاط الاقتصادي (حتى بالنسبة لأنواع المخاطر المعروفة)، مما يؤكد أهمية الاستعداد للمخاطر وتقييمها بصورة ملائمة.

بعض الدروس من الماضي

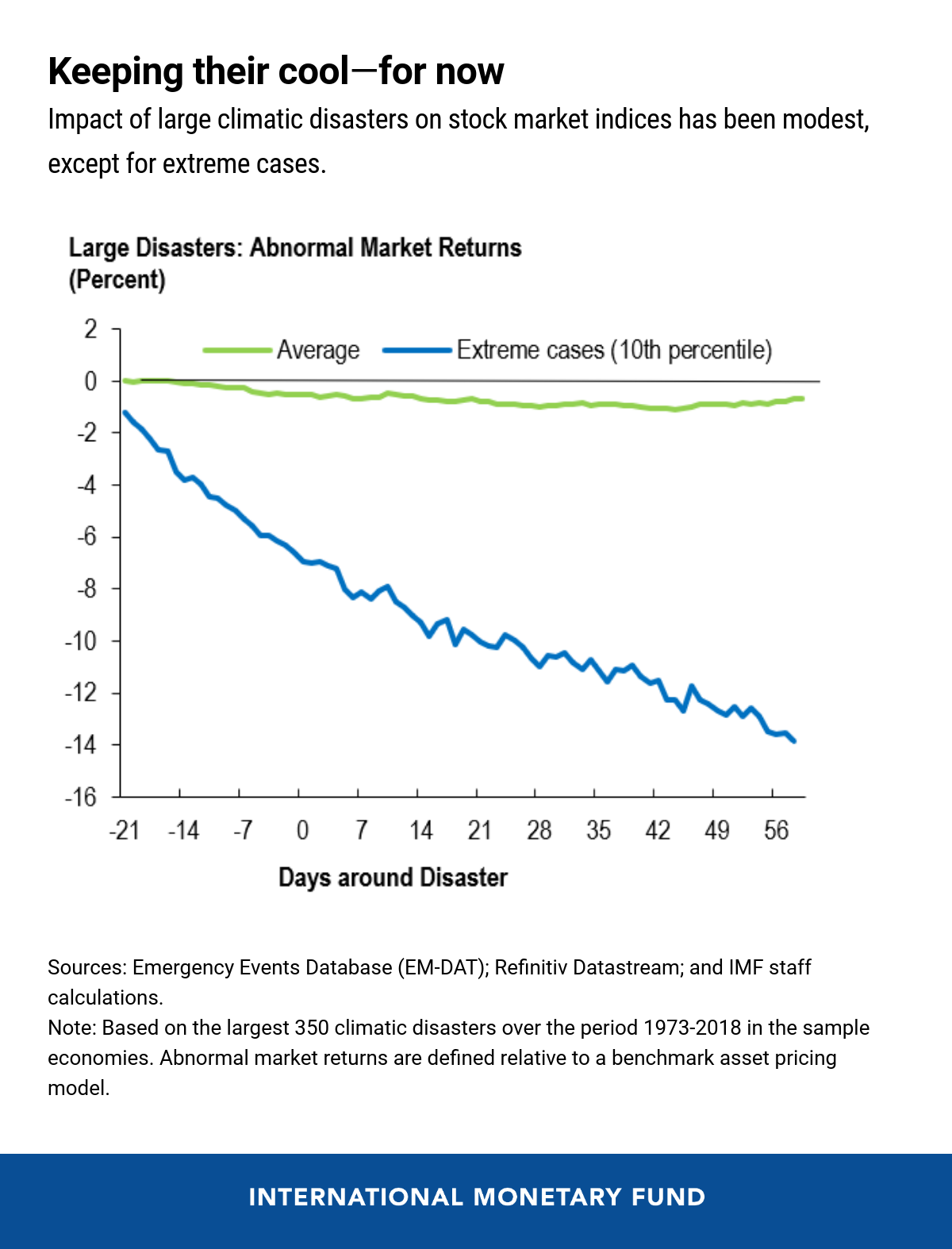

نظرا لما تؤديه أسواق الأسهم من دور محوري في النظم المالية، فهي تتيح إطارا جيدا لتحليل انعكاسات المخاطر المادية لتغير المناخ على الاستقرار المالي، وذلك بقياس الأثر على مؤشرات الأسواق ككل وعلى القطاع المالي بالتحديد.

وبالعودة إلى حوالي 350 كارثة مناخية كبيرة على مدار الخمسين عاما الماضية (في عينة من 68 اقتصادا تمثل 95% من إجمالي الناتج المحلي العالمي)، يجد فريقنا أن الأثر المتوسط كان متواضعا، حيث اقتصر على هبوط طفيف بنسبة 2% في حالة أسهم البنوك و1% للسوق كله. وفي 10% من الحالات، كان الأثر على السوق الكلية أكبر من 14%، مما يشير إلى أن بعض الكوارث المناخية يمكن أن يكون تأثيرها ملموسا على الاستقرار المالي. فعلى سبيل المثال، نلاحظ أن إعصار كاترينا في عام 2005، الذي أحدث أكبر الأضرار بالقيمة المطلقة في عينتنا (1% من إجمالي الناتج المحلي للولايات المتحدة)، لم يكن له أثر يُذْكَر على مؤشر سوق الأسهم الأمريكية. وعلى العكس من ذلك، نجد أن فيضانات تايلند عام 2011، التي أحدثت أكبر الضرر نسبةً إلى حجم الاقتصاد، تسببت في هبوط سوق الأسهم بنسبة 30% على مدار 40 يوما.

والخصائص القُطْرِية المتفردة عامل مهم. فالبلدان التي تمتلك حيزا أكبر في ماليتها العامة تستطيع إصدار استجابة سريعة تجاه الكارثة في شكل تخفيف للأعباء المالية وجهود لإعادة الإعمار. كذلك فإن آليات اقتسام المخاطر المصممة بدقة، مثل آلية التأمين، تخفض خسائر الكوارث أو تعيد توزيعها، وتحد من تأثيرها على أسعار الأسهم المحلية.

المخاطر المستقبلية والتقييمات الحالية

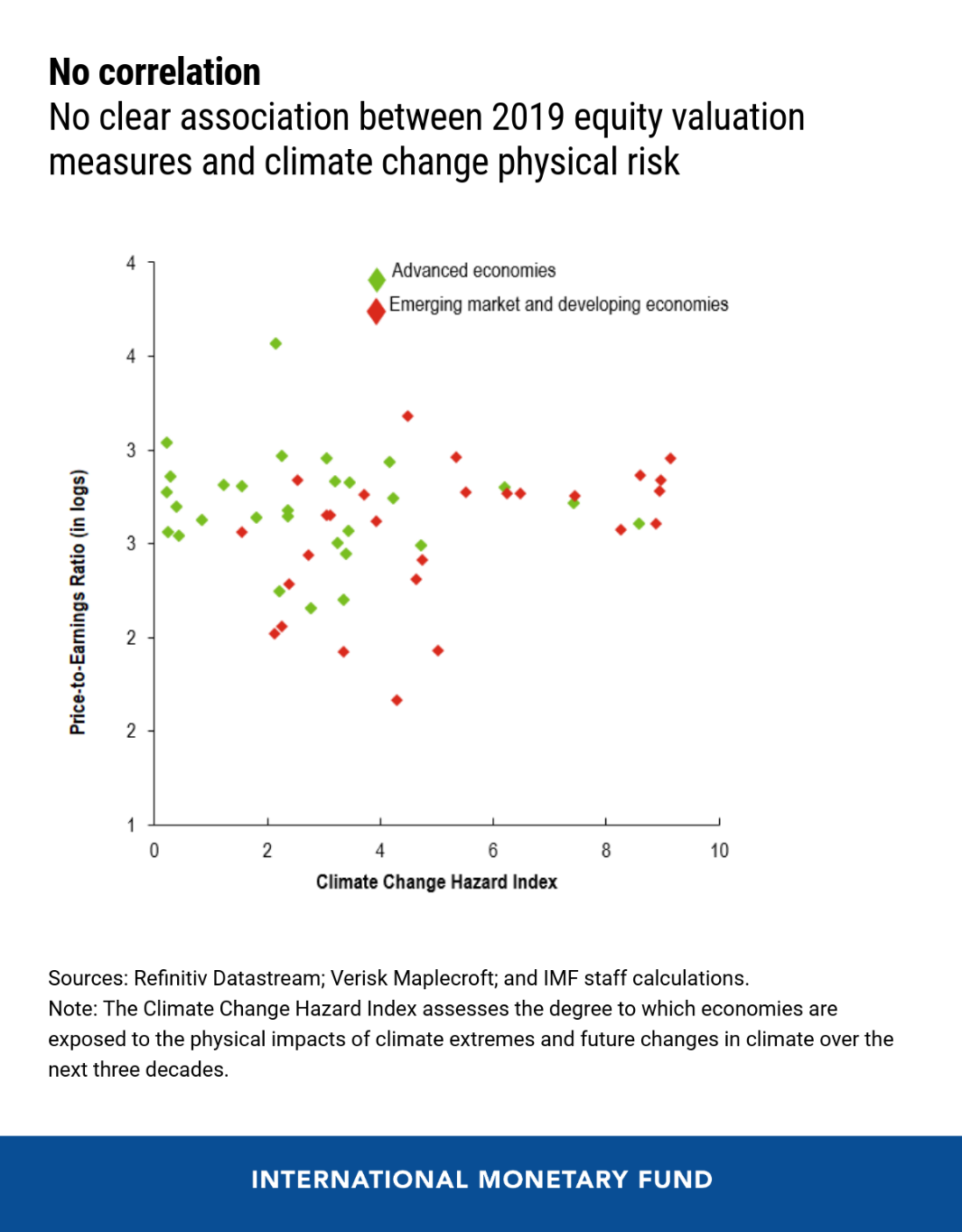

من المتوقع أن يؤدي تغير المناخ إلى رفع احتمالية كثير من المخاطر المناخية وزيادة حدتها، كالفيضانات وموجات الحر والجفاف، مما يُعَرِّض الاقتصادات والأسواق المالية لصدمات أكبر. ويعتبر تسعير هذه الزيادة في المخاطر المادية تحديا جسيما بالنسبة لمستثمري الأسهم، الذين يحتاجون إلى تقدير احتمالية سيناريوهات مناخية مختلفة وانعكاساتها على المخاطر المادية على مستوى الشركات بناء على علم المناخ، وإجراءات التخفيف والتكيف المتوقعة. وبالإضافة إلى ذلك، فإن الأفق الزمني لهذه التغيرات قد يكون أطول حتى مما اعتادت المؤسسات ذات الاستثمارات طويلة الأجل التفكير فيه.

وبالعودة إلى تقييمات الأسهم عبر البلدان في عام 2019، تفيد دراستنا بأنها لم تكن تعكس أيا من سيناريوهات الاحترار العالمي التي تكثر المناقشات حولها وما يصاحبها من تغيرات متوقعة في تواتر الأخطار أو نسبة حدوث المخاطر المادية. ويمكن أن يصبح عدم الانتباه الواضح بهذا الشكل مصدرا كبيرا للمخاطر التي تتعرض لها الأسواق في الفترة المقبلة.

ما الذي يمكن لصناع السياسات القيام به؟

تعد جائحة كوفيد-19 الحالية تذكِرة بأن الاستعداد للأزمة والصلابة في مواجهتها مطلبان ضروريان لإدارة المخاطر التي تترتب على الأحداث غير المؤكدة إلى حد كبير والتي يمكن تكون تكاليفها الاقتصادية والإنسانية باهظة.

وكما ذكرنا آنفا، فإن التوسع في توفير التأمين وتعزيز القوة المالية السيادية ككل يمكن أن يخفضا أثر الكوارث المناخية، مما يؤدي بدوره إلى تقليص المخاطر التي تهدد الاستقرار المالي.

ويمكن أن يكون وضع معايير عالمية إلزامية للإفصاح عن المخاطر المادية لتغير المناخ بمثابة خطوة مهمة أخرى للحفاظ على الاستقرار المالي. فإذا توافرت معلومات تفصيلية عن كل شركة فيما يتصل بمواطن التعرض والضعف الحالية والمستقبلية إزاء صدمات المناخ، يمكن أن يساعد ذلك المقرضين وشركات التأمين والمستثمرين على الإحاطة بهذه المخاطر على نحو أفضل.

ويمكن لاختبارات تحمل الضغوط الناجمة عن تغير المناخ أن تتيح للشركات المالية والأجهزة الرقابية المعنية بها تحقيق فهم أفضل لحجم المخاطر التي تتعرض لها وما يصاحبها من مخاطر مادية. وقد تم على مدار العقد الماضي فحص المخاطر المادية المتعلقة بكوارث المناخ في واحد من كل خمسة برامج نفذها الصندوق لتقييم القطاع المالي. ومثال ذلك مؤخرا هو التقييم الذي نُشِر العام الماضي عن جزر البهاما*.

لا شك أن العلاج الذي يحقق أعلى درجات الفعالية هو التحرك العالمي القوي على صعيد السياسات لتخفيض انبعاثات غازات الدفيئة، ومعالجة سبب الاحترار العالمي على نحو مستدام، وتحقيق منافع تمتد إلى أبعد بكثير من قضايا الاستقرار المالي.

*****

فيلكس سونثايم يعمل خبيرا في القطاع المالي في قسم تحليل الاستقرار المالي العالمي التابع لإدارة الأسواق النقدية والرأسمالية بالصندوق. وقبل ذلك كان يعمل في قسم الاقتصاد لدى هيئة السلوك المالي في المملكة المتحدة. وتُرَكز أبحاثه على تمويل الشركات والوساطة المالية من المنظور التجريبي. والسيد فيلكس حاصل على درجة الدكتوراه في العلوم المالية من جامعة بوكوني الإيطالية ودبلوم في الاقتصاد من جامعة بون.

جيروم فاندنبوش يعمل اقتصاديا أول في إدارة الأسواق النقدية والرأسمالية بالصندوق. وقد انضم إلى الصندوق في عام 2004، وشغل مناصب عديدة سابقة في مختلف إدارات الصندوق، كان أحدثها العمل اقتصاديا مختصا بالاقتصاد الألماني في الإدارة الأوروبية. والسيد فاندنبوش حاصل على درجة الدكتوراه في الاقتصاد من جامعة هارفارد.