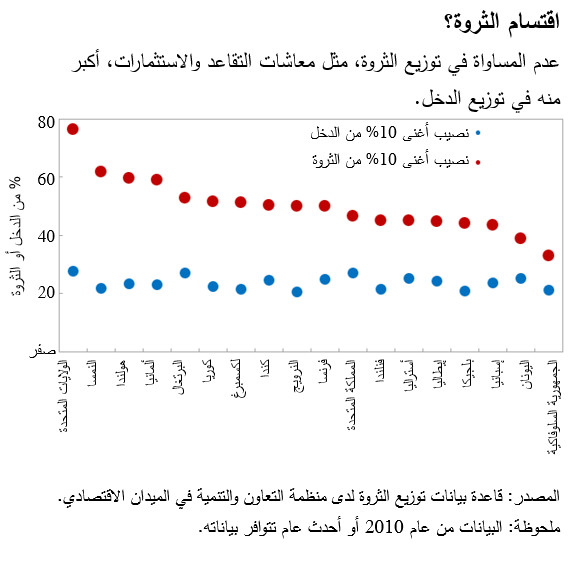

بلغ عدم المساواة في توزيع الدخل مستوى مرتفعا ومتزايدا بدرجة تثير القلق في كثير من البلدان، وهو ما يؤكده آخر عدد أصدره الصندوق من تقرير الراصد المالي. غير أن عدم المساواة أكبر في توزيع الثروة منه في توزيع الدخل، كما توضح الصورة أدناه.

ورغم أن الخبير الاقتصادي "بيكيتي" اشتهر باقتراحه* ضريبة منسقة على الثروة العالمية بنسبة 2% يدفعها الأكثر ثراءً، نجد أن ضرائب الثروة الصريحة المعمول بها قليلة للغاية في الوقت الراهن سواء في الاقتصادات النامية أو المتقدمة. بل إن بلدان منظمة التعاون والتنمية في الميدان الاقتصادي التي تطبق ضريبة فعلية على الثروة انخفض عددها من 12 بلدا إلى 4 بلدان فقط بين عامي 1985 و2007. وكثير من هذه الضرائب كانت، ولا تزال، محدودة الفعالية. وهناك عدد ضئيل من البلدان النامية يفرض ضريبة على الثروة في الدفاتر – علماً بأن الهند ألغت هذه الضريبة في ميزانيتها الأخيرة.

ولا يخفى على أحد أن تصميم ضرائب الثروة معَرّض لمحاولات التأثير عليه وإمكانية منح الإعفاءات بموجبه، وهو ما يمكن أن يستغله الأثرياء. وبالإضافة إلى ذلك، أثبت الأثرياء براعة في تجنب الضرائب أو التحايل عليها عن طريق حفظ ثرواتهم في مناطق اختصاص خارجية تتسم بضرائبها المنخفضة. وتشير التقديرات في دراسة Alstadsæter, Johannesen and Zucman* إلى أن حوالي 8% من كل الثروات المالية للأسر – أي حوالي 10% من إجمالي الناتج المحلي العالمي – موجود في مناطق اختصاص خارجية تطبق ضرائب منخفضة، وثلاثة أرباعه تقريبا لا يتم الإقرار به. وتصل الأرقام إلى مستويات أعلى بكثير في حالة البلدان النامية. فمن المقدر أن حوالي 22% من مجموع الثروة المالية لأمريكا اللاتينية موجود في الخارج*، ويرتفع هذا الرقم بشدة مسجلاً 30% في حالة إفريقيا .

وهذه القضية المهمة، أي كيفية مساهمة النظم الضريبية في معالجة ما نشهده من زيادة مفرطة في تفاوت توزيع الثروة، طُرِحت للنقاش في جلسة الضرائب المعتادة التي عقدها البنك الدولي وصندوق النقد الدولي في أكتوبر الماضي. وستتم مناقشة قضية الضرائب وعدم المساواة أيضا في أول مؤتمر تنظمه منصة التعاون بشأن الضرائب* ويعقد غدا في مقر الأمم المتحدة في نيويورك.

ونحن نرى عدة مجالات يمكن تحقيق تقدم فيها.

تتبُّع المبالغ الضخمة: ثبت أن المنهج القائم على المخاطر يفيد في التعامل مع الأفراد ذوي الثروات الصافية الكبيرة وفي اتخاذ إجراءات متدرجة تعتمد على أدوات التواصل والإنفاذ. فعلى مدار الثلاث سنوات الأخيرة، زاد معدل ضريبة الدخل المطبق على الأفراد ذوي الثروات الصافية الكبيرة في شيلي من حوالي 9% إلى 10.5% . وهناك عدد متزايد من البلدان بدأ يجد أنه من المفيد إنشاء وحدات داخل الإدارة الضريبية تختص بضرائب الأفراد ذوي الثروات الصافية الكبيرة*.

أهمية تصميم النظام الضريبي: حتى يكون النظام الضريبي المطبق على الأثرياء أكثر فعالية، يجب الانتباه إلى جوانب عديدة في التصميم والتنفيذ. فعدم وجود ضريبة سنوية على الثروة، مثلاً، قد يكون ضئيل الأهمية إذا لم تكن هناك ضريبة مطبقة بالفعل على الدخل الرأسمالي الذي تدره تلك الثروة وعلى توارُثها عبر الأجيال. وربما يكون من المنطقي استخدام طرق مختلفة في فرض الضريبة على أنواع الثروة المختلفة. فهناك ثروة كبيرة مرتبطة بالعقارات، مثلاً، مما يجعل الضرائب العقارية* شكلاً قيِّما، وإن لم يكن كاملا، من أشكال ضرائب الثروة (رغم أنها، كما أكد أليكس كوبهام أثناء الجلسة*، غالبا ما تكون أقل فعالية في الوصول إلى أغنى الأغنياء). ويجب أن نتذكر أيضا أن ضرائب الثروة سيئة التصميم التي تفتح الباب أمام التحايل – عن طريق الإعفاءات المفرطة، مثلاً، أو الضرائب الضعيفة على الهبات والتركات - يمكن أن تسبب تشوهات كبيرة مع تحقيق القليل من الإيرادات.

كسب القلوب والعقول طريق إلى الجيوب: بعض أصحاب الثروات الكبيرة على الأقل يدركون المنافع الاجتماعية التي يحققها إخضاعهم لضرائب أكبر (ومنهم بيل غيتس الأب*، على سبيل المثال). ولذلك فقد يكون من الممكن بذل جهد أكبر لتعزيز الشعور بالمسؤولية الاجتماعية، كأن يتم ذلك بإبراز الأدلة التي تثبت الأثر التنموي للإنفاق الموجه في البلدان الفقيرة، في مجال التحصيل التعليمي على سبيل المثال. وبشكل أعم، نجد أن الأثرياء، كغيرهم من الناس، يزداد تقبلهم لدفع الضرائب – ويقل إخفاؤهم للأصول – إذا كانت الحكومة محل ثقة وذات كفاءة، وكانت حقوق الملكية مؤمَّنة.

إشراك ائتلافات داعمة: تقول التقارير الإعلامية إن شركات العالم متعددة الجنسيات كانت تتحايل لكيلا تسدد مليارات الدولارات في البلدان التي تزاول العمل فيها. وقد ركزت منظمات المجتمع المدني على مسألة ضياع الإيرادات الواضح في البلدان النامية. وعبرت معظم تلك التقارير عن رأي لا يحظى بإجماع من كل الأطراف، وهو أن التحايل الضريبي العدواني من جانب مؤسسات الأعمال متعددة الجنسيات ليس سلوكا مقبولا من الناحية الأخلاقية. وقد أصبحت هذه الشواغل أكثر بروزا في المشهد العام بفضل الصحافة الاستقصائية.

الاهتمام بمديري الثروات: يحرص الوسطاء الذين يساعدون في إخفاء الثروات على الاحتفاظ بسمعة جيدة، وهو ما يفتح الطريق لاستمالتهم كي يساعدوا في إصلاح النظام بأساليب ليس أقلها أن يتحولوا في بعض الحالات إلى مبلغين عن الأطراف المخالفة. ويمكن أن يتحول الشعور بالظلم الذي يصاحب الوعي العام، حتى بالممارسات القانونية، أداة قوية تحفز التحرك السياسي. وتحظى هذه النقطة بتركيز خاص في أعمال بروك هارينغتون، وهو متحدث آخر في الاجتماعات السنوية*. ولنتذكر أن المُبَلغين يحصلون في بعض الحالات على مكافآت مالية ضخمة.

زيادة الشفافية يمكن أن تساعد على زيادة التدقيق: يعتبر تبادل المعلومات الضريبية بين البلدان أداة قوية للتعامل مع عدم الإقرار بالدخل والثروة، سواء في الاقتصادات النامية أو المتقدمة. ولا شك أن المبادرات التي تقودها مجموعة العشرين في هذا المجال تمثل منهجا متميزا قد ينتهي إلى إحداث تغير جذري في الضرائب التي تُفرَض على الأثرياء عبر الحدود. لكن المهم هو ضمان أن تجني السلطات الضريبية في البلدان النامية ثمار تبادل المعلومات. ويمكن أن تساعد المنظمات الدولية في جعل هذه المعايير أكثر ملاءمة للبلدان النامية، ودعم التحرك نحو زيادة المعلومات العامة عن ملكية الانتفاع والثروة الكلية المحفوظة في الخارج. ومن شأن هذا أن يحفز التدقيق الفعال ويكتسب تأييدا أكبر لمكافحة التهرب عبر الحدود.

ومن الصعب رؤية إنجاز فوري في زيادة فعالية ضرائب الثروة في البلدان منخفضة الدخل. لكننا نرى أن هناك أسبابا وجيهة بالفعل تجعلنا أقل تشاؤما حتى مقارنةً بالسنوات القليلة الماضية.

* بالانجليزية

جيمس برامبي يعمل مديرا لإدارة القطاع العام ومؤسساته التابعة لقطاع الممارسات العالمية للحوكمة بالبنك الدولي منذ الأول من مارس 2015. وقد سبق له العمل من جاكارتا، إندونيسيا، مديرا للممارسات المعنية بمنطقة شرق آسيا والمحيط الهادئ ومدير قطاع وخبير اقتصادي رئيسي لشؤون البرنامج القُطري لإندونيسيا. وطوال حياته المهنية، كان معنيا بإصلاح الإدارة العامة على مستوى الولايات والمستويين الوطني والدولي، حيث التحق بالبنك الدولي عام 2007 وقام بدور رئيسي في إصلاح الإدارة المالية العامة في المجموعة المعنية بالحد من الفقر والإدارة الاقتصادية. وفي عام 2009، عُين مدير قطاع لشؤون القطاع العام والحوكمة، حيث كانت مسؤوليته مباشرة عن فريق خبراء مكتب نائب رئيس البنك العاملين في عدد من مجالات الحوكمة الأساسية، بما فيها مكافحة الفساد والإصلاح القضائي والتشريعي والإدارة المالية العامة وإصلاح الخدمة المدنية. كذلك يشمل نطاق خبرته عددا من وظائف الإدارة التي اضطلع بها في صندوق النقد الدولي ومنظمة التعاون والتنمية في الميدان الاقتصادي وحكومة ولاية فيكتوريا في أستراليا.

مايكل كين يعمل نائبا لمدير إدارة شؤون المالية العامة بصندوق النقد الدولي. وقبل الانضمام إلى الصندوق، كان يعمل أستاذا للاقتصاد في جامعة إيسيكس وأستاذا زائرا في جامعة كيوتو. وقد حصل على جائزة CESifo-IIPF Musgrave في عام 2010، وهو رئيس شرفي لمعهد المالية العامة الدولي. وفي سياق عمله في الصندوق، قاد السيد كين بعثات مساعدة فنية إلى أكثر من ثلاثين بلدا، وشارك في تأليف كتب عن ضريبة القيمة المضافة الحديثة، وضرائب النفط والمعادن، والتغيير الجمركي.